роснефть

Насколько велики риски санкций для ЛУКОЙЛа и Роснефти?

- 03 декабря 2025, 17:39

- |

Аналитики европейского исследовательского агентства Kpler пришли к выводу, что санкции против ЛУКОЙЛа и Роснефти не окажут слишком большого негативного влияния на операционную деятельность этих российских корпораций.

Как считают эксперты, ущерб для лидеров российской нефтяной отрасли может быть смягчён за счёт быстрой адаптации к санкциям импортёров из Китая, Индии и Турции. Несмотря на то, что Индия, как сообщали некоторые западные СМИ, готова сократить импорт российской нефти на 800 тыс. баррелей, наверняка индийские импортёры, не желая терять выгодный дисконт к цене, будут находить приемлемые решения, чтобы по-прежнему приобретать российскую нефть, не опасаясь вторичных санкций США.

Такими решениями могут быть приобретение российской нефти у посредников, например, других российских компаний, не находящихся под санкциями, или достаточно хорошо испытанный способ, как перевалка нефти в море с танкера на танкер. Как правило, адаптация к санкциям у крупных российских компаний занимает в среднем 3-4 месяца.

( Читать дальше )

- комментировать

- 368

- Комментарии ( 0 )

"Какие акции выбрать инвестору в просадке декабря?".

- 03 декабря 2025, 17:02

- |

Приветствуем друзей и новичков на нашем канале!

По итогам безрезультативных переговоров России и США нельзя говорить о прогрессе. Именно такое впечатление сложилось у инвесторов и Индекс Мосбиржи опустился до 2630 (-1,39%📉). Образовалась первая просадка декабря.

Какие акции будут более подходящими для инвестора?

Роснефть

На первый взгляд кажется видны риски, особенно от недавних санкций США против нефтяника. На самом деле эти проблемы будут отыграны инвесторами в решении вопроса об оплате китайскими и индийскими импортерами за российскую нефть. Страны не отказались несмотря на угрозы Трампа.

Важно отметить, что санкционные риски у Роснефти⛽️ ниже, чем у Лукойла⛽️. Пока второй гигант разбирается с проблемой зарубежных активов и угрожает заморозка на сумму 14 млрд евро, у Роснефти не являются масштабными. Были в Германии и уже заблокированы. В решении украинского конфликта санкции Роснефти будут смягчаться.

👉Целевая цена 460 руб. (рост дохода +64%)

Хэдхантер

Акции компании зависят от обстановки на рынке труда. В процессе снижения ключевой ставки рынок труда станет восстанавливаться. На фоне чего выручка компании увеличиться. В III квартале выручка выросла на +1,9%, а не упала как у конкурентов. Остается монополистом на рынке онлайн-рекрутинга с долей около 57%.

( Читать дальше )

Ушаков: Путин и Моди проведут переговоры 5 декабря, а также встретятся 4 декабря в неформальной обстановке тет-а-тет

- 03 декабря 2025, 16:05

- |

Путин посетит Индию 4-5 декабря. Главное:

- Путин и Моди проведут переговоры 5 декабря, а также встретятся 4 декабря в неформальной обстановке тет-а-тет, сообщил Ушаков.

- Во время визита планируют подписать 10 межправительственных документов и более 15 коммерческих соглашений.

- Путина будут сопровождать 7 министров, в делегацию также войдут Игорь Сечин и Маргарита Симоньян.

- Путин и Симоньян примут участие в церемонии запуска телеканала RT India.

- Представители крупного бизнеса вошли в состав делегации РФ в Индию, среди них Сбербанк, Роснефть, ВТБ и другие.

НК "Роснефть" установила ставку 17-20-го купонов облигаций серии 002Р-03 на уровне 14,95% годовых

- 03 декабря 2025, 15:04

- |

www.e-disclosure.ru/portal/event.aspx?EventId=hwDgQkUN7EuYljk64j1E9Q-B-B

ISIN — RU000A0ZYLG5

Период предъявления облигаций к оферте с 05.12.2025 – 11.12.2025 (подробнее уточняйте у брокера).

Дата выкупа 16.12.2025

Следующая оферта/погашение — 09.12.2027

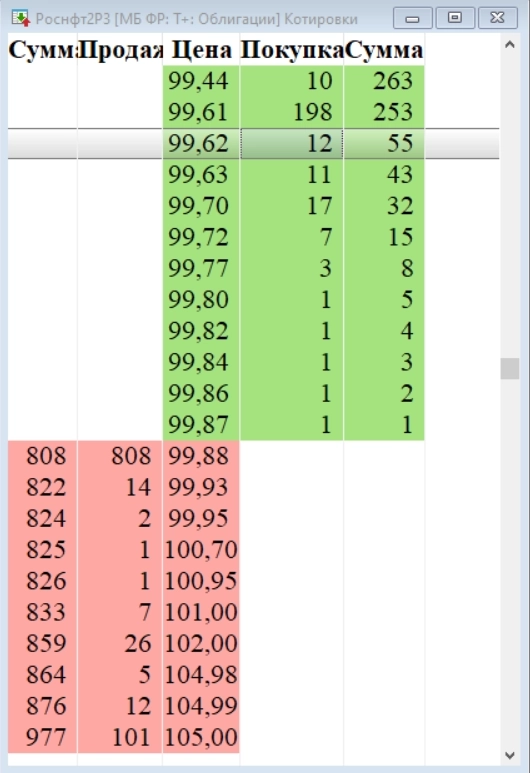

Стакан на данный момент👉

Если вы сейчас купите в стакане по 99.61, то эффективная доходность след. оферте/погашению составит 15,66% (погашение 09.12.2027)

Если вы купите в стакане по 99.88, то эффективная доходность к след. оферте/погашению составит 15,49% (погашение 09.12.2027)

Примечание:

Пост информационный.

Создан чтобы помочь вам определиться с дальнейшими действиями по данной облигации (предъявить к оферте/оставить до след. оферты/купить к оферте/продать в стакан), и не пропустить оферту.

Если полезно поставьте лайк👍

Сийярто: Венгрия не согласится с диктатом Брюсселя по поставкам нефти и газа РФ

- 03 декабря 2025, 14:50

- |

Венгрия не согласится с диктатом Брюсселя, который хочет запретить поставки нефти и газа из России, заявил Сийярто.

Он добавил, что Венгрия подаст иск в Суд ЕС против руководства Евросоюза, если оно добьется запрета на поставки нефти и газа из России.

tass.ru/ekonomika/25804503

Что произошло с РФ рынком за торговую сессию?

- 02 декабря 2025, 19:49

- |

👉 Как и ожидалось, на факте встречи рынок двинулся вниз. Поехать выше рынок может только если выйдут позитивные новости. В ином случае, драйвера для роста нет.

Мое мнение по рынку такое же:

💯 Я все также жду падение, но по двум сценариями. Первый вариант это коррекция с плюс минус текущих, в сторону 2600. Или же как вариант: выход очередных новостей и на них рост к 2740-50, и уже от туда коррекция к 2700, 2650, 2600.

Завтра утром напишу, с каким инструментами буду работать. На сегодня все получается так.

Всем хорошего вечера! 🤝

Этот пост Я взял из своего телеграм канала, который находится только тут — t.me/s/TraderWB

Путин: подробно обсудим повестку экономического сотрудничества с Индией в ходе предстоящего визита, включая увеличение импорта в РФ

- 02 декабря 2025, 17:30

- |

Путин выступает на форуме ВТБ «Россия Зовет»

- Подробно обсудим повестку экономического сотрудничества с Индией в ходе предстоящего визита, включая увеличение импорта в РФ

- В России сохраняется рекордно низкая безработица в 2,2%.

- Снижение инфляции стало важным достижением текущего года, по итогам года она составит около 6% — ниже прогнозов.

- Прирост ВВП по итогам года в диапазоне 0,5–1% будет ожидаемым с учетом целей охлаждения, но есть и дисбалансы.

- Госдолг России остается одним из самых низких в мире.

- Доход банковского сектора РФ в 2025 году ожидается в 3,2-3,5 трлн рублей.

Скидки на российскую нефть Urals в западных портах выросли с $12,9–12,6 в октябре до $20,1–22,5 в ноябре, премия в Китае сменилась на дисконт — Интерфакс со ссылкой на данные Argus

- 02 декабря 2025, 17:12

- |

◾ Скидки на российскую нефть Urals в российских западных портах по условиям FOB в ноябре увеличились с $12,9–12,6 за баррель в октябре до $20,1–22,5 за баррель в ноябре; скидки в индийских портах выросли на $2,8 за баррель, ESPO подешевела на $5 за баррель, а премия в Китае сменилась на дисконт, свидетельствуют данные агентства Argus, с которым ознакомился «Интерфакс».

◾ Так, в Приморском порту российский сорт Urals в ноябре продавался со скидкой $20,11 за баррель к эталонной котировке «Североморский датированный» (NSD; отражает стоимость корзины из североморских сортов Брент, Фортиз, Осеберг, Экофиск и Тролль, а также американского сорта WTI Мидленд) по сравнению с дисконтом в $12,94 за баррель по итогам октября.

◾ На FOB Novorossiysk дисконты выросли ещё существенней, причём впервые за долгое время цены отличаются для судов Suezmax и Aframax. Скидка по котировке Urals Med Suezmax FOB Novorossiysk выросла на $8,43 за баррель — с $12,56 в октябре до $20,995 в ноябре, а дисконт котировки Urals Med Aframax FOB Novorossiysk к NSD увеличился на $9,94/баррель — с $12,56 до $22,505 за баррель.

( Читать дальше )

В случае желания распределить часть капитала в нефтяной сектор, пропустить акции Роснефти было бы ошибкой — Совкомбанк Инвестиции

- 02 декабря 2025, 16:07

- |

Несмотря на снижение чистой прибыли в 3К25 на 57% к/к (в основном из-за курсовых разниц), что создаёт давление на дивиденды, операционные показатели компании остаются устойчивыми. Рост добычи, стабильная переработка и увеличение продаж на внутреннем рынке поддерживают позитивную оценку. Компания остаётся ключевым активом в нефтяном секторе РФ, чувствительным к снижению ставки, ослаблению рубля и геополитическим улучшениям.

Ключевые моменты:

Прибыль и дивиденды: Снижение чистой прибыли связано с негативными курсовыми разницами (–116 млрд руб. в 3К25). Дивидендная доходность за 2П25 может составить около 1,5%. Годовая выплата ожидается в диапазоне 14–18 руб./акцию.

Операционная динамика: Рост добычи на 1,5% (к/к), незначительное снижение переработки (–1%), увеличение продаж на внутреннем рынке (+4,9% к/к). EBITDA превысила прогноз на 15%.

Долговая нагрузка: Чистый долг/EBITDA снизился с 1,6х до 1,3х.

Риски: Давление на финансовые показатели из-за расширения санкционных дисконтов (Urals >$20/барр.) и возможного влияния курсовой волатильности в конце года.

( Читать дальше )

📗Роснефть отчиталась за 9 месяцев 2025 года

- 02 декабря 2025, 15:43

- |

Совсем недавно Роснефть отчиталась за 9 месяцев 2025 года по МСФО, по основным метрикам цифры прямо напоминают результаты 22 года:

⚡Выручка: 6,3 трлн руб. (-17,8% г/г);

⚡EBITDA: 1 641 млрд руб. (-29,3% г/г)

⚡Чистая прибыль: 277 млрд руб. (-70,1% г/г)

Низкая рублевая цена на нефть оказала давление на результаты компании. И это никак не могло обойти стороной крупнейших нефтяников. Чистая прибыль заметно сократилась именно в III квартале (-79% г/г), всему причина — повышенные процентные расходы, высокая ставка и разовые неденежные факторы.

Если компания продолжит платить в качестве дивидендов 50% от чистой прибыли, то итоговая выплата за год может составить ₽14–18 на акцию, что составляет 3,5-4,5% дивдоходности.

💼Среди нефтяных компаний эксперты советуют обратить внимание на Транснефть. Их превилигированные акции сейчас дают около 14,5% дивдоходности, но при этом менее волатильные и меньше зависят от геополитики.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал