роснефть

Ребалансировка индекса и ребалансировка портфеля ФосАгро ИнтерРАО Мечел Роснефть

- 04 июня 2023, 10:14

- |

Друзья, в этом выпуске

Про ребалансировку индексов Мосбиржи

Рекомендую почитать в оригинале.

Про мой портфель,

как в 2023г. обогнал индекс полной доходности Мосбиржи на 11% (с 30 12 2022 по 02 06 2023г.) и

какую планирую ребалансировку портфеля.

Основные акции остаются в портфеле

Сбер

Полюс

Татнефть

Лукойл

Новатэк

ИнтерРАО

И др.

Почему продаю ФОСАГРО и что вместо.

Важно понять свою личную психологию и

для себя понять разумное сочетание риска и доходности.

Почему увеличение доли Роснефти в портфеле считаю низкорискованным, надёжным решением.

Почему Мечел и Русснефть считаю более рискованными, но, потенциально более прибыльными.

Желаю Вам Здоровья и Успеха.

С уважением,

Олег.

- комментировать

- Комментарии ( 0 )

Роснефть. Почему стоит докупить: личное мнение.

- 04 июня 2023, 08:26

- |

может быть единственной компанией в российском нефтегазовом секторе, которой удастся избежать снижения EBITDA и

увеличить чистую прибыль в текущем году, при допущении, что у компании

не будет крупных списаний (как в 2022 году).

Высокий показатель чистой

прибыли за 1К23 предполагает, что таких статей не было, и это подтверждает наш оптимистичный прогноз чистой прибыли на 2023 год и ожидания

дивидендов 52 руб. на акцию, дивидендная доходность может составить 12%.

С уважением,

Олег.

ОПЕК сделает все для того, чтобы всех членов Картеля устраивали цены на нефть — BlackRock

- 02 июня 2023, 15:33

- |

ОПЕК приложит все усилия для того, чтобы всех членов Картеля устраивали цены на нефть, сообщил в интервью Bloomberg TV глава подразделения тематического инвестирования в BlackRock ($8,6 трлн под управлением) Эви Хамбро.

По его прогнозу, цены на сырье вырастут в средне- и долгосрочной перспективах благодаря «огромному росту спроса и отсутствию роста предложения».

marketnews.com/opec-looking-for-maximum-value-for-it-s-members-blackrock-s-hambro

Максим Орловский: основные тезисы из эфира на РБК

- 02 июня 2023, 14:41

- |

👨🏻💻 Максим Орловский на днях принял участие в эфире РБК. Предлагаю вашему вниманию основные тезисы:

🔸 Денежный поток в виде реинвестированных дивидендов – один из основных факторов, который поддерживает сейчас отечественный рынок акций. Второй важный фактор – хорошие финансовые отчётности ряда российских публичных компаний.

🔸 Главное, чтобы на российском рынке акций не раздулся пузырь. Но пока до этого далеко: большинство российских компаний по-прежнему стоят дёшево на рынке.

🔸 Акции Роснефти и Сбербанка рано продавать по текущим ценникам. Да и в принципе большинство бумаг в инвестиционном портфеле лучше держать, если вы инвестируете долгосрочно. Потенциал у российского рынка акций есть!

🔸 Курс рубля сейчас зависит исключительно от соотношения экспорт/импорт (вспоминайте наши посты про профицит счета текущих операций!), поэтому предсказывать, где окажется валютная пара #USDRUB в краткосрочной перспективе – дело неблагодарное. Но в моменте рубль выглядит перепроданным на текущих уровнях.

( Читать дальше )

Акции Роснефти интересны для покупки на перспективу 2-3 лет - Финам

- 01 июня 2023, 19:35

- |

Степан Сумин, управляющий активами Cresco Finance, считает, что «Роснефть» очень сильно ориентирована на инвесторов, если ранее в компанию привлекались западные деньги, то теперь большой интерес вызван со стороны азиатского рынка капитала. «Основным драйвером роста компании выступает проект Сахалин-1, также в перспективе высокий рост показателей будет достигнут за счет низкой базы из-за списаний. Компания чаще всего апеллирует 10 летними горизонтами. Одним из преимуществ является стабильная дивидендная политика (промежуточные, годовые).

( Читать дальше )

Свежий Максим Орловский: на фондовом рынке может образоваться пузырь!

- 01 июня 2023, 19:12

- |

Вчера вышло свежее интервью с Максимом Орловским (https://www.youtube.com/watch?v=9iuOWe9YRlM) генеральным директором Ренессанс Капитал.

Это инвестор с 25-летним стажем работы на фондовом рынке и мнение такого человека всегда интересно послушать.

Сделал короткую выжимку:

На чём растём?

Хорошие отчёты, позитивные новости и дивиденды привели к росту фондового рынка.

Любой приход дивидендов будет драйвить рынок, так как у нас действуют жёсткие ограничения, просачивание бумаг, которые приходили из-за рубежа, практически остановлены.

Главное, чтобы не надулся пузырь, как со льготной ипотекой в недвижимости.

Это не происходит быстро, но если глянуть на другие закрытые рынки начиная от Ирана и заканчивая Индией, мы видим дорого оценённые компании по мультипликаторам.

Будет ли коррекция?

Если не будет никаких негативных новостей на фронте, в геополитике, то есть все шансы, что текущие уровни закрепятся.

Дальше всё будет зависеть от отчётов компаний.

( Читать дальше )

Финансовые результаты Роснефти за 1 квартал превзошли ожидания аналитиков - Ренессанс Капитал

- 01 июня 2023, 18:55

- |

Так, EBITDA и чистая прибыль превысили наши оценки на 26% и 36% за счет большей доли экспорта нефти и более низкой себестоимости добычи и переработки, которые, по сообщению компании, снизилась кв/кв. Кроме того, несмотря на эмбарго G7 на нефть и нефтепродукты в 1кв23, компания смогла вернуть денежный поток в положительную зону – рост оборотного капитала все еще присутствовал, но был ниже наших ожиданий. По нашим оценкам, если компании удастся сохранить достигнутый в 1кв23 уровень издержек в оставшиеся периоды 2023 года, это может привести к превышению нашего прогноза по EBITDA в 2023 году на 10%.

Кроме того, даже по итогам 1кв23, если бы компания объявила дивиденды (напомним, что платит она по полугодиям), то подразумеваемая дивидендная доходность по дивидендной политике составила бы 3,5% за квартал или 14% годовых – выше, чем 10% за 2022 год. Без учета рисков повышения прогнозов, упомянутых выше, подтверждаем рекомендацию ПОКУПАТЬ и 12М целевую цену в 640 рублей за акцию.Синицын Борис

( Читать дальше )

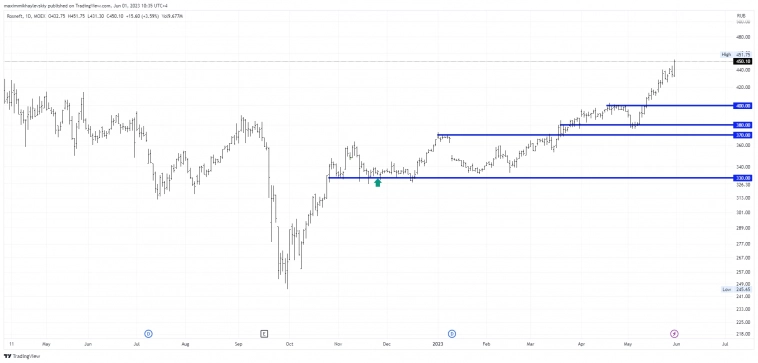

Роснефть #ROSN

- 01 июня 2023, 16:14

- |

Роснефть #ROSN

Общая информация о позиции

Компания добавлена в портфель 25 ноября 22 года

Озвучил покупку на канале (пост от 28.11.22)

Текущая доходность позиции 35%

Див доходность позиции 6,1%

Общая доходность позиции 41,1%

Комментарий по позиции. Уровни покупок.

Компания продолжает оставаться в портфеле. Текущая доходность приемлемая. Курсовая стоимость увеличивается. Объявленные дивиденды в размере 17.97р на акцию выплачены будут в конце июля (купить до 7 июля). Данные дивиденды прибавят +5,4% к див доходности и соответственно к общей.

Уровни покупок. Текущую цену (450р) для покупки приемлемой я не считаю. На мой взгляд, цены, к которым стоит присматриваться для покупки это: 400р, 380р, 370р. В любом случае, при подходе цены к какому либо из этих уровней, нужно смотреть, как цена его будет отрабатывать. Так или иначе покупка должна совершаться выше уровня.

Несмотря ни на что перед открытием позиции должны быть ответы на два вопроса: a) где будет закрываться позиция, в случае наступления негативного развития сценария b) какой риск закладывается в сделку

( Читать дальше )

Средняя цена нефти марки Urals в мае составила $53,34 за баррель — Минфин

- 01 июня 2023, 14:41

- |

Средняя цена на нефть марки Urals в мае 2023 года сложилась в размере $53,34 за баррель, что в 1,48 раз ниже, чем в мае 2022 года ($78,81 за баррель).

Цена нефти North Sea Dated в мае 2023 года составила $75,52.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал