рентабельность инвестиций

ROIC vs ROE: как понять, приносит ли бизнес больше, чем стоит капитал

- 12 сентября 2025, 12:16

- |

Инвесторы часто сталкиваются с выбором: какой показатель рентабельности бизнеса дает более точную картину – ROE (рентабельность собственного капитала) или ROIC (рентабельность инвестированного капитала)? На первый взгляд они похожи: оба измеряют эффективность компании, но делают это под разным углом. Понимание разницы между ними – ключ к тому, чтобы правильно оценивать устойчивость и качество бизнеса, а не только его краткосрочную доходность.

ROE: взгляд глазами акционера

ROE показывает, сколько чистой прибыли приходится на каждый рубль собственного капитала. Если компания имеет ROE на уровне 20%, это значит, что на каждый вложенный акционером рубль она заработала 20 копеек чистой прибыли.

Показатель удобен своей простотой и интуитивной понятностью, поэтому часто фигурирует в презентациях менеджмента и в аналитических обзорах. Но у ROE есть важный нюанс: он чувствителен к структуре капитала.

Если компания активно использует заемные средства, при неизменной прибыли ROE может выглядеть завышенным. Например, рентабельность собственного капитала у высокозакредитованной компании может быть выше, чем у более устойчивой, просто потому, что доля собственного капитала мала. С точки зрения риска для инвестора это тревожный сигнал: за высокими цифрами ROE может скрываться хрупкая финансовая конструкция.

( Читать дальше )

- комментировать

- 14.2К | ★7

- Комментарии ( 0 )

Инвестиции в производство, или сколько денег зарабатывают владельцы фабрик и заводов

- 11 июня 2025, 06:48

- |

Проанализировал статьи в интернете на тему производства и составил для вас список рентабельности по 20 разным производствам.

Ниже представлены расчеты по доходам, расходам, чистой прибыли и рентабельности реальных производств в разных городах России.

Мебельное производство

⁃ Выручка в месяц: 26 378 000 ₽

⁃ Расходы в месяц: 24 926 000 ₽

⁃ Чистая прибыль: 1 452 000 ₽

⁃ Рентабельность продаж: 5,5%

Производство свечей

⁃ Выручка в месяц: 1 830 000 ₽

⁃ Расходы в месяц: 1 595 000 ₽

⁃ Чистая прибыль: 234 095 ₽

⁃ Рентабельность продаж: 13%

Если тебе интересно узнавать изнанку разных бизнесов, в которые можно инвестировать, подписывайся на мой Телеграм-канал — здесь я публикую реальные истории людей и собираю много полезной информации для предпринимателей и инвесторов.

Производство рекламных конструкций:

⁃ Выручка в год: 100–150 млн ₽

⁃ Расходы в год: 85–135 млн ₽

⁃ Чистая прибыль: 10–22,5 млн ₽

⁃ Рентабельность продаж: 10–15%

Производство электрощитов:

( Читать дальше )

Среднегодовой доход Баффета в размере 44% и различные виды высококачественных инвестиций

- 17 августа 2023, 11:44

- |

Перевод статьи от Base Hit Investing.

Больше переводов в моём телеграмм-канале:

https://t.me/holyfinance

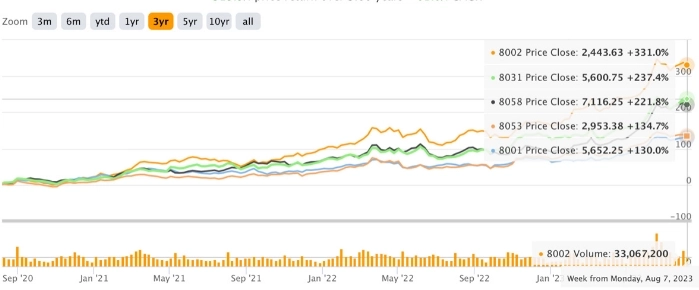

Уоррен Баффет первоначально инвестировал в 5 японских акций в 2020 году, и я не думаю, что многие люди понимают, насколько успешными были эти инвестиции до сих пор:

Источник: Tikr

Источник: Tikr

Первоначальные инвестиции в корзину выросли более чем на 200%:в 3 раза за 3 года, или на 44% в год в среднем по сравнению с первоначальными инвестициями. Каждая акция выросла более чем в 2 раза, одна — в 5 раз, а корзина в совокупности выросла в 3 раза. С тех пор он добавился в корзину, и эти дополнительные покупки также прошли успешно. Этот пост не обязательно посвящен японским акциям. Моя цель здесь — обрисовать некоторые общие темы с недавними инвестициями Баффета в Японию и энергетику и проиллюстрировать, почему, на мой взгляд, он находит много интересного в этих областях.

Общие темы хорошего бизнеса

Точно так же, как мы оцениваем результат инвестиций, хороший бизнес — это тот, который приносит много денег по сравнению с теми деньгами, которые вы должны были в него вложить (т.е. высокую доходность капитала).

( Читать дальше )

Показатели рентабельности ROE ROA ROI | Как их рассчитывать и для чего они нужны

- 24 октября 2021, 18:15

- |

В этом видео Вы узнаете:

❓ Как рассчитать рентабельность инвестиций

💲 показатели roe roa roi

💵 инвестиции

📊 фундаментальный анализ

🚹Пишите комментарии и ставьте лайки:)

Бизнес или инвестиции? Сравним рентабельность

- 31 августа 2019, 17:10

- |

Я автор блога http://alphainvestor.ru/ . На Смартлабе новенький) Решил попробовать написать небольшой пост.

Надоело мне «на дядю работать», а всё никак бросить не могу. Инвестиционный портфель ращу (сейчас около 1.7 млн. руб), и блог небольшую копейку приносит, но этого мало для финансовой независимости.

И, как это бывает, стал я тогда о бизнесе задумываться. И встал вопрос: а стоит ли игра свеч? Стал гуглить среднюю рентабельность бизнеса в России, и не нашёл никакой толковой информации по этому вопросу. Те цифры, которые нашёл, не сильно отличаются от доходности вложений в ценные бумаги. А продавцы франшиз, например, обещают куда более высокие цифры. Так где же правда?! Понимаю, что продавцам франшиз выгодно завышать ожидаемые показатели доходности. Выходит, что правда в том, что доходность собственного бизнеса равна или чуть превышает доходность от вложений в ценные бумаги?! Или нет?!

В общем тех, кто повёлся на заголовок, я, может, слегка разочарую. В моём посте нет раскрытия темы. Есть только вопрос. И если это читают люди, имеющие опыт в бизнесе, то, хотел бы, чтобы вы разъяснили, как обстоят дела с доходностью бизнеса в России.

Могу ли я, например, рассчитывать на доходность от собственного бизнеса около 20% в месяц, или это фантастика?

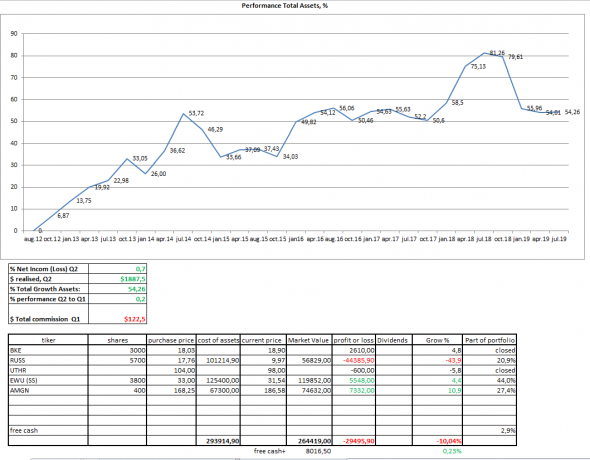

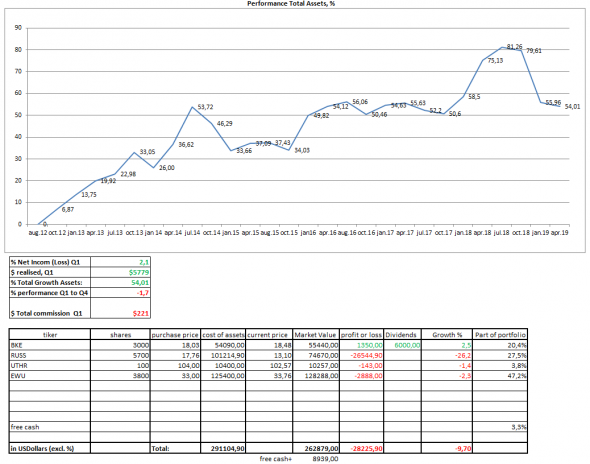

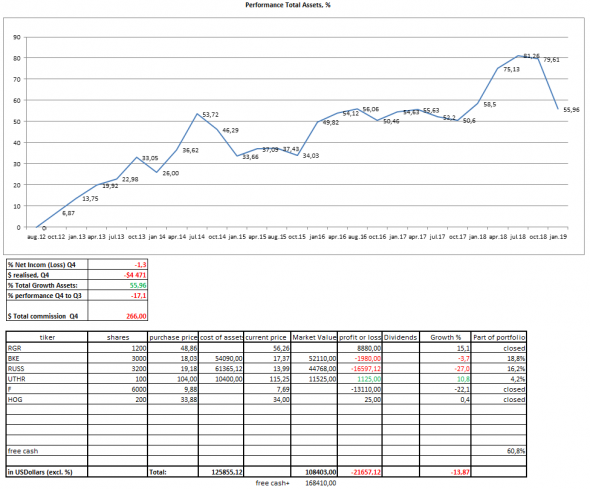

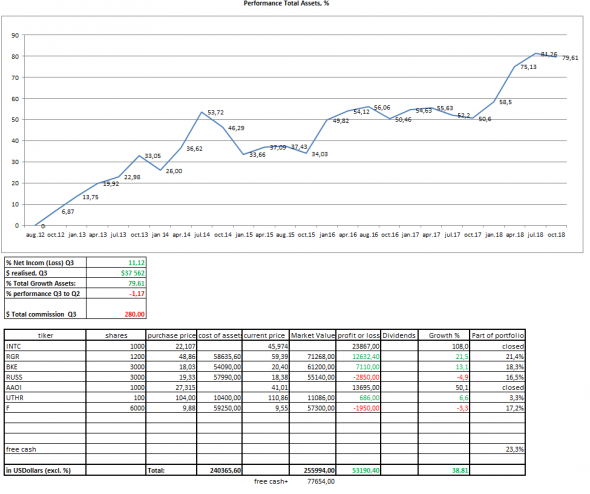

Portfolio statement Q4-2018 Портфель акций, четвертый квартал 2018г.

- 03 февраля 2019, 18:29

- |

Portfolio statement Q4-2018 Портфель акций, четвертый квартал 2018г.

Портфель существенно урезан по активным позициям.

Ожидаем дальнейшей коррекции американского фондового рынка.

Критерии отбора эмитентов в портфель претерпели значительных изменений.

Первый убыточный год (-5,1% performance) за последние 6 лет :-(

@HoldInvestors

Выплату 6-го купона произвел «Дядя Дёнер»

- 22 ноября 2018, 13:49

- |

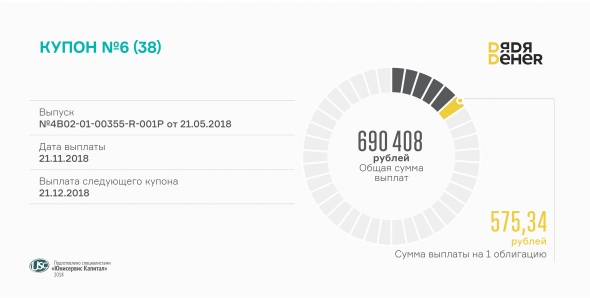

Сибирская сеть быстрого питания выплатила около 700 тысяч рублей в счет погашения 6-го купона биржевых облигаций первой серии.

«Дядя Дёнер» исполнил обязательство по выплате купонного дохода в полном объеме 21 ноября. Размер выплат на одну облигацию составил без малого 600 рублей, исходя из ставки купона 14% годовых.

В настоящее время в обращении находится выпуск биржевых облигаций «Дядя Дёнер» (RU000A0ZZ7R8) объемом 60 млн рублей. Ценные бумаги размещены полгода назад по цене, равной 100% от номинала. Период обращения облигаций — 1140 дней. Бумаги имеют ежемесячные купоны. Ближайшая оферта назначена на 23 мая 2019 г. Погашение выпуска осуществится в соответствии с графиком амортизации: в мае, июне и июле 2021 г.

Привлеченные от эмиссии облигаций средства направлены:

- на покупку цеха по производству полуфабрикатов, рентабельность вложений в который составляет 9% в месяц, окупаемость оценивается в 11-12 мес.;

- финансирование сделки по покупке сети «Стейкбери», благодаря которой заведения «Дядя Дёнер» представлены на фуд-кортах в ТРЦ «Галерея Новосибирск» и «Аура»;

- выкуп доли в новокузнецкой компании-партнере — ООО «Теон», рентабельность инвестиций составляет 10%, окупаемость — менее года;

- ребрендинг стритфуд-павильонов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал