психология трейдинга

Утверждение, которое помогло мне в трейдинге.

- 16 мая 2018, 14:41

- |

Принцип большинства головоломок – с самого начала отправить человека по ложному пути, сыграть на шаблонности мышления, на стереотипах, или показать «псевдо логичный» путь, который кажется 100% правильным. «Сломать голову» в таком случае означает сломать «стереотип мышления», т.е. отказаться от варианта решения, который кажется единственно верным, и подумать…

- комментировать

- 4.2К | ★9

- Комментарии ( 17 )

Психология рынка

- 14 мая 2018, 22:10

- |

Результаты торговли на рынке прежде всего зависят от эффективного использования психологии. Постоянная задача которая стоит перед трейдером это психоанализ рынка а также себя что бы подавить самоубийственное поведение. Смотря на график мы глубоко заглядываем в психологию рынка. Свеча (или бар и тд) это визуальное представление коллективных мыслей всех участников рынка. Она показывает настроение, эмоции и конфликты всех участников рынка на протяжении определенного периода времени.

Рынок это не головоломка и не арифметическая задача. Попытки или действия к пониманию рынка через призму математических решений или технических вычислений не дадут полного представления. Рынок это поле битвы, война в мирное время с победами и потерями.

Рынок следует менталитету стада, а значит его поведение имеет характерные признаки. В какой то мере поведение толпы повторяется отражая на графике похожие паттерны. Но рынок это не только действие толпы. Правительства фонды банки и другие крупные игроки несут ответственность за движение рынка поэтому зачастую цена не прогнозируется с позиции анализа.

( Читать дальше )

Основополагающие аксиомы

- 13 мая 2018, 01:05

- |

прим.авт — вся информация в данной статье не претендует на непреложную истину. Любое утверждение или какой либо факт имеют субъективную природу и изначально неверны или сомнительны, пока в индивидуальном порядке не будет доказана их обратная ц-образность.

- Рынок сплошной хаос. Произойти может все что угодно и когда угодно. Бессильны шаманы слепы пророки никто и ничто не может знать что произойдет через минуту. Нет фигур нет паттернов нет уровней ничего там нет… все что там видит человек это плод его больного воображения.

- Для того что бы зарабатывать на рынке не надо быть ясновидцем и предсказывать будущее.

- Контрибуция (накопление) рынка распределяется между участниками указывая на определение преимущества.

- Успех в торговле на 90% зависит понимания человеческой психологии и на 10% от технического метода.

- Пики цены или тенденции в виде трендов это ни что иное как лишь указание на более высокую вероятность.

- Все вероятности и предположения должны быть подтверждены дальнейшем движением цены.

- Каждый момент, новая доля секунды на рынке уникальны, никогда прежде не происходившее и не может быть повторено в будущем.

- Терпение последний ключ открывающий все двери, терпение с победителем нетерпение с проигравшим.

- Зарабатывать важнее чем доказывать свою правоту.

- Подход к очередной сделке такой же как к предыдущим убыточным.

- В условиях ограниченной информации вход в позицию с 99.9% уверенности.

- Не искать вершины и низы не думать — дорого или дешево.

- Думать как маркет-мейкер а не трейдер.

- Не искать информацию из вне, не читать не подражать кому бы то ни было. Смотреть вглубь себя!

Эмоции против логики

- 12 мая 2018, 00:05

- |

Торговля на финансовых рынках с развитием технологий и совершенствованием автоматизированных торговых систем становится все более сложным занятием для трейдеров. Основным препятствием стоящем на пути к прибыльной торговле — индивидуальные качества и физиологические особенности человека сформировавшиеся на протяжении долгого этапа эволюции.

Эмоция является неотъемлемой частью ДНК человека. Осознание и использование торговых эмоций определяет результат действий на рынке.

Алгоритмы прочно заняли нишу на рынке, они быстрее и работоспособнее человека хотя и нуждаются в контроле. Торговля людей инстинктивна и приводит к чувству подавленности либо в состояние эйфории. В психологии это объясняется защитными механизмами человеческой психики цель — ослабления действия стресса и последствий. В теории когда человек сталкивается со стрессом его мозг потребляет огромное количество энергии для того что бы делать быстрые расчеты (настолько быстрые что сам человек на сознательном уровне не осознает этого а лишь ощущает на себе через какое то время негативные последствия выражающиеся в виде усталости головной боли и т.д.

При некоторых жизненных обстоятельствах если мозг считает ситуацию слишком напряженной для того что бы организм мог с ней справится — человек бежит. В другом случае когда ум понимает что способен справится и управлять ситуацией — человек начинает действовать.

При некоторых жизненных обстоятельствах если мозг считает ситуацию слишком напряженной для того что бы организм мог с ней справится — человек бежит. В другом случае когда ум понимает что способен справится и управлять ситуацией — человек начинает действовать.

( Читать дальше )

Как отвлечся от рынка. Пример с фото.

- 23 апреля 2018, 14:55

- |

Я пришел к выводу, что почти всегда такие казусы происходят когда я очень много времени провожу за монитором следя за движением графика, в результате чего мозг устает и побуждает нас делать ошибочные выводы и действия. Так вот, чтоб этого не происходило тейдер должен как то отвлекатся от рынка. Каждый может это делать по разному, кто то идет на работу(пример тому Смешинка), кто то семинарит, кто то торгует не дома, чтоб иметь возможность общаться с другими людьми и так далее.

( Читать дальше )

Я ль на свете всех милее..

- 20 апреля 2018, 15:51

- |

(Небольшое отступление, заметил пока писал пост)

Как мы можем делать тут деньги, если даже сайт считает трейдинг — ошибкой!)))

Предупреждаю: Букв много, размышления о жизни и трейдинге простого спекулянта из глубинки, без хайпов и прочих Элвисов, НО!.. искренне.)

Мне кажется я уже писал подобный, но не стал искать, а решил повторить теми словами и мыслями, которые у меня сейчас в голове..

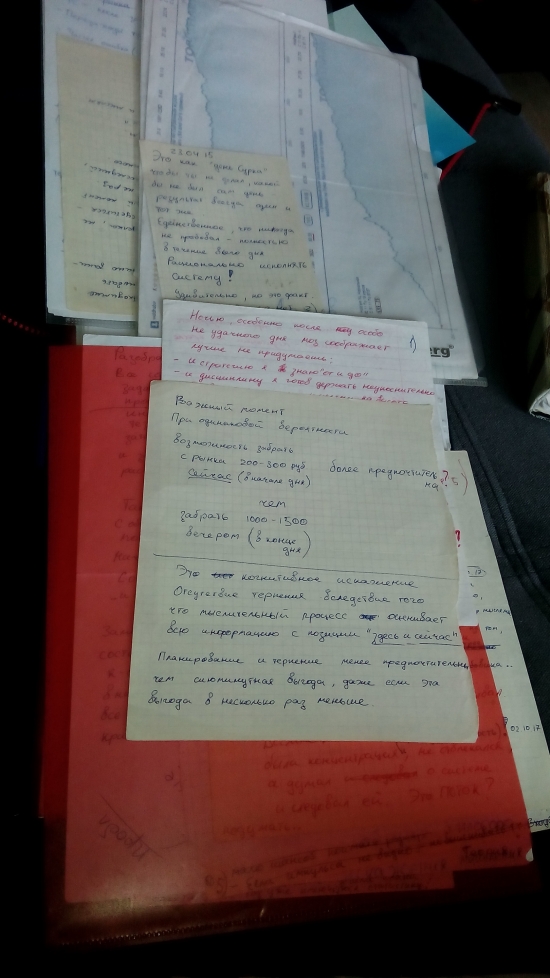

Решил вообщем подготовиться к публичному ведению статистики торговли. Но торговля всё никак не приходит в стабильный «желаемый»(об этом как раз суть, ниже будет понятно) вид — постоянные сбои дисциплины, приводящие к картинке на графике, которую по-другому как лудоманией не назовёшь — не очень хочется выкладывать на суд общественности.

Поэтому я решил вновь поработать со своими старыми записями..

( Читать дальше )

Трейдер секир башка - и все будет Ok?

- 10 апреля 2018, 17:23

- |

Чего только не придумает такая же голова трейдера в лице автора этой статьи.

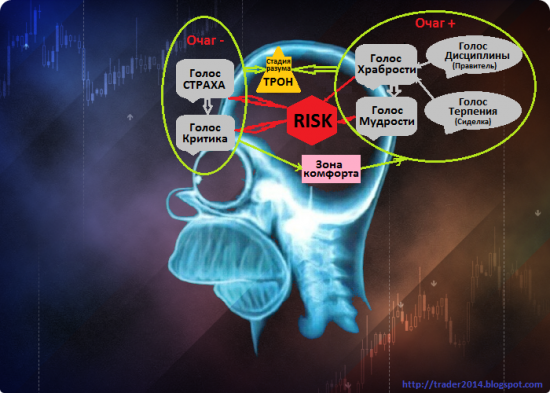

Оказывается, какие только голоса не орут в наших бедных головах: и Страха, и Критика, и пр. пр.

Если не верите — прочтите, а потом прислушайтесь к своей собственной голове!

Хотя в целом статья довольно не плохая, эксклюзивная в некотором роде. Читать было интересно. Психология — и даже психиатрия — скорей всего нам, трейдерам, важна.

Ну в самом деле: не избавляться же от головы! Наоборот — к ней стоит прислушаться.

Самодисциплина

- 09 апреля 2018, 18:32

- |

Как развивать свою дисциплину? Конкретно:

— Твх, Твых;

-Рис на день, на позицию;

-Профит на день, на позицию;

-Соблюдение тренда;

— Тороплюсь открыть позицию;

— Не провожу анализ рынка;

……………………………………………………………………………

Как настроиться на работу? Каждый день все с начала. Вчера была сосредоточенная работа а сегодня какая то эйфория…. Как закрутить самостоятельно гайки дисциплины???

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал