прогнозы

Забавные рекомендации. ч.1

- 18 ноября 2022, 15:58

- |

инвестиционная идея по акциям «Мосэнерго» (MSNG). Наша цель на горизонте 12 месяцев подразумевает 2,13 рубля за акцию. С учетом котировок на 12 сентября, потенциал роста составляет 12%.Финам предлагал купить акции, обещая 12% в течении года. Вам не кажется, что это почти дно?

дело в том, что в сентябре на долговом рынке ММВБ можно было запросто купить приличные корпоративные облиги с дохой 11-13%.

дело в том, что в 2022 году давать рекомендации покупать акции — это уже сомнительное… ну это моё мнение.

⇧ другие тоже не отстают, Альфа постоянно предлагает идеи. внимание. Основанные на Техническом анализе.

Альфа банк, вроде приличный банк и… ТА.

причём, не про тренды и сравнение графиков разных компаний из отрасли — нет.

( Читать дальше )

- комментировать

- 415

- Комментарии ( 1 )

Доходности ОФЗ = возможности?

- 18 ноября 2022, 07:26

- |

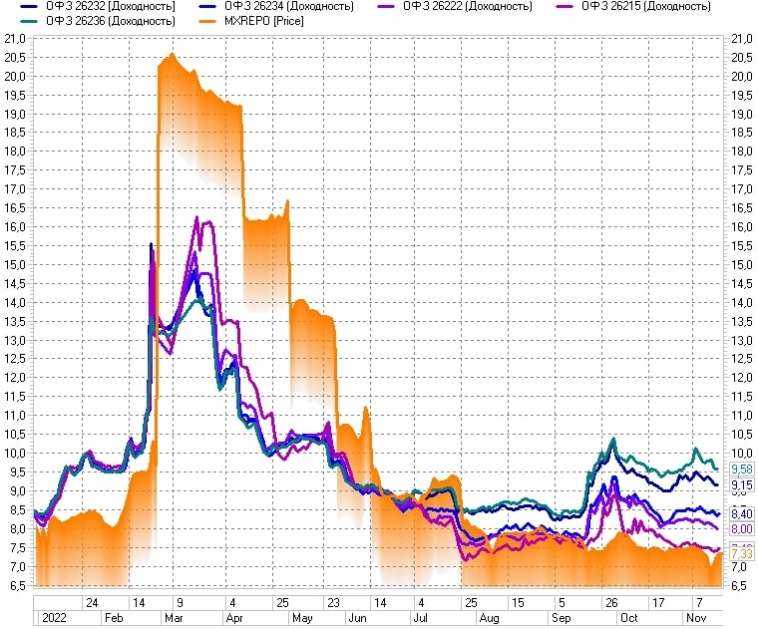

На графике динамика доходностей 6 инструментов:

• Индекса MOEXRRPO, это однодневная ставка размещения свободных денег,

• ОФЗ 26215, погашение 16.08.2023,

• ОФЗ 26222, погашение 16.10.2024,

• ОФЗ 26234, погашение 16.07.2025,

• ОФЗ 26232, погашение 06.10.2027,

• ОФЗ 26236, погашение 17.05.2028.

То, что Минфин нынче готов занимать деньги через ОФЗ под 10% годовых, вроде бы не удивляет. 2022 год, в принципе, разучил чему-либо удивляться. Но, напомню, актуальное значение ключевой ставки – 7,5%.

Обычно воспринимаю ОФЗ как аналог короткого депозита. Много не заработать, но при размещении денег в полугодичных и годичных бумагах можно комфортно сохранить (пример – ОФЗ 26215).

Однако нынешнее положение ОФЗ добавляет им и спекулятивной ценности, т.е. допускает покупку «длины» в расчете на снижение доходности и рост цены тела (см., в частности, ОФЗ 26236).

Частичная мобилизация откинула цены и доходности ОФЗ назад в май. Тогда ключевая ставка была почти вдвое выше, 14%. Повсеместно ждали ее снижения, доходности дисконтировались на ожидания и в мае не казались щедрыми.

( Читать дальше )

О падении нефти, которого всё так же жду, и о рубле

- 17 ноября 2022, 07:48

- |

Немного рефлексии. С июня пишу о вероятном падении нефти. Ниже подбил даты своих публикаций на тему и цены фьючерса Brent для каждой из них.

• 10 июня, $122,3

• 18 июня, $113,1

• 23 июня, $108,9

• 4 октября, $89,2

• 19 октября, $90,2

• 26 октября, $92,8

• 9 ноября, $94,9

• 17 ноября, $91,8

Про нефть остается добавить, что мнения до сих по не меняю, продолжаю ждать нефть ниже. Возможно, новое дно котировок еще весьма далеко от нынешних ±90.

Что меня смущает, так это поведение рубля. Всю осень придерживаюсь идеи о его силе и каких-никаких перспективах укрепления. И от идеи еще не готов отказаться. Однако чудес не бывает. Однажды дешевизна энергоресурсов должна по нему ударить. Вопрос уровня дешевизны.

И да, теряю энтузиазм и интерес по отношению к американскому рынку акций («топил» за него с середины сентября).

Источник графика: profinance.ru

( Читать дальше )

Инвестирование в 2022-м, мировой кризис и будущее российского рынка. Интервью с Евгением Домрачевым.

- 15 ноября 2022, 16:53

- |

2022-й еще не закончился, но уже сейчас можно сделать определенные выводы о том, как инвесторы его пережили. Что было с рынком в 2022? Чего ждать в ближайшем будущем? Будет ли мировой кризис? И как инвестировать, чтобы никакой кризис не мог навредить вашему портфелю?

Об этом мы поговорили с портфельным управляющим компании Live Investing Евгением Домрачевым.

— Евгений, мы уже знаем, что для инвесторов 2022 — тяжелый год. Как думаете, самое страшное позади? Или ждать еще сюрпризов?

— Я думаю, дно ММВБ уже позади. Чисто с технической точки зрения есть несколько очень сильных сигналов, что по большинству основных российских компаний дно мы уже показали. Индекс, думаю, дно уже отрисовал.

— А инвестирование вообще живо? Потому что волной этого года с биржи унесло очень многих инвесторов. Что думаете на этот счет?

( Читать дальше )

Шпаргалка для инвестора: важные события недели и прогнозы

- 14 ноября 2022, 12:51

- |

Важные события предстоящей недели:

· Финансовые результаты с 14 по 18 ноября опубликуют NVIDIA, Walmart, Home Depot, Cisco Systems, Lowe's Companies, TJX Companies и Applied Materials.

· В среду, 16 ноября, будет опубликован индекс потребительских цен в Великобритании по итогам октября. Аналитики ожидают прироста показателя на 10,6% (г/г) после 10,1% (г/г) месяцем ранее. Увеличению могли поспособствовать цены на продукты питания, которые, согласно данным Kantar, взлетели на 14,7% (г/г) в октябре.

· Во вторник и среду, 15-16 ноября, в Индонезии пройдет 17-й саммит стран «Большой двадцатки». Главными темами на повестке встречи лидеров стран станут устойчивость мировой системы здравоохранения, цифровая трансформация экономики и энергопереход.

· В четверг, 17 ноября, Риши Сунак и министр финансов Великобритании Джереми Хант представят Парламенту страны осенний прогноз бюджета. Политикам необходимо найти способ покрытия дефицита в размере не менее £40 млрд фунтов, в связи с чем рассматривается широкий перечень мер, включая увеличение налогов на дивиденды и сверхприбыль энергокомпаний.

( Читать дальше )

Нефть. Эйфория и снижение

- 09 ноября 2022, 07:30

- |

Источник графика: www.profinance.ru/charts/brent/lca7

Биржевое ценообразование – ценообразование долгосрочных ожиданий, построенных на сиюминутных эмоциях.

Не знаю, что произошло, но за последние пару-тройку дней встретил заметный пласт аналитических публикаций с ориентирами роста нефтяных цен сильно выше 100 долларов. 120, 150 и даже 200 долл./барр. Brent.

Возможно, сыграло роль приближение Brent к круглому рубежу. Возможно, некое чувство локтя: проще писать о 150 долларах, если об этом уже кто-то написал.

О том, что нефть однажды вырастет (понять бы, на чем), читаю и слышу часто и давно. Иногда, как в эти дни, мнения приобретают экспоненциальный характер. Подобный нынешнему всплеск интереса, хотя и с бОльшим энтузиазмом, наблюдал летом. Тогда котировки были выше нынешних значений на 15-20%. И вот опять.

А нефть вразрез новому экспертному консенсусу уже откатилась на 4,5 доллара, с 99,5 до 95. Характерно, что ее котировки отправились вниз, тогда как рынки акций, драгметаллы, ряд валют, включая рубль, выросли.

( Читать дальше )

Шпаргалка для инвестора на 7-11 ноября: прогнозы и важные события

- 07 ноября 2022, 16:43

- |

Рассказываем, на что обратить внимание на текущей неделе.

Важные события:

- Свои финансовые результаты с 7 по 11 ноября опубликуют AstraZeneca, Walt Disney, Occidental Petroleum, Becton Dickinson, Activision Blizzard, Constellation Energy и TransDigm Group.

- Во вторник, 8 ноября, состоятся выборы в обе палаты Конгресса США, по итогам которых представители политических партий распределят между собой 470 мест (35 в Сенате и 435 в Палате Представителей) в верховном законодательном органе страны. Прогнозная модель The Economist отдает незначительное предпочтение республиканцам: согласно ей, демократическая партия получит 49 мест из 100 в Сенате и 210 мест из 435 в Палате Представителей.

- Центральной публикацией недели станут данные по инфляции в США, которые будут обнародованы в четверг, 10 ноября. По прогнозам аналитиков, индекс потребительских цен (ИПЦ) в стране вырос на 0,7% м/м, но в годовом выражении увеличился на 8,0% после подъема на 8,2%. По базовому ИПЦ, не учитывающему динамику цен на продукты питания и энергоносители, также ожидается замедление с 6,6% (г/г) месяцем ранее до 6,5% (г/г).

- В понедельник, 7 ноября, в Египте стартует основная программа саммита ООН по климату (COP-27), который продлится до 18 ноября.

- На неделе запланированы выступления ряда членов FOMC, риторика которых будет оцениваться инвесторами в свете недавнего решения ФРС по ставке. В среду выступят Томас Баркин и Джон Уильямс, а в четверг – Кристофер Уоллер, Патрик Харкер, Лори Логан и Эстер Джордж.

- Центробанки Сербии и Мексики на неделе примут решения по ключевой процентной ставке.

- Среди прочих наиболее важных макроэкономических публикаций текущей недели – октябрьский индекс потребительских цен в Китае (среда) и ВВП Великобритании за 3-й квартал (пятница).

( Читать дальше )

Как ЧМ Катар-2022 повлияет на рынки?

- 01 ноября 2022, 10:17

- |

Как ЧМ Катар-2022 повлияет на рынки?

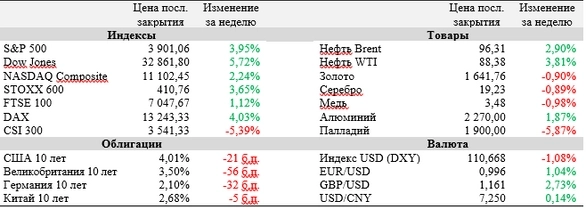

Обзор рынка акций за неделю (ФГ "Финам"). Инвесторы продолжают откупать американские и европейские рынки

- 31 октября 2022, 15:32

- |

На минувшей неделе фондовые рынки США и Европы продолжили рост. Ожидания касательно дальнейшего мягкого подхода ФРС к денежно-кредитному регулированию превалировали и усилились в среду после того, как Центробанк Канады увеличил ставку лишь на 50 б. п. вместо ожидаемых 75 б. п. ЕЦБ не преподнес рынкам сюрпризов и увеличил ставки до максимального уровня с 2009 года, просигнализировав о дальнейшем росте. Между тем Риши Сунак стал новым премьером Великобритании, а Илон Маск завершил сагу с приобретением Twitter. Текущая неделя будет крайне насыщена важными событиями: помимо заседания FOMC, внимание рынков будет сфокусировано на встрече Банка Англии, отчете по занятости в США, ИПЦ в еврозоне, а также продолжающемся сезоне корпоративных отчетностей.

Европейский центральный банк (ЕЦБ) по итогам заседания в четверг, 27 октября, принял решение об увеличении ставок на 75 б. п. Таким образом, базовая процентная ставка по кредитам была повышена до 2%, ставка по депозитам – до 1,5%, ставка по маржинальным кредитам – до 2,25%. Кристин Лагард на пресс-конференции дала понять, что регулятор не намерен ослаблять хватку в борьбе с инфляцией, которая в 5 раз превышает таргет, хотя многие аналитики заметили некоторое смягчение риторики относительно отдельных аспектов будущей денежно-кредитной политики в регионе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал