прогноз 2021

Goldman Sachs прогнозирует, что ФРС в этом году поднимет ставку 4 раза

- 10 января 2022, 10:04

- |

Быстрый прогресс на рынке труда США и ястребиные сигналы в протоколах заседания Федерального комитета по открытым рынкам от 14-15 декабря предполагают более быстрое повышение ставок, заявил Ян Хациус из Goldman

Поэтому мы переносим наш прогноз второго периода сокращения с декабря на июль, при этом риски смещаются в сторону еще более раннего начала ужесточения ДКП. Поскольку инфляция, вероятно, все еще намного выше целевого уровня, мы больше не думаем, что начало сокращения заменит ежеквартальное повышение ставки. Мы по-прежнему ожидаем повышение в марте, июне и сентябре, а теперь добавили повышение в декабре

www.bloomberg.com/news/articles/2022-01-10/goldman-now-expects-four-fed-hikes-sees-faster-runoff-in-2022?srnd=premium-europe

- комментировать

- Комментарии ( 0 )

📉 Акции Pinterest рухнули на 10% после понижения рейтинга аналитиков

- 05 января 2022, 10:57

- |

👉 Guggenheim понизил рейтинг акций с ”покупать” до ”нейтрального”. Также была понижена целевая цена с $46 до $39 за акцию

👉 Основываясь на данных Pinterest Ads Manager, Guggenheim сообщил, что глобальных охват компании упал на почти 4%. 218,1 млн пользователей в декабре против 226,9 млн в ноябре

👉 Акции Pinterest в 2021 году показали динамику хуже, чем у других социальных сетях — они упали почти на 45% в этом году. Спрос на услуги компании снижаются на фоне отмены ограничений-COVID-19

Ну вот, из трех сценариев остался один

- 05 ноября 2021, 23:50

- |

Воскресное. От этого, не менее интересное.

- 15 августа 2021, 14:30

- |

Попеременно… пишу здесь, и выкладываю видео — там.

А бывает наоборот.

Рубрика: «О, этот волшебный криптомир…

глазами оракула (т. е. астролога)»

( Читать дальше )

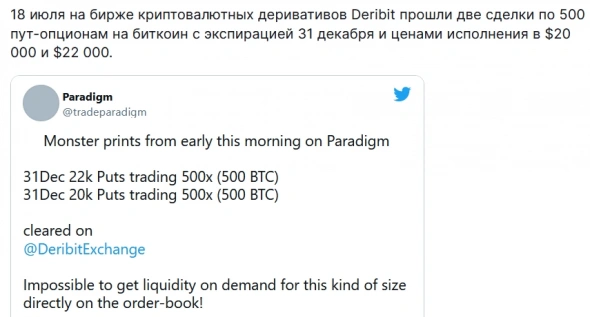

Опционы на крипту. Мечта? Нет - реальность.

- 21 июля 2021, 11:42

- |

1)

Изящная подача информации )), что в лоб, что по лбу.

2)

( Читать дальше )

Будут ли крыть в этом году незакрытый ГЭП котировки ГАЗПРОМ в адр?

- 12 мая 2021, 01:52

- |

Будут ли крыть в этом году незакрытый ГЭП котировки ГАЗПРОМ в адр?

Вот и решил создать опрос.

Инновации от ЦБ. Почему ставка была поднята сразу на 0,5% и чего ждать в будущем?

- 26 апреля 2021, 14:32

- |

23 апреля 2021 года прошло опорное заседание членов Совета директоров Банка России по итогам которого регулятор принял решение поднять ключевую ставку на 0,5%, теперь она равна 5%. Заседание было инновационным: регулятор впервые опубликовал прогноз ключевой ставки, обо всем по порядку.

В своем выступлении Председатель Банка России Эльвира Набиуллина упомянула 3 фактора, на которые регулятор опирался при решении:

1) Инфляция. Далее, цитата «Ускорение роста цен видно, что называется, невооруженным глазом.». Прогноз по инфляции пересмотрен до 4,7- 5,2%, что на 1% выше февральских ожиданий. Ускоренный переход к нейтральной ставке позволит вернуть годовую инфляцию к 4% к середине 2022 года.

2) Экономика. «Большинство отраслей уже вышли на допандемический уровень выпуска». Данные за 1кв подтвердили прогноз роста ВВП на этот год в 3-4%.

( Читать дальше )

Торговый план по паре рубль/доллар + стратегия 2021

- 28 марта 2021, 14:48

- |

Выдалось спокойное воскресенье и удалось выкроить время для написания поста. Сегодня хотел бы добавить свое мнение по паре доллар-рубль и основным влияющим на курс активам (SP500, Brent). Сам я в данный момент торгую Si, прорабатываю новую спекулятивную стратегию на небольшой сумме. Пост решил написать, так как это, во-первых, помогает структурировать собственные мысли, во-вторых, в будущем удобно посмотреть и оценить результаты (в том числе поучиться на собственных ошибках). Дисклеймер: я давно пришел к выводу, что прогнозы дело неблагодарное и сбываются с вероятностью 50/50, в связи с чем постоянно подвергаются корректировке и уточнению в соответствии с изменяющимися обстоятельствами; данная информация размещена в развлекательных целях и не является инвестиционной рекомендацией.

На недельном таймфрейме долгосрочный тренд вверх, сейчас мы находимся в коррекционной волне 4 (по Эллиоту). Коррекция в форме треугольника. В случае выхода за 80 долларов открывается «дальняя» дорога 100-130. Так как первая и третья волны были небольшими, с сопутствующими коррекциями на 61,8%, то 5я волна должна по классике жанра быть очень сильной. С учетом того, что, как правило, доллар к рублю в случае кризисов удваивается, а отсчет текущего тренда мы ведем от 56руб., то диапазон 100-130 наиболее вероятен с последующей стабилизацией курса в районе 100 рублей. НО! Для прорыва треугольника должны произойти экстраординарные события, триггером могут выступить, например, жесткие санкции в отношении России с запретом покупки гособлигаций или даже отключением от S.W.I.F.T. Пока сценарий держим в голове как вероятный и работаем от уровней и целей на меньших таймфреймах.( Читать дальше )

“Мое послание простое. Продавайте Акции прямо сейчас”

- 30 января 2021, 18:54

- |

Действительно, о чем думали инвесторы 20 лет назад, не только платя 10-кратную выручку Sun Microsystems, но и платя эту смехотворную кратность за 44 других акции в индексе S&P 500? Наверняка сказать невозможно, но можно поспорить, что они просто рассчитывали на “теорию большого дурака” или на то, что кто-то придет и заплатит еще более смешную цену, чем они. Однако в какой-то момент на рынке закончились дураки, и Nasdaq упал на 83%.И что он видит сейчас:

Я вижу слишком много параллелей между 2000 годом и сегодняшним днем. Обратите внимание, что и в 1999/2000, и в 2006-07 годах я рано предупреждал о медвежьих рынках. Может быть, я опять рано. Но я отмечу, что мой хороший друг Дуг Касс из Seabreeze Partners на этой неделе выступил с предупреждением о медвежьем рынке: “Мое послание простое. Продавайте Акции прямо сейчас”, и он гораздо лучше меня ориентируется на рынке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал