портфель

РЫНОК В ЭКСТАЗЕ! Че купил на этой неделе 😎 Мой инвест-марафон

- 18 октября 2025, 11:13

- |

ВОТ ЭТО ЖМЫХНУЛО!🤩 Очередная супер-забористая неделька на российском фондовом рынке. Сначала нас додавили почти до 2520 п., ну а в четверг пружина-таки разжалась. Трамп заявил, что под его чутким руководством на Украине всё уже чуть ли не СВОрачивается. Орбан подтвердил, что подготовка к встрече лидеров США и России уже идет.

Встреча Зеленского и Трампа на этом фоне прошла без особого огонька. После вопроса Трампа "Как вам идея прорыть туннель из России в Аляску?" возникло ощущение, что украинскую делегацию позвали в Белый Дом чисто потроллить.

🚀Наш рынок прибалдел с такой мощной геополитической прикормки и уверенно нацелился на 2800+ п. по индексу. Тем, кто на вечерней сессии четверга был в шортах по фьючерсу, стрингами жестко раздербанило портфель.

🛒Ну а я продолжаю закупаться по своей отточенной годами тактике: акциями, облигациями и валютными инструментами. Уверенно держу темп своего уже более чем 4-хлетнего Инвест-марафона!🏃🏼

( Читать дальше )

- комментировать

- 1К

- Комментарии ( 5 )

Портфелюга для любой ТС

- 17 октября 2025, 09:12

- |

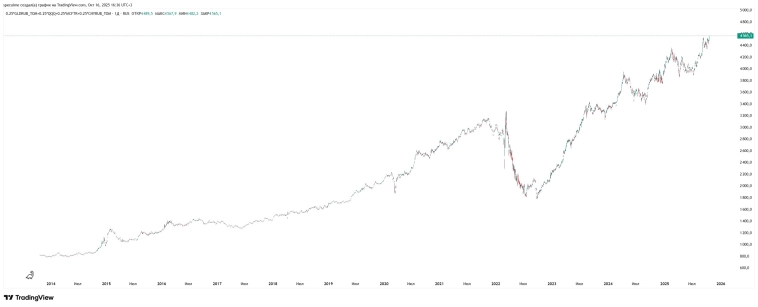

Зацените портфелюгу для коротких/долгосрочных спекуляций. Дивов не будет, поэтому обзывается это спекуляциями.

25% SBMX — брокер Сбер, для заявок мейкера комиссия = 0

25% SBBY — брокер Сбер, для заявок мейкера комиссия = 0

25% фьючерс на QQQ/Nasdaq — брокер Алор, для заявок мейкера комиссия = 0, абонентская в месяц — 250 р.

25% GLDRUB_TOM — брокер Алор, для заявок мейкера комиссия = 0,05 %. Налоги платите сами (это кому они ляшку жгут).

Стопы и плечи не используются. Просадка пересиживается.

Для моделирования вместо SBBY использовался CNYRUB_TOM.

Среднегодовая доходность — 15,5 %

Отскок на рынке. Оперативный комментарий. Сделки по портфелю.

- 16 октября 2025, 23:24

- |

Вышли новости о возможной новой встрече Путин-Трамп в Будапеште.

Уже даже Орбан успел заявить, что подготовка к встрече началась.

Я сделал пару небольших сделок и попросил наших ребят чиркануть пару строк по тому, что они думают.

Вот что получилось:

( Читать дальше )

Всё, 100% в длинных ОФЗ и в акциях

- 16 октября 2025, 18:31

- |

Всё,

с утра докупил !

Теперь 100% в рискованных активах.

90% акции, 10% самые длинные ОФЗ

Формировал, формировал и сформировал

Жду Трампоралли 3

в 1 очередь пишу на своих каналах.

В т.ч. бесплатном.

Это — бесплатный канал

❗️❗️Фиксируем доходность в дивидендном портфеле: стоят ли внимания офз на 3-5 лет?

- 16 октября 2025, 15:08

- |

На мой взгляд, сейчас, после произошедшей коррекции, ОФЗ действительно снова стали вполне интересны. Среднесрочно, с учетом текущей стадии экономического цикла, замедление инфляции на горизонте 3-5 лет выглядит вполне вероятным. А это, в свою очередь, означает, что у ОФЗ в таком сценарии может сформироваться весьма привлекательная реальная доходность сверх инфляции.

Если рассматривать ОФЗ именно под эти даты, то в зависимости от горизонта инвестирования, ближе к трем или к пяти годам, можно обратить внимание на несколько выпусков. Например, ОФЗ 26224 с фиксированным полугодовым купоном 6,9% годовых и доходностью к погашению 15,14% с учетом текущей котировки; выпуск будет погашен 23 мая 2029 года. Выпуск ОФЗ 26242 предлагает купонную ставку 9%, купон также постоянный и выплачивается дважды в год, а доходность к погашению составляет 15,17% годовых; дата погашения — 29 августа 2029 года. ОФЗ 26228 имеет постоянный полугодовой купон со ставкой 7,65% и доходность к погашению 15,11% при текущей котировке 77,748% от номинала; погашение этого выпуска запланировано на 10 апреля 2030 года.

( Читать дальше )

1.48x и 23,9% годовых — столько заработал мой портфель стартапов

- 15 октября 2025, 11:35

- |

С сентября 2022 года я инвестирую в стартапы (писал тут и тут)

Портфель небольшой — всего 16 компаний, но концентрированный:SpaceX, Glean, PsiQuantum, Tavus, Kernel и несколько, о которых пока мало кто слышал.

⚡️Результат за два года — мультипликатор 1.48x и IRR 23.9%.

Средний венчурный фонд зарабатывает 13–15% годовых, а топ-20% лучших фондов в мире показывают 20–25% IRR.

Так что мой результат — уже уровень Tier-1 VC.

Для меня это значит две вещи:

1️⃣ Я умею приумножать капитал в венчурных сделках.

2️⃣ Через 3–5 лет это направление перерастёт в отдельный фонд или подразделение Trend Alpha Venture — чтобы дать клиентам Trend Alpha доступ к тем стартапам, куда обычно попасть невозможно.

Заходите в ТГ, там расскажу про последние инвестиции и подход.

Купил ПИК $PIKK

- 15 октября 2025, 10:01

- |

Вчера увидел цену декабря 2024 года, считаю это хорошей точкой входа. Если уйдет вниз, буду докупать.

Причина покупки? P/S 0,3 если коротко, потому что покупать лидера отрасли за квартальную выручку считаю целесообразным.

А если подробнее, компания которая отменяет дивы явно мутит капекс. Плюс я уже много раз говорил что акции в моём портфеле появляются только тогда когда вижу что хорошие активы продаются за дёшево. Так например в 2022 у меня в личном портфеле оказался СБЕР по 102р. и Роснефть по 219р.

А вы что покупаете на такой просадке индекса? (2541 IRUS)

На очереди Эталон. Жду 😈

Подробности в моём телеграм канале:

t.me/vzhokov

Обзор собственного портфеля: какие позиции есть уже и на что смотрю. Немного про инвестиционный подход.

- 12 октября 2025, 20:16

- |

Здравствуйте!

Примерно раз в квартал раскрываю актуальный состав собственного портфеля и даю комментарий по позициям, находящимся в нём, а также по бумагам, которые находятся в watch листе.

Я считаю, что для среднестатистического частного инвестора идеальный вариант – это купить по низким мультипликаторам качественный актив, который имеет очевидные конкурентные преимущества, и не продавать, пока мультипликаторы не станут высокими. Не верьте тем, кто говорит, что долгосрочное инвестирование в России не работает. Оно работает, если покупать компании, ориентированные на отдачу акционерам, дёшево (тот же Сбер ниже капитала). И продавать дорого (Сбер с 20-30% премией к капиталу). Отдельный фокус на конкурентных преимуществах. Они позволяют компании демонстрировать «избыточную» (относительно сектора) доходность на акционерный (ROE) или задействованный капитал (ROIC). Для финансового института это могут быть дешёвые пассивы, что достаточно часто транслируется в повышенный уровень чистой процентной маржи (Сбер, Банк Санкт-Петербург). Для сырьевой компании это, например, уникальная ресурсная база с низкими операционными издержками на единицу производства (тонна нефти/угля, унция золота кубометр газа) или налоговые преимущества (к примеру, Роснефть с проектом Восток Ойл).

Мне нравится покупать подобные компании в момент, когда в секторе краткосрочно ухудшается конъюнктура. Рецессия привела к росту дефолтов, у банков из-за роста отчислений под обесценение кредитов снизился ROE. В такие моменты у банков падает мультипликатор P/BV и акции стоит покупать, если мы верим в циклический характер проблем и неизбежное восстановление рентабельности капитала в будущем. Падение цены на нефть привело к снижению денежного потока у нефтяных компаний – возможность купить, если акции стоят дёшево относительно EBITDA и дивиденда, которые можно ожидать при «нормализованной» ценовой конъюнктуре. Повышенную доходность можно получить на преображении «плохой» компании в «хорошую» в силу смены менеджмента и прочих game changerов: от регулирования до ценовой конъюнктуры. Самый яркий пример за последние годы – БСП, где сложились сразу два фактора: первый – менеджмент стал более ориентированным на рынок, мы видим новый уровень и высокое качество раскрытия информации, второй – с 2022 по 1П2023 гг. банк зарабатывал повышенные комиссионные доходы за счёт обслуживания ВЭД, т.к. позже крупных конкурентов был отключён от SWIFT. А со второй половины 2023 года сложилась комфортная для чистого процентного дохода конъюнктура в процентных ставках. Таким образом, «ранние» инвесторы в БСП, покупавшие «гадкого утенка» в 2021 году получили повышенную доходность за счёт прироста капитала (на фоне конъюнктурно высокого ROE) и рост мультипликатора P/BV (высокий ROE, лучшая коммуникация с рынком и дивиденды с байбэком). Из совсем свежих примеров можно выделить сетевые компании, где рост тарифов привёл к росту денежных потоков и дивидендам. Но это зарегулированные государством истории, и мы уже видим по драфту законопроекта, как можно негативно повлиять на акционерную историю.

Ниже схематично отражены компании и их оценки на рынке. Я фокусируюсь на покупке по низким мультипликаторам компаний, которые с поправкой на цикл демонстрируют приемлемую отдачу на акционерный капитал (ROE) и задействованный капитал (ROIC). Интересны истории с высокой дивидендной доходностью (на уровне ОФЗ), которые способны наращивать дивиденд на уровне инфляции. Какие бы компании я отнес в верхний левый квадрат? Сбербанк, БСПБ, Совкомбанк, Т, Ренессанс Страхование, Европлан, Икс5, Лента, НМТП, Транснефть, Лукойл, Сургутнефтегаз-п, Роснефть, Татнефть, Газпромнефть, Полюс, Хедхантер, Мать и Дитя, ЕМЦ. Левый нижний: Магнит (история с неопределённым публичным статусом, если останутся публичными и покажут улучшение маржинальности, снизят капекс и долг, увеличив свободный денежный поток, то в будущем можно увидеть рост капитализации), ВТБ/МТС Банк (нужно устойчиво демонстрировать ROE от 20% за счёт основного бизнеса, чтобы увидеть значительную переоценку и трансформацию восприятия данных историй рынком). Моё мнение относительно инвестиций в подобные истории: если вы не можете повлиять на улучшение бизнес показателей, практик корпоративного управления, то крайне опасно полагаться лишь на обещания PR отделов компаний. Лучше заплатить чуть больше, но купить долю в более понятном и качественном активе.

( Читать дальше )

- комментировать

- 13.2К |

- Комментарии ( 52 )

Крипта обнулила толпу. Что делать инвестору, который хочет выжить?

- 12 октября 2025, 14:37

- |

📊 На прошлой неделе рынок США подтвердил начало коррекции:

S&P 500 –2,7 %, RSP ниже 50-дневной SMA — ширина рынка слабеет.

Крупные фонды фиксируют прибыль — началась фаза перераспределения.

По статистике, коррекции в среднем длятся около 65 дней с падением на 9–12 %,

после чего начинается новый бычий цикл длительностью в среднем 3,8 года,

приносящий до +180 % совокупной доходности по S&P 500.

( Читать дальше )

Нравится ли Вам "красное"? Рынок, портфель. Инвест-неделя 013

- 11 октября 2025, 16:44

- |

Здравствуйте, уважаемые коллеги!

Подвожу итоги инвестирования тринадцатой недели (05.10.25 – 11.10.25).

Октябрь продолжает озарять всех красными красками: можно констатировать, что индекс Московской биржи снижался, за исключением отскоков, произошедших на прошедшей неделе, пятую неделю подряд.

Индекс Мосбиржи в начале этой недели подрос с уровней 2 570 п.п. до 2670 п.п., но затем была очень быстрая и резкая просадка до уровней 2 550 п.п. Затем рынок стали откупать до уровней 2 640 п.п. В пятницу снова продолжились распродажи до уровней 2 575 п.п.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал