портфели probonds

Портфель Акции / Деньги (14,3% за 12 мес) и взгляд на рынок акций, где наступает апатия

- 23 сентября 2025, 06:48

- |

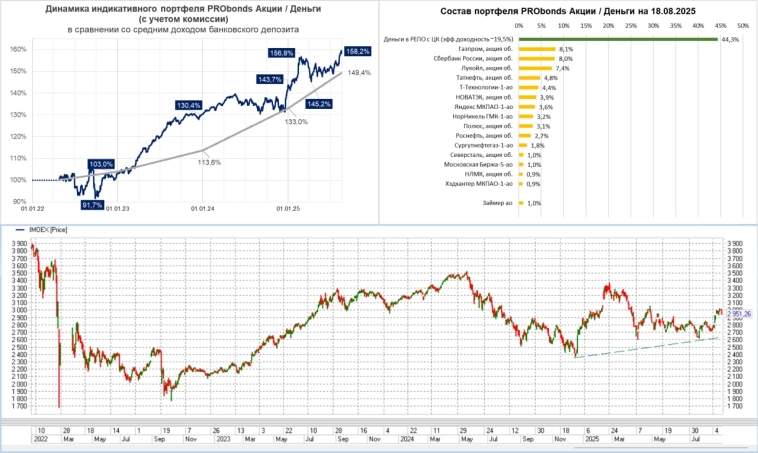

Портфель PRObonds Акции / Деньги. Напомню, портфель состоит из корзины акций в соответствии с Индексом голубых фишек (+ Займер) и денежного рынка через РЕПО с ЦК. Базовая развесовка – от 50:50 до 60:40. Сейчас мы в ней. На акции приходится 54% активов, на рубли 46. Доход портфеля за последние 12 мес. – 14,3% при просадке Индекса МосБиржи на -1,5%. Основная часть дохода за год пришлась на деньги.

Рынок акций. Очередное разочарование и очередное снижение. С 15 августа -9%. Сами эти %% укладываются в общую волатильность, но такой длинный минус всего за 5 недель – много.

Будет ли больше и ниже? В моем понимании шансы на это сокращаются. Предположения про НДС 22% и надолго высокую ключевую ставку уже в рынке. Как и про СВО без переговоров. Настроение или сформировано, или формируется. И это настроение апатии: зачем, вообще, ваш такой-то рынок нужен?

В подобной обстановке раз за разом мы получаем не дальнейший обвал, а неожиданный подъем. Не буду утверждать раньше времени, что именно так и будет. Но, если увижу и повышение котировок, и недоумение экспертов и участников по его поводу, подумаю о пополнении портфеля акциями. Чего не происходило с апреля.

( Читать дальше )

- комментировать

- 1.9К

- Комментарии ( 4 )

Портфель ВДО (29,4% за 12 мес), на модели и в реальности

- 17 сентября 2025, 06:46

- |

Публичный портфель PRObonds ВДО – это не столько мысленный эксперимент длиной 7 лет, сколько прикладная модель управления активами. Как вы знаете, публичность портфеля – в выкладке его сделок до момента их совершения. Т. е. любой желающий, повторяя эти сделки, получит сходный с модельным результат.

Мы на модели PRObonds ВДО, пусть и с отклонениями, ведем портфели доверительного управления на стратегии ВДО. Задача – зарабатывать нашим доверителям не меньше, чем заработано в публичном портфеле. Надо сказать, задача сложная, хотя в ДУ есть возможность активно торговать (публичный портфель на активность не рассчитан). Мы с ней обычно справляемся, но с незначительным преимуществом.

Так что на рассуждения нашей аудитории о виртуальности портфеля ВДО у нас свой ответ.

Активы реальной стратегии ДУ ВДО в этом году бурно растут, + 400 млн р., или прирост более чем в 1,5 раза, до 1,15 млрд р. Цифры в масштабах фондового рынка не великие, но сегмент у нас особенный.

И хотя основной прирост от нас зависит не сильно (депозиты становятся менее интересными, а доходности ВДО остались вверху), какой-то вклад и качества нашего управления быть должен.

( Читать дальше )

Сделки в портфеле ВДО

- 15 сентября 2025, 09:08

- |

📌Редактируемая версия таблицы - в чате Иволги: 👉👉👉 t.me/ivolgavdo/28910

Все сделки новой недели — по 0,1% от активов портфеля для каждой из позиций за 1 торговую сессию, начиная с сегодняшней. Исключение — Борец, он по 0,2% за сессию.

( Читать дальше )

Портфель Акции / Деньги (20% за 12 мес.). Эффективен ли рынок акций для извлечения дохода?

- 09 сентября 2025, 06:43

- |

• Идея. Публичный портфель PRObonds Акции / Деньги, запущенный 3,5 года назад – почти классическая модель пассивного инвестирования, распределенного по паре классов активов, на корзину акций и на денежный рынок. Корзина акций соответствует Индексу голубых фишек (+ акции Займера). А оговорка «почти» возникает, потому что взаимные веса акций и денег иногда меняются (нижний левый график). В итоге имеем вложение, намного менее подверженное колебаниям, чем просто портфель акций. Немного отстающее от просто портфеля акций по доходности (из-за выбранной начальной точки, апрель 2022), но по совокупности характеристик выигрывающее и у акций, и у денег.

• Результаты. С апреля 2022 по сентябрь 2025 за минусом комиссии портфель имеет +58,4%. Скромно, однако депозит дал бы только около 50,6%. А за последние 12 месяцев прирост портфеля – ровные 20%. Тогда как средняя ставка депозита за это же время – 19,6%, прирост Индекса МосБиржи полной доходности (с дивидендами) – 18,3%.

( Читать дальше )

Сделки в портфеле PRObonds ВДО

- 08 сентября 2025, 09:05

- |

Редактируемая версия таблицы: t.me/ivolgavdo/27628

Все сделки новой недели — по 0,1% от активов портфеля для каждой из позиций за 1 торговую сессию, начиная с сегодняшней. Исключение — Борец, он по 0,2% за сессию.

( Читать дальше )

Сделки в портфеле PRObonds ВДО

- 01 сентября 2025, 09:23

- |

Редактируемая версия таблицы: t.me/ivolgavdo/26052

Все сделки новой недели, как обычно, по 0,1% от активов портфеля для каждой из позиций за 1 торговую сессию, начиная с сегодняшней. Только АйДи Коллект добавляем по 0,2% за сессию.

( Читать дальше )

Портфель ВДО (28,3 за 12 мес). Рост замедлился

- 28 августа 2025, 06:48

- |

Если пренебречь заголовком, то у нас в городке у всех всё О.К. Доходность публичного портфеля PRObonds ВДО за последние 12 месяцев – 28,3%, с начала 2025 года – 23,5% (35,8% годовых).

Но в сумраке какая-то серая тень заставляет сосредоточиться и напрячься.

То, что высокая доходность – простая производная от высокой же дефолтности сегмента ВДО, нас не пугает. С дефолтами мы работаем в штатном режиме.

Но доходность портфеля к погашению – 24,1%. Далеко не 35. И 24 много, в сравнении с историческими значениями и с актуальной инфляцией. Однако ключевая ставка 18%, а доходность денежного рынка – около 19%. Премия портфеля к ним не так и велика. При наличии не нулевых рисков.

Простор для коррекции рынка, даже ВДО, вполне есть. Первый эшелон, как минимум, ОФЗ, в коррекции уже.

Кстати, сводный кредитный рейтинг портфеля у нас «A-». Так вот средняя доходность рублевых облигаций с этим рейтингом сейчас – всего 19,5-20%. Скажете, отлично? Я вот не уверен.

( Читать дальше )

Сделки в портфеле PRObonds ВДО

- 25 августа 2025, 09:16

- |

Редактируемая версия таблицы: https://t.me/ivolgavdo/24365

Все сделки новой недели, как обычно, по 0,1% от активов портфеля для каждой из позиций за 1 торговую сессию, начиная с сегодняшней. Только АйДи Коллект добавляем по 0,2% за сессию.

( Читать дальше )

Облигации Самолета в пике. Что делаем?

- 22 августа 2025, 06:54

- |

В нашем портфеле ВДО их на 2,2% от активов. Вес соответствует уровню эмитента с повышенным риском.

У нас в основном 13-й выпуск и немного 15-го, их просадка вчера в среднем около -2%. Т. е. весь портфель ВДО снизился за счет позиции в Самолете на 0,05%.

И диверсификация опять спасла нервы. И просадка наших выпусков небольшая в сравнении с другими бумагами девелопера. Потому что обе облигации нашего портфеля короткие. Памятуя подобные ситуации короткое и предпочитаем.

Да и выпущены обе более года назад. Всё свежее, размещенное на розничном рынке, падает ускоренными темпами. Люди беспокойны. Мы чаще покупаем бумаги второй свежести.

Что делаем?

Сам по себе повод, обыски не в центральном офисе и уголовные дела в отношении неустановленных лиц – обыденность, пусть и способная напугать. Но снижение рейтинга от АКРА, пусть и на ступень, и до «A», кончина акционера. Тревожная череда событий.

Скорее, вес облигаций Самолета мы еще снизим. Однако вчерашняя просадка больше похожа на выброс эмоций. Так что, если сегодня случится отскок, спешить не будем. Если же не случится, бумаги пойдут пробивать минимумы четверга, будем выходить из истории.

( Читать дальше )

Акции и портфель. В ожидании момента истины

- 19 августа 2025, 07:04

- |

Прогнозы – неблагодарное занятие. Пишешь их, по законам жанра. И вечно попадаешь в белый свет как в копеечку.

Однако, если смотреть только на результат, всё не так печально. Портфель Акции / Деньги и рассчитан на то, что планам на фондовом рынке в большинстве не суждено сбыться. Его базовое состояние – 50% акций (в близком соответствии Индексу голубых фишек), 50% рублей на денежном рынке.

Сейчас соотношение чуть смещено в пользу акций. А доход последних 12 месяцев, 17,5%, пусть и небольшой, но выше пассивного вложения в «индекс».

Хотя, если акции продолжат расти, мы от них постепенно будем от них отставать.

Но на сегодняшнее утро я не ставлю ни на что. Ни на рост, ни на падение. В прошлом срезе предполагал, что при повышении котировок акций, их вес в портфеле, может сократиться, денег — увеличиться. Вот, какой-то рост состоялся, решения о сокращении не пришло.

Почему настолько пассивное поведение позволяет нам соревноваться с рынком? Получать сходный или более высокий результат при меньших просадках. Потому что иногда всё же веса акций и денег смещаются сильно. Бывает такое редко, 1-2 раза в год. Но этих сдвигов достаточно, чтобы догонять и перегонять.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал