полюс

Строительство новых электростанций предлагают финансировать главным потребителям — Ъ

- 24 апреля 2024, 10:29

- |

www.kommersant.ru/doc/6664385

- комментировать

- 186

- Комментарии ( 0 )

📰"Полюс" Проведение заседания совета директоров и его повестка дня

- 23 апреля 2024, 14:38

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 23 апреля 2024 года....

( Читать дальше )

замещающие облигации Полюса

- 23 апреля 2024, 03:30

- |

Совет директоров золотодобывающей компании «Полюс» одобрил замещение долларовых еврооблигаций с погашением в 2028 году локальными облигациями, следует из сообщения эмитента на ленте раскрытия информации.

Компания может разместить до 700 тыс. облигаций номиналом $1 тыс. каждая. Максимальный объем размещения соответствует номинальному объему евробондов-2028 — $700 млн.

Оплата облигаций при их размещении будет осуществляться евробондами, права на которые учитываются российскими депозитариями, а также денежными средствами, целевым использованием которых является приобретение евробондов, учет прав на которые ведется депозитариями РФ.

По замещающим облигациям будет предусмотрена возможность досрочного погашения по усмотрению эмитента на условиях, установленных решением о выпуске ценных бумаг. Все выплаты по бондам будут производиться в рублях по курсу ЦБ РФ на дату платежа.

@ifax_go

t.me/interfaxonline/43755

📰"Полюс" Решения совета директоров

- 22 апреля 2024, 16:14

- |

2.1. Сведения о кворуме заседания совета директоров (наблюдательного совета) эмитента и результаты голосования по вопросам о принятии решений, предусмотренных пунктом 15.1. Положения Банка России от 27.03.2020 № 714-П «О раскрытии информации эмитентами эмиссионных ценных бумаг»: В заочном голосовании Совета директоров приняли участие 8 членов Совета директоров....

( Читать дальше )

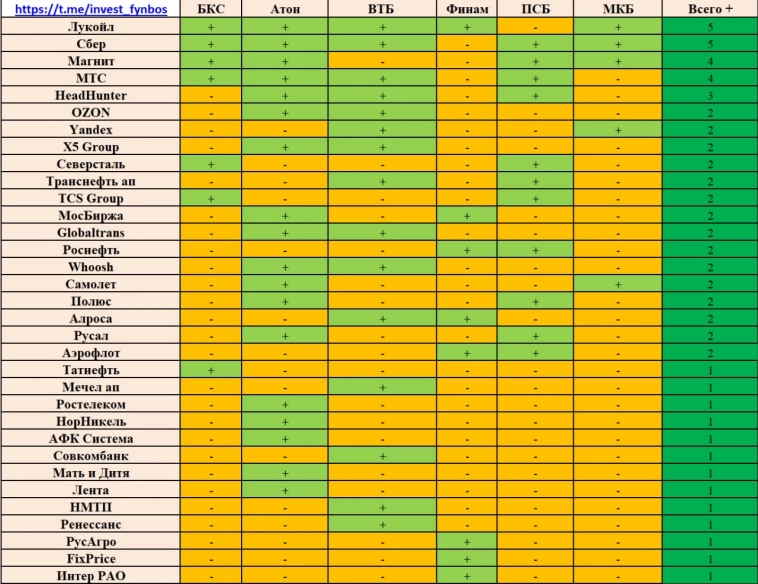

Табличка по инвестиционным идеям брокеров на 2 квартал 2024 года

- 22 апреля 2024, 15:59

- |

Краткие тезисы лучших идей:

Лукойл — 2,1х EBITDA при исторически среднем уровне — 3,7х с див. доходностью выше 14%, а также есть опция выкупа акций у нерезидентов с дисконтом к рынку.

Сбер — 4х P/E. Стабильные темпы роста и хорошая див. доходность > 11%.

Магнит — в 1 полугодии могут заплатить 965 рублей дивидендов + 320 рублей за 2 полугодие.

МТС — дивиденд 36 рублей + IPO МТС банка.

HeadHunter — дефицит рабочей силы увеличивает спрос на услуги компании (высокие темпы роста). После переезда компания вернётся к выплате дивидендов 170 (50% от ЧП) / 390 (столько кэша на балансе) рублей на акцию.

Интересные непопулярные идеи брокеров на 2 квартал 2024 года

Самолёт

Ожидается рост продаж в 2024 году на 70% с учётом консолидации ГК МИЦ.

Если прогнозы сбудутся, то EBITDA вырастет с текущих 70 млрд до 130 млрд (+86%).

Впереди IPO дочерней компании «Самолёт Плюс» (сети агентств недвижимости) в 2024 — 2025 году.

Поддержку котировкам оказывает байбек на 10 млрд рублей.

( Читать дальше )

Полюс и Полиметалл будут совместно разведывать золоторудную Люгинскую площадь в Хабаровском крае — Интерфакс

- 18 апреля 2024, 14:54

- |

«Полюс» и «Полиметалл» будут совместно разведывать золоторудную Люгинскую площадь в Хабаровском крае.

Согласно ЕГРЮЛ, компания «Удинск золото», входящая в «Полюс» и владеющая лицензией на месторождение Чульбаткан в Хабаровском крае, получила 70% в проекте Люга, который до сих пор на 100% принадлежал «Полиметаллу». Структуры «Полиметалла» получили лицензию на Люгинскую площадь в 2019 году по заявительному принципу. Сейчас доли партнеров распределяются 70/30, окончательная конфигурация будет зависеть от результатов геологоразведки, рассказали «Интерфаксу» в «Полиметалле».

По данным Роснедр, инвестиции в геологоразведку на Люге запланированы в объеме 95 млн рублей, срок окончания работ — 2026 год.

www.interfax.ru/business/

Полюс закрыл сделку по продаже всех принадлежавших ему акций ЗДК "Лензолото" группе инвесторов из России — компания

- 16 апреля 2024, 18:05

- |

Алексей Востоков, генеральный директор ПАО «Полюс», прокомментировал: Данная сделка является очередным этапом реализации нашей операционной стратегии и позволит нам сконцентрировать свои силы на развитии крупнейших проектов «Полюса» по добыче золота открытым способом. Это особенно актуально сейчас, в связи с планируемым началом разработки Сухого Лога.

Информация об активе

ЗДК «Лензолото» разрабатывает ряд золотоносных россыпных месторождений в Бодайбинском районе Иркутской области. В 2023 году компания произвела 103 тыс. унций аффинированного золота

polyus.com/ru/media/press-releases/sale-of-the-alluvial-mining-operations/

Минфин РФ рассматривает возможность отмены экспортной пошлины на золото - глава департамента

- 16 апреля 2024, 10:00

- |

tass.ru/ekonomika/20557281

Финрезультаты Селигдара не впечатляют, несмотря на рост выручки - Газпромбанк Инвестиции

- 15 апреля 2024, 17:30

- |

Ключевые показатели

Выручка компании прибавила 61%, достигнув 56 млрд рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал