SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

полезно знать

Игнорируйте краткосрочное снижение стоимости акций

- 01 ноября 2019, 09:52

- |

Для непрофессионального инвестора цена акций является главным фактором. С этим подходом Баффетт не согласен. Цена акций постоянно определяется рынком. По словам Баффетта, инвесторы преуспевают, когда находят в себе силы игнорировать рыночные колебания и эмоции.

Лучше ориентироваться на то, даёт ли компания прибыль, платит ли дивиденды, поддерживает ли высокое качество продукции и т. д.

Источник: Подорожник.Инвест

- комментировать

- 275

- Комментарии ( 2 )

Сложные финансовые инструменты — опасные пассивы

- 23 октября 2019, 16:35

- |

В 1998 году Berkshire Hathaway приобрёл General Reinsurance Corporation, дилера на рынке свопов и деривативов (производных финансовых инструментов) — фьючерсов, опционов, кредитных дефолтных свопов и других. Всего у компании было заключено 23 218 контрактов с 884 другими компаниями, о многих из которых ни Баффетт, ни Мангер никогда не слышали. Оценить риск такого портфеля не смогли бы и 15 PhD по математике, признавал глава Berkshire Hathaway. У фонда ушло 5 лет и $400 миллионов на то, чтобы свернуть этот бизнес. «Когда мы вышли из этого бизнеса, наши чувства хорошо описывала строчка кантри-песни: “Ты нравился мне больше, пока я тебя не узнал”», — рассказывал Баффетт в письме 2008 года.

Проблема, по мнению инвестора, не в использовании деривативов как таковых, а в мотивации, которая за этим стоит: одно дело, когда железнодорожная компания, например, хеджирует риски роста цен на топливо, другое — попытка сделать деривативы источником заработка. Это означает, что на балансе компании значится волатильный и непредсказуемый элемент. И ни один из стандартов отчётности не позволяет в полной мере оценивать риски сложных портфелей производных инструментов, добавлял Баффетт.

Источник: Подорожник.Инвест

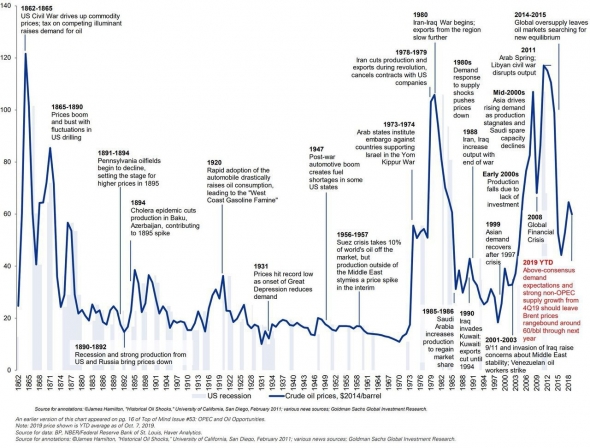

История взлетов и падений цены на нефть с 1862 года. Стоимость с учетом инфляции

- 17 октября 2019, 14:46

- |

Бойтесь, когда другие жадничают, и будьте жадными, когда другие боятся

- 16 октября 2019, 12:31

- |

Во время финансового кризиса 2007–2008 годов инвесторы распродавали акции компаний, а Уоррен Баффетт пользовался снижением цены и покупал их. Даже во времена кризисов нужно смотреть на фундаментальную оценку компаний и продолжать инвестировать в них. «Бойтесь, когда другие жадничают, и будьте жадными, когда другие боятся», — написал он в письме акционерам в 2004 году.

Его аргументация проста: когда акционеры боятся, цены на ценные бумаги снижаются, но только в краткосрочной перспективе. В долгосрочной перспективе Баффетт настроен оптимистично по отношению к компаниям, которые производят отличные продукты, имеют грамотный менеджмент и серьёзные конкурентные преимущества.

Во время кризиса 2008 года Баффетт покупал акции проблемных американских компаний General Electric, Goldman Sachs и Bank of America. К 2013 году на этих вложениях он заработал $10 миллиардов.

Источник: Подорожник.Инвест

Будьте ленивым инвестором

- 28 сентября 2019, 14:31

- |

Многие представляют себе успешного инвестора как гиперактивного персонажа, который постоянно совершает сделки и висит на телефоне. Однако это не так: Баффетт — сторонник «ленивого» инвестирования.

В письме от 1990 года он пишет: «Бездействие представляется нам разумным поведением». Он предпочитает выбрать и купить акции нескольких надёжных компаний вместо того, чтобы постоянно покупать и продавать множество бумаг, пытаясь поймать выгодные рыночные циклы. И данные американского рынка вполне соответствуют его словам: с 1997 по 2016 год средний активный инвестор в акции получил годовую доходность порядка 4%, в то время как доходность индекса S&P 500 составила около 10%.

Источник: Подорожник.Инвест

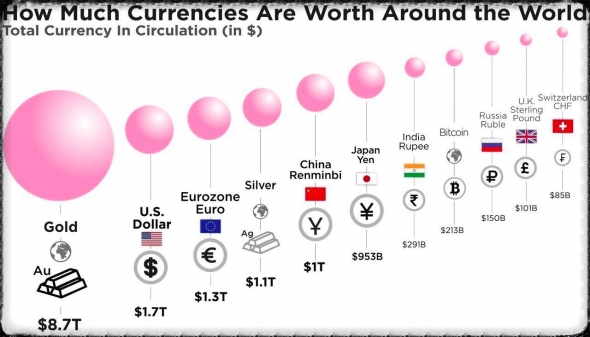

Общая стоимость валют в мировом обращении

- 20 сентября 2019, 18:20

- |

1. Золото: 8,7 трлн. Долл. США.

2. Доллар США: 1,7 трлн. Долл. США.

3. Евро: 1,3 трлн. Долл. США.

4. Серебро: 1,1 трлн. Долл. США.

Глядя на это в более широком свете, мы видим, что в мировом предложении денег преобладают золото и доллар США. И, возможно, к удивлению некоторых людей, криптовалюта, Биткойн, стала одним из крупнейших доноров мировой денежной массы.

Источник: Подорожник.Инвест

Инвестируйте в «несексуальные» компании, создающие продукты, которые действительно нужны людям

- 19 сентября 2019, 09:01

- |

В письме к акционерам от 1996 года Баффетт рассказывал об отчёте Coca-Cola за 1896 год. Он восхищался тем, как компания сформулировала и строго следовала плану роста 100 лет — притом что основной продукт компании не изменился вообще.

На этом примере Баффетт объяснил один из важнейших принципов своей инвестиционной философии: вкладывать деньги в скучные компании, которые могут существовать в течение длительного времени, и избегать инвестирования во что-то инновационное или революционное, какой бы доходности вы от них ни ожидали.

«Как граждане мы с Чарли [Мангером, вице-президентом Berkshire Hathaway] приветствуем перемены: свежие идеи, новые продукты, инновационные процессы позволяют расти уровню жизни в нашей стране, и это очевидно хорошо. Однако как инвесторы мы реагируем на инновационную отрасль как на освоение космоса: мы приветствуем усилия по его изучению, но предпочитаем сами не летать», — написал он в 1996 году.

В портфеле Баффетта — акции McDonald's, Gillette, American Express, Walt Disney и других компаний.

Источник: Подорожник.Инвест

На этом примере Баффетт объяснил один из важнейших принципов своей инвестиционной философии: вкладывать деньги в скучные компании, которые могут существовать в течение длительного времени, и избегать инвестирования во что-то инновационное или революционное, какой бы доходности вы от них ни ожидали.

«Как граждане мы с Чарли [Мангером, вице-президентом Berkshire Hathaway] приветствуем перемены: свежие идеи, новые продукты, инновационные процессы позволяют расти уровню жизни в нашей стране, и это очевидно хорошо. Однако как инвесторы мы реагируем на инновационную отрасль как на освоение космоса: мы приветствуем усилия по его изучению, но предпочитаем сами не летать», — написал он в 1996 году.

В портфеле Баффетта — акции McDonald's, Gillette, American Express, Walt Disney и других компаний.

Источник: Подорожник.Инвест

Доходность альтернативных инвестиций за год

- 18 сентября 2019, 10:44

- |

Вино относится к классу альтернативных инвестиций, которые становятся все более востребованными на фоне резких колебаний валютного и фондового рынков. Такое вложение не принесет сверхдохода, но и риск потерь на долгосрочном горизонте минимален.

Винные инвесторы получили доход 9% годовых, столько же заработали те, кто вложился в искусство. Вино уступило место редкому виски (+40%) и монетам (+12%), зато обогнало по доходности часы (+5%), машины (+2%) и предметы интерьера (+1%).

Источник: Подорожник.Инвест

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал