пифы

Клиенты группы банка «Открытие» сохранят налоговые льготы в 2021 году

- 18 мая 2020, 19:36

- |

Клиенты фабрики «Открытие Инвестиции» группы банка «Открытие» сохранят налоговые льготы после перехода на новую систему налогообложения, которая вступит в силу с 2021 года. Изменения во взимании налогов не коснутся доходов, возникающих в процессе управления паевыми инвестиционными фондами УК «Открытие». Налоговые льготы сохранятся для вложений с использованием индивидуального инвестиционного счета и для клиентов «Открытие Брокер» при долгосрочном владении ценными бумагами.

С 2021 года налог на доходы физических лиц с вкладов будет взиматься по-новому в соответствии с принятым законом о НДФЛ на проценты по вкладам и доход по облигациям.

Однако изменения не затрагивают вложения в паевые инвестиционные фонды, в том числе ЗПИФы и БПИФы, так как доходы, возникающие в процессе управления ими, не подлежат налогообложению.

Это означает, что поступившие дивиденды по акциям и купонные выплаты по облигациям не попадут под налог. Налогом будет облагаться только доход, который возникнет при продаже паев, при этом налогооблагаемой базой станет разница между ценой продажи и ценой покупки пая.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 7 )

Подскажите материалы по оформлению УК, ПИФов, порядок документов, возможно интереснее запустить фонд за рубежом,поделитесь опытом/ссылками пожалуйста.Какие ограничения возникают, подводные камни?

- 25 апреля 2020, 09:42

- |

Жертвы ПИФ-ов и просто жаль её...

- 13 марта 2020, 21:18

- |

Сижу в очереди в Райффайзен, женщина в зале хочет продать свои пифы, вся на нервах, просто видит жуткий минус и не понимает что это и как так вышло.

Менеджер её отговаривает, но, очевидно, сама не в теме и аргументация нелепая: «Рынок не может падать всё время», «Летом дивиденды».

Я не ржу, мне грустно, жалко женщину.

А она прям плачет, но я боюсь влезать.

Наверное, стоило показать ей мой личный кабинет и рассказать, что бессоницы мучают не более, чем обычно.

Вы бы что сказали, что б ей легче стало?🤷🏻♀

P.s.

Но ПИФ-ы зло, в любом случае. Дно, не сказать бы с матом. Ничерта не контролируешь, а менеджеры как обычные нубы набирают и держат.

Сколько разумных людей отвернулись от рынков из-за этого негативного опыта.

а какая доходность у ДУ (скажем за 10 лет)?

- 30 января 2020, 11:18

- |

Понимаю что есть результаты разные. Но всё же должно быть мат ожидание и дисперсия.

С ДУ (и автоследованием) я сам никогда не работал. Логика у меня такая- когда я открывал счёт я рассматривал вариант и группового управления инвестициями- крупный фонд имеет возможность нанять себе хорошего управлявшего и сильную команду аналитиков (хоть финансисты с cfa, хоть прикладные математики с наработками по ИИ). Посмотрел по крупнейшим фондам- и как то не впечатлило. и просадки бывают и рост ниже индекса и длительные падения. это даже если не брать плату за управления и вход/выход из фонда.

Возможно ситуация лучше с фондами для квалов (хэш, венчурные фонды и т д), но по ним данных сводных я не нашел.

Возможное возражение- небольшим объёмом капитала можно управлять эффективнее (в частности роботом). Но вопрос в том, заинтересует ли хорошего управляющего прибыль с этого небольшого капитала.

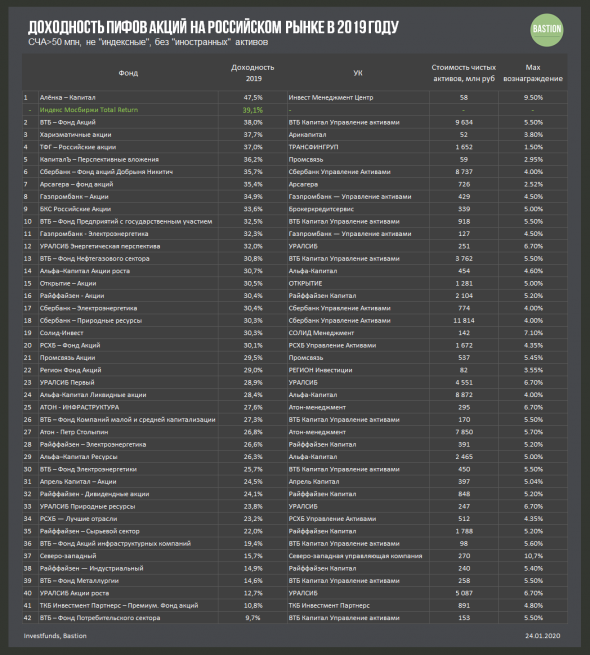

Как российские ПИФы акций закончили 2019 год

- 24 января 2020, 12:15

- |

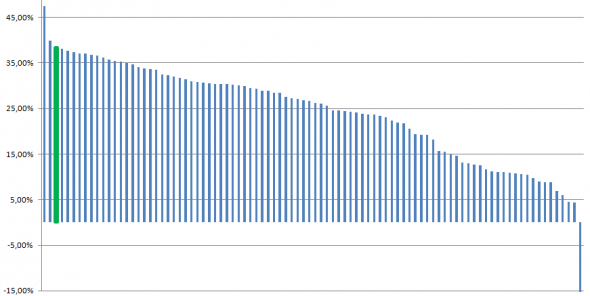

Взлет рынка подарил двузначную доходность практически всем ПИФам акций на российском рынке. Тем не менее, обогнать индекс Мосбиржи с учетом дивидендов удалось одной Аленке.

ПИФы. Итоги 2019

- 20 января 2020, 23:34

- |

Но посмотрим, как фонды отработали в ушедшем году.

Я насчитал 92 фонда акций отработавших и отчитавшихся в этом году.

В общем полный провал, индекс обогнали 2 фонда. Один из которых Аленка Капитал небезызвестного короля Элвиса. Второй, как ни странно индексный, но это проблемы дискретности подсчета, за 2 года Солид — Индекс МосБиржи проиграл на уровне комиссий. Не буду скрывать, единственный минуснувший это ТКБ инвестмент партнерс – Фонд акций глобальный. Там на 30 сентября самую большую долю занимала расписка OK Group, поведение похоже, еще и клятый рубль вырос.

( Читать дальше )

Финансовые рассказы: Что такое ПИФ? Паевые Инвестиционные Фонды.

- 12 января 2020, 07:58

- |

Предлагаю вашему вниманию Ролик про ПИФ. Ролик прекрасно подойдет, для тех кто ничего не знает про Паевые Инвестиционные Фонды или ПИФ.

( Читать дальше )

Россия бедная страна? За декабрь УК привлекли в открытые паевые фонды (ПИФы) более 30 млрд руб.— вдвое больше, чем за целый 2016 год. Всего в прошлом году чистый приток в фонды превысил 103 млрд руб.

- 10 января 2020, 08:55

- |

Конец 2019 года оказался чрезвычайно успешным для рынка коллективных инвестиций.

За декабрь управляющие компании привлекли в открытые паевые фонды (ПИФы) более 30 млрд руб.— вдвое больше, чем за целый 2016 год.

Всего в прошлом году чистый приток в фонды превысил 103 млрд руб.

На фоне падения ставок по вкладам клиенты банков, да и сами банки ищут им альтернативу, которой и стали продукты коллективного управления.

В 2020 году рекорд будет обновлен, считают участники рынка, так как у российских облигаций и акций остается потенциал роста.

Ноябрь 2019 - рекордный приток в ПИФы за всю историю: +20 ярдов

- 07 января 2020, 22:23

- |

Источник: Коммерсант

Итак, в ноябре в ПИФы приняли 20 миллиардов рублей. В октябре было 15, что тоже немало.

Предыдущий рекорд мая 2018 побит на 25%.

Приток идет 7 месяцев подряд, за это время бабла занесли 77 ярдов.

Лидеры по заносам — это УКашки крупных банков. Народ прет на банковский брэнд: ВТБ, Сбербанк, Альфа-банк, Райффайзен и так далее.

Биржевые фонды УК Тинькофф Капитал теперь на Московской бирже

- 10 декабря 2019, 20:07

- |

Тинькофф Капитал запустил биржевые фонды, которые можно купить через Московскую биржу. Какая стратегия инвестирования, сколько нужно платить и как купить — обо всем по порядку.

«Вечный портфель»

Биржевые паевые фонды строятся на стратегии «Вечного портфеля» и включают в равных долях акции, золото, долгосрочные облигации и инструменты денежного рынка. Стратегия учитывает все фазы экономического цикла, устойчива к переходным состояниям экономики и волатильности финансового рынка.

Историческая доходность «Вечного портфеля» сопоставима с доходностью российского, европейского и американского рынков акций, а колебания стоимости портфеля — с колебаниями рынков облигаций. Положительная доходность у трех- и пятилетних периодов инвестирования — в 100% случаев. Стратегия исторически обгоняла инфляцию на 4% в год, независимо от валюты инвестирования, позволяя не только сохранять покупательную способность денег, но и приумножать ее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал