первичное размещение

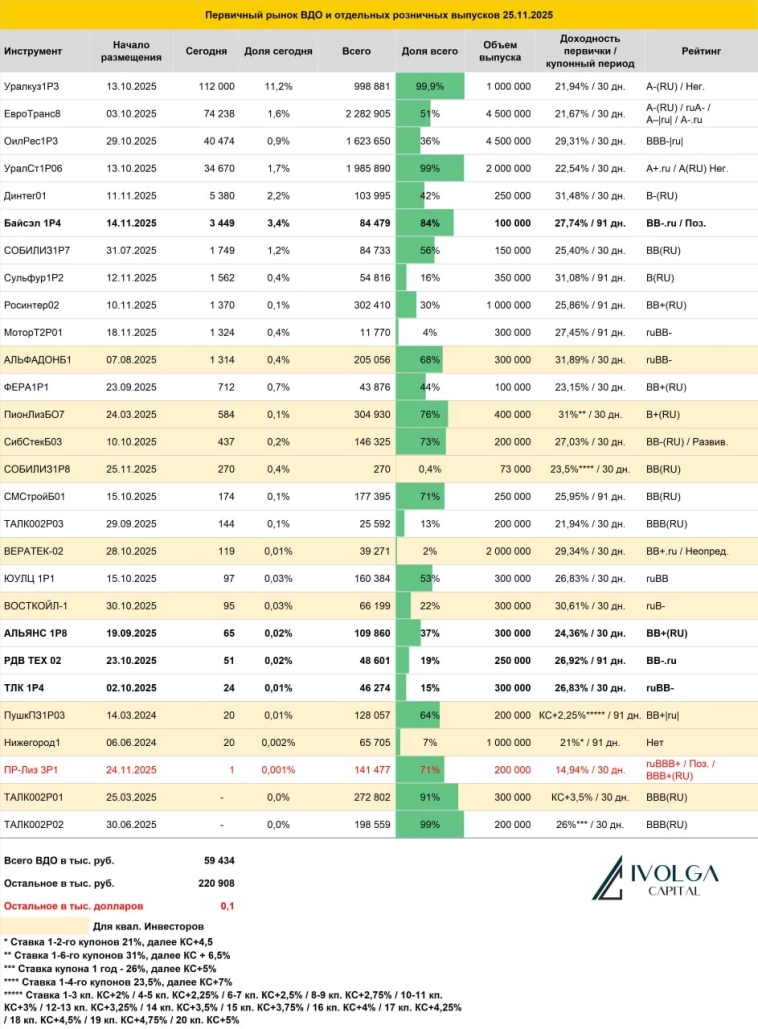

Итоги первичных размещений ВДО и некоторых розничных выпусков на 25 ноября 2025 г.

- 25 ноября 2025, 18:56

- |

- комментировать

- 2.9К

- Комментарии ( 0 )

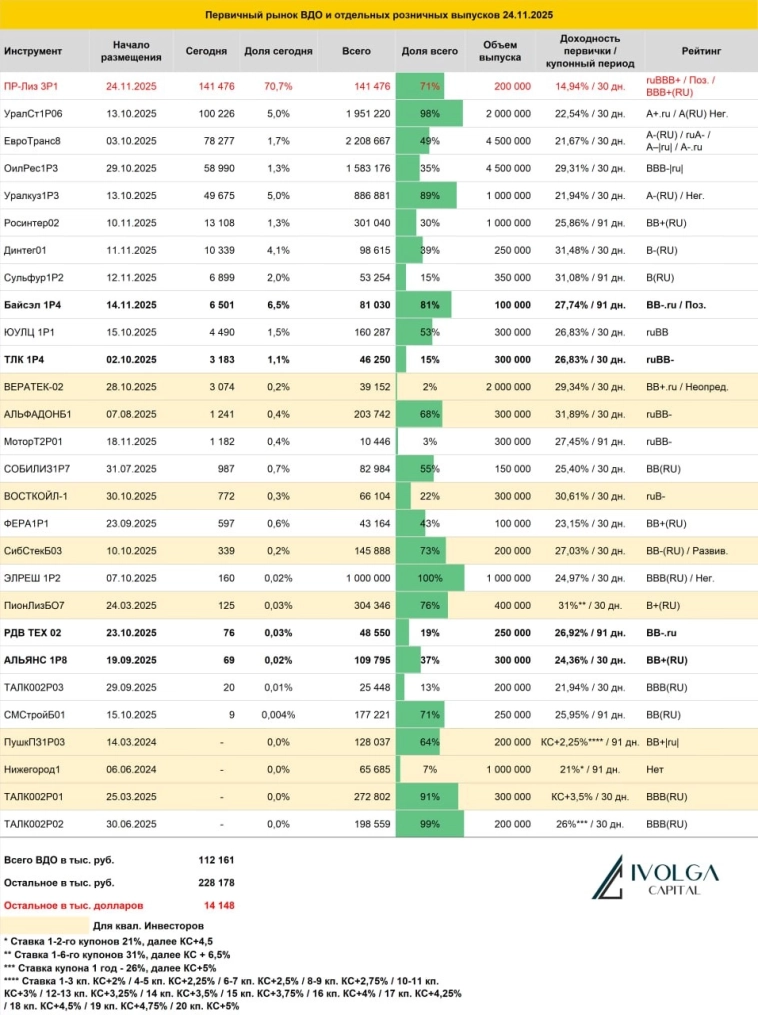

Итоги первичных размещений ВДО и некоторых розничных выпусков на 24 ноября 2025 г.

- 24 ноября 2025, 18:46

- |

Итоги первичных размещений ВДО и некоторых розничных выпусков на 21 ноября 2025 г.

- 21 ноября 2025, 18:33

- |

Итоги первичных размещений ВДО и некоторых розничных выпусков на 20 ноября 2025 г.

- 20 ноября 2025, 18:34

- |

Председатель ГК Дело Сергей Шишкарев не исключил IPO на Мосбирже в нескором будущем

- 20 ноября 2025, 16:09

- |

«Сегодня еще не настало время, и я не готов назвать точные сроки, но мы думаем вместе с нашим акционером, что придет время, когда мы разместимся на Московской бирже, наработав определенный опыт», - заявил председатель СД группы Сергей Шишкарев.

Группа компаний «Дело» — российский транспортно-логистический холдинг.

tass.ru/ekonomika/25682099

Разработчик системного ПО Базис выбрал организаторов планируемого IPO — Интерфакс

- 20 ноября 2025, 11:21

- |

Акционеры ПАО «ГК „Базис“ (головная структура одноименного разработчика системного ПО) одобрили заключение договоров на оказание услуг по организации планируемого IPO, проведение которого компания не исключала до конца 2025 года.

Одним из организаторов станет ООО „ВТБ Капитал Трейдинг“, наименование второго не приводится. Предметом договоров являются услуги по организации публичного размещения акций, включая консультационные услуги. Заказчиками выступают „Базис“ и продающие акционеры.

Предельная дата действия договоров с организаторами — 30 июня 2026 года, следует из информации на ленте раскрытия.

Ранее в ноябре гендиректор „Базиса“ Давид Мартиросов заявлял, что компания не исключает возможности проведения IPO до конца 2025 года.

www.e-disclosure.ru/portal/event.aspx?EventId=8LO4BWV6mUmTsTaCcrnGXA-B-B

www.interfax.ru/business/

Итоги первичных размещений ВДО и некоторых розничных выпусков на 19 ноября 2025 г.

- 19 ноября 2025, 18:34

- |

Дифференциация требований к потенциальным эмитентам в зависимости от стадии развития компании и уровня риска для инвестора может расширить российский рынок капитала — Алексей Лазутин — РИА

- 19 ноября 2025, 09:50

- |

Дифференциация требований к потенциальным эмитентам в зависимости от стадии развития компании и уровня риска для инвестора может расширить российский рынок капитала, заявил Алексей Лазутин, глава подкомитета «Деловой России» по публичным рынкам капитала. По его словам, это позволит привлечь на биржу больше компаний, включая региональные, сообщает РИА Новости.

«Сохранение главного принципа — предоставление всей существенной информации инвестору для оценки риска вложений и отказ от избыточных требований к эмитентам — откроет доступ на рынки капитала дополнительным компаниям», — отметил Лазутин.

Он подчеркнул, что хотя в России насчитывается десятки тысяч потенциальных эмитентов, строгие регуляторные требования сокращают их число до нескольких сотен. В качестве примера эксперт привел Индию, где упрощение доступа региональных компаний к фондовому рынку привело к значительному росту первичных размещений: только в этом году там прошло 172 размещения небольших компаний, что превышает половину всех эмитентов акций на российском рынке.

( Читать дальше )

⭐️IPO Дом РФ 🏠всё, что нужно знать перед участием. Риски и мечты. Стоит ли игра свеч? 🕯

- 19 ноября 2025, 08:37

- |

IPO Дом РФ рискует стать самым успешным IPO 2025 года 😀😂Мы не считаем размещение Glorax идеальным, а вот у Дом РФ есть шанс

👉 IPO последних лет (скоро обновим)

🔎О компании

Дом РФ — один из ключевых игроков строительной экосистемы. Банк шестой по активам, входит в ТОП-5 по проектному финансированию застройщиков и ипотеке, контролирует крупные массивы земли и занимается арендным жильём. По сути, это прокси на весь рынок новостроек: от эскроу до ипотечных потоков

Экосистема забирает себе деньги на всех участках: от поиска и подготовки земельного участка под строительство до финансирования ипотеки на 30 лет, или формирование долгосрочного рентного фонда. Т.е. если образовываются излишки недвижимости на рынке – есть возможность не продавать, а сдавать. Или, как пробует Самолет – упаковать в ПИФ и потом продать инвесторам. Главное в Дом РФ – уникальная экосистема

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 18 ноября 2025 г.

- 18 ноября 2025, 18:34

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал