пенсионные фонды

У государственных пенсионных и целевых фондов «серьезные проблемы с эффективностью» (перевод с deflation com)

- 15 июня 2021, 16:32

- |

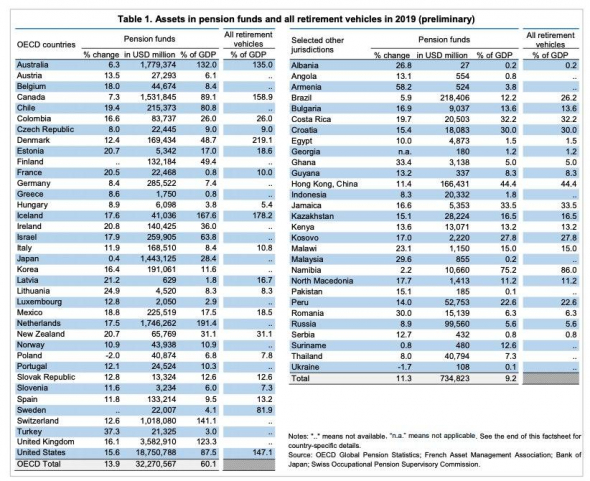

Вы можете думать, что находитесь в безопасности, потому что участвуете в государственной пенсионной программе. По данным Центра пенсионных исследований, государственные и местные пенсионные фонды были профинансированы на 78% десять лет назад. В августе 2019 года Barron's сообщила, что пенсионные планы государственных и местных органов власти «имеют обязательства на сумму 8,8 триллиона долларов, из которых только 52% профинансированы после десятилетнего бычьего рынка». Если сокращение происходит в этой экспансивной среде, можно только представить себе темп схлопывания, если акции падают, а кредитование и экономика сокращаются.

Сейчас, в июне 2021 года, государственные пенсионные фонды продолжают страдать от проблем, несмотря на сохранение «экспансивной среды». Вот некоторые выводы из отрывка из статьи Marketwatch от 8 июня:

Государственные пенсионные фонды являются одним из крупнейших сосредоточений в США финансовых активов. Они охватывают 26 миллионов действующих и вышедших на пенсию государственных служащих, а во втором квартале 2019 года их активы составили более 4,5 триллиона долларов (в 2020 году превысит 5 триллионов долларов). Эти фонды обеспечивают пенсионные выплаты муниципальным, окружным, штатным и федеральным правительственным служащим, включая полицию, пожарных, учителей, ремонтных рабочих и многих других. Еще один большой пул активов, около 600 миллиардов долларов, включает в себя целевые фонды университетов США, включая Гарвард, Йель, Стэнфорд и многие другие…

( Читать дальше )

- комментировать

- Комментарии ( 7 )

Токсичные активы. Куда будет перетекать капитал?

- 23 апреля 2021, 20:00

- |

Начать я хотел бы с описания тренда, о котором, я думаю, вы уже знаете. Так вот, речь идет о пузыре на долговом рынке. Кредитные спреды находятся на минимумах, а реальные ставки по большинству облигаций инвестиционного рейтинга вблизи около нулевой отметки или даже ниже.

Ну и что, скажите вы. Такой рынок, такая сейчас ситуация. Все так, да не так. Ведь есть на рынке очень крупная категория участников как пенсионные фонды. ТОП 300 фондов сейчас имеет AUM (объем средств под управлением) $20трлн+.

И это тот капитал, который должен генерировать доходность. Ведь есть планы, которые нужно выполнять. А как выполнять цели по доходности, если основные инструменты, которыми пользуются эти рыночные участника, приносят нулевую или отрицательную доходность? При текущей структуре портфелей, где львиную долю занимают гособлигации или бонды высокого рейтинга — никак.

Это значит то, что они неминуемо начнут увеличивать долю рисковых активов, продавая те бонды, которые сейчас у них в портфелях. Все это лишь вопрос времени. Качественные компании со стабильным кэшфлоу, фонды недвижимости, это те цели, куда в первую очередь начнет перетекать капитал. И дальше по списку.

( Читать дальше )

Пенсионный фонд здорового человека vs Пенсионный фонд курильщика. Часть 2 (Российская)

- 23 августа 2019, 12:51

- |

Часть 1 — здесь.

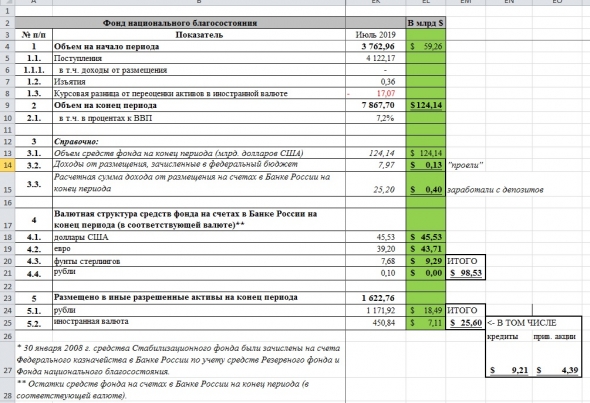

Теперь попробую разобраться с нашими кровными пенсионными. В России существуют две структуры – Фонд Национального Благосостояния (ФНБ) и Пенсионный Фонд России (ПФР). ФНБ очень похож на норвежский фонд, потому что он наполняется также от сверхдоходов от продажи нефти. Но есть и отличие – он привязан к пенсии россиян лишь частично. Вообще, ФНБ позиционируется так же как и норвежский фонд, цитирую: «Фонд призван стать частью устойчивого механизма пенсионного обеспечения граждан РФ». По факту фонд пополняется от нефтегазовых доходов, средства расходуются на покрытие дефицита ПФР, часть средств уходит в бюджет России (т.е., «проедается»). Эти цифры скачут от месяца к месяцу, я буду использовать самые последние данные.

Итак, ФНБ на 01.08.2019 имеет кубышку размером $124.14 млрд: на депозитах в Центробанке просто лежит

( Читать дальше )

Бергер и ЦБ.

- 10 декабря 2018, 18:44

- |

США, Британия,Япония: Пенсионные фонды, самые большие убытки , дефицит.

- 26 июля 2016, 15:06

- |

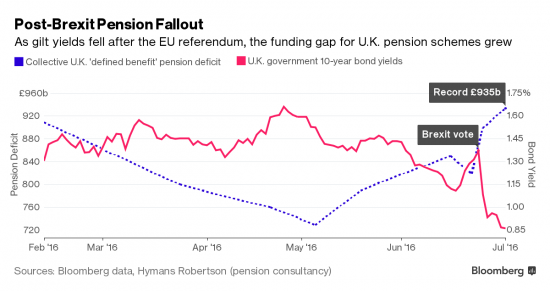

Совокупный (= учтены все возможные пенсионные схемы) пенсионный дефицит Британии вырос с $1.1 трл перед референдумом Breхit до $1.25 на 1 июля, что является новым историческим рекордом. Столь шустрый рост вызван падением процентных ставок по ГКО. Опасение у пенсионных фондов вызывает и возможное ускорение печатного станка, которое нанесет новый удар по пенсионным фондам и доходности их вложений.

( Читать дальше )

ЦБ может разрешить пенсионным фондам участвовать в приватизации Роснефти, ВТБ

- 09 июня 2016, 14:54

- |

Согласно нему фонду смогут покупать акции госкомпаний через внебиржевые сделки при соблюдении ряда условий: сделки с акциями должны проходить по цене, определенной решением правительства, и в течение 10 дней со дня принятия этого решения. Кроме того, сделки должны проходить на условиях поставки против платежа или предпоставки ценных бумаг со стороны контрагента.

Так же фондам можно будет покупать активы у агентов размещения.

Как заработать себе, управляя чужими деньгами (живая дискуссия)

- 07 декабря 2015, 21:01

- |

Первое время думаю да, но долго смотреть как ты плюсуешь чьи-то миллионы, а сам получаешь за это каких-то 60-80 т.р. (это если ты в Москве). Жажда более «справедливого» разделения доходов от совершенных мной прибыльных сделок, натолкнула меня на мысль: Совершать сделки с аффилированными со мной лицами. Получать и фиксировать убыток по этим позициям на пенсионных деньгах и пополнять тем самым свою доп. премию за хорошую работу.

А что делали бы вы на такой должности?

Важно ! А кто нибудь помнит о пенсии?

- 26 ноября 2015, 14:53

- |

Каждый гражданин 1967 года рождения и моложе должен определиться, выбрать один из двух вариантов:

Вариант 1. Все 22% страховых взносов идут на формирование страховой пенсии

Вариант 2. 16% – на формирование страховой пенсии + 6% – на формирование накопительной пенсии.

Все взносы работодателя за граждан, которые откажутся от формирования накопительной пенсии, будут автоматически направляться на страховую пенсию.

Но учтите вот такой нюанс!!!

Ваше бабло, поступившие в виде взносов работодателя на страховую пенсию, направляются на выплату пенсий действующим пенсионерам.

А на Вашем счете данные средства отражаются в виде баллов (пенсионных коэффициентов).

Стоимость одного балла не фиксируется, а каждый год определяется государством. Сколько Вы будете получать, станет известно только непосредственно перед выходом на пенсию.

( Читать дальше )

Заметки биржевого спекулянта или комментарии обо всём.

- 20 июля 2015, 15:59

- |

Мир живёт… В нём постоянно что-то происходит, всё время какая-то неуловимая взгляду динамика. Меняется многое и в финансовом мире.

Недавно вышла статья в ведомостях следующего содержания :

Пенсионные фонды и их управляющие компании (УК), работающие с накопительными пенсиями, смогут получать вознаграждение в 1% от своего портфеля накоплений независимо от того, какой доход они заработают клиентам. Вдобавок к этому фонд и его управляющие могут забирать себе ДО 15% ПОЛУЧЕННОГО ИНВЕСТДОХОДА.

http://www.vedomosti.ru/finance/articles/2015/07/16/600838-pensionnie-fondi-i-ih-upravlyayuschie-smogut-poluchat-voznagrazhdenie-dazhe-esli-ne-zarabotayut-dohod-buduschim-pensioneram

От себя хочется добавить — государство создаёт мини «золотую лихорадку». Хорошо это или плохо? Для предприимчивых людей и финансовых рынков — хорошо, для будущих пенсионеров — неодназначно — их накоплениями будут более рискованно инвестировать, тем более что ограничения по рискам для таких Управляющих компаний и прочие нормативно-правовые документы довольно-таки сырые, а надзорные ведомства не всегда в должной мере контролируют всё и вся даже в такой колыбели финансов как США, что уж говорить о России и дело даже не в чиновнечьих упущениях, а в том что контролировать эту машину просто невозможно, не изобрело ещё человечество механизмов против жадности.

Источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал