пауэлл

📈Индекс S&P500 восстановился на 90% после коррекции в конце июля перед симпозиумом в Джексон Хоул

- 20 августа 2024, 15:14

- |

После коррекции на 10,3% с 17.07 по 5.08 индекс широкого рынка США S&P500 восстановился уже более 90% и приближается к своему историческому максимуму.

До максимума на отметке 5677 осталось вырасти всего на 0,94%. Ранее я писал в своем телеграмм-канале, что пробой уровня 5500 — 5510 открывает дорогу к росту до исторического максимума. В целом, этот прогноз пока что сохраняется.

Это так же вписывается в парадигму поведения рынка перед началом цикла снижения ставки (описывал эту картину две недели назад в этом посте), так что пока все идет по плану.

Соотношение покупателей и продавцов в CFD на индекс S&P500 по данным IG имеет перевес последних: 39% покупателей против 61% продавцов, что указывает на вероятность дальнейшего роста.

👉Технический обзор и выводы по дальнейшему глобальному и локальному поведению S&P500 уже выложил в моем телеграмм-канале:t.me/+Kk6-fx5JxuExMmYy

( Читать дальше )

- комментировать

- 343

- Комментарии ( 1 )

JP Morgan по-прежнему прогнозирует снижение ставки ФРС на 1% в этом году - но не все аналитики с этим согласны. Анализ EURUSD

- 16 августа 2024, 15:28

- |

Председатель отдела глобальных исследований JPMorgan Джойс Чанг выступила вчера на Bloomberg TV. Говорит, что, несмотря на сильный отчет по розничным продажам в США, она по-прежнему ожидает снижения ставки ФРС на 1% в течение оставшейся части этого года. По её мнению, теперь путь на следующие 6 месяцев более ясен. Тенденции снижения инфляции и занятости означают, что ФРС чувствует себя более уверенно и можно ожидать сообщений о начале смягчения ДКП в Джексон-Хоуле уже на следующей неделе. Так же она считает, что даже при снижении ставки до 4,25% — 4,5%, ДКП ФРС будет по-прежнему ограничительной, а текущая ставка ФРС не соответствует текущим показателям инфляции и безработицы.

Так же вчера была опубликована заметка аналитиков ЕЦБ, где говорится, что Пауэлл даст понять в своем выступлении в Джексон-Хоул, что приток данных поддерживает начало цикла снижения ставки ФРС на заседании 17-18 сентября.

Но в тоже время аналитики Bank of America считают, что Пауэлл не будет давать сигналов о снижении ставки в сентябре и это вряд ли окажет влияние на USD. В принципе, такого же мнения касаемо вероятной риторики Пауэлла придерживаюсь и я, о чем писал так же вчера в своем телеграмм-канале.

( Читать дальше )

📈Золото достигло 2-недельного максимума, поскольку ФРС сигнализирует о вероятном снижении ставки в сентябре — Reuters

- 01 августа 2024, 10:21

- |

Цена на спотовое золото практически не изменилась и составила 2445,39 доллара за унцию по состоянию на 06:50 по Гринвичу, после достижения максимума с 18 июля ранее в ходе сессии. Цены всего на 38 долларов отстали от рекордного уровня в 2483,60 доллара, зафиксированного 17 июля.

Фьючерсы на золото в США укрепились на 0,7% до $ 2490,10.

«Тренд на золото остается бычьим, и цены должны достичь 2500 долларов в этом году, поскольку ФРС снижает процентные ставки», — сказал Питер Фанг, глава отдела дилинга Wing Fung Precious Metals.

Золото с нулевой доходностью, как правило, процветает в условиях низких процентных ставок.

«Золотые жуки, возможно, захотят проявить некоторую осторожность выше 2500 долларов, учитывая нежелание золота удерживать рост около этих уровней», — сказал старший аналитик City Index Мэтт Симпсон.

( Читать дальше )

✔️📈💰 Bitcoin смог стабилизироваться.

- 08 июля 2024, 19:13

- |

👉Как и писал ранее, в отсутствие новостей о движениях на балансе Mt Gox курс вполне может стабилизироваться. На данный момент новых сообщений о движениях так и не поступало, а последней новостью была информация, что некоторым инвесторам Mt Gox придется ждать до 3-х месяцев.

👉В тоже время Правительство Германии продолжает избавляться от BTC и сегодня перевело 1000 BTC на биржу для продажи.

👆🏻Вполне логично, что на выходных новостей не поступало — распорядители и правительство просто были на выходном. Это значит, что негатив вновь может вернуться — поэтому в эйфорию впадать не стоит.

👉Cryptoquant сообщает, что капитуляция среди краткосрочных держателей быстро нарастает. Так же ранее заявлялось о распродажах со стороны майнеров. Обычно это сигналы на прохождение дна рынка.

👉При этом клиентам BTC ETF фондов пятничные цены понравились и они приобрели BTC на 143,1 млн. USD, что стало крупнейшим притоком средств в BTC от ETF фондов как минимум за последние 3 недели.

👉Соотношение покупателей и продавцов в бессрочном фьючерсе BTCUSDT по данным Binance имеет перевес покупателей: 68,7% покупателей против 31,3% продавцов, что указывает на вероятность продолжения нисходящей тенденции. По сравнению с пятницей видно, что перекос начинает выправляться — но все еще высок.

( Читать дальше )

📈Доллар продолжает оставаться под давлением. Фундаментальный и технический анализ валютного рынка EURUSD

- 08 июля 2024, 18:50

- |

👉Ранее я писал, что рост EURUSD выглядит не логично на фоне размышлений ФРС о сроках удержания ставки на текущем уровне и готовности европейских чиновников продолжать снижение ставки.

👆🏻Но последние данные по рынку труда в США оказались хуже ожиданий: безработица выросла до 4,1% (максимум с декабря 2021 года), а новые рабочие места хоть и оказались выше ожиданий, но подтвердили трен на снижение. Так же были пересмотрены в сторону снижения данные за прошлый месяц. Это важный аргумент в пользу перехода ФРС к снижению ставки. На этой неделе нас ждет публикация данных по инфляции за июнь, которая по ожиданиям аналитиков должна вновь показать снижение. Если так и произойдет, то рынок может начать закладывать более мягкую политику ФРС до конца этого года, чем ожидалось ранее, что будет оказывать давление на USD и поддерживать рисковые активы (золото, криптовалюта, фондовый рынок).

👉При этом из ЕЦБ начали поступать первые голоса, что не стоит спешить снижать ставку. Так например политик ЕЦБ Клаас Кнот заявил, что следующее заседание, где по настоящему будет что-то обсуждаться пройдет в сентябре, что намекает нам о паузе ЕЦБ в июле. Это, несомненно, заставляет трейдеров переоценить темпы снижения ставки ЕЦБ, что дает поддержку EUR.

( Читать дальше )

🗣📈 Вчерашние высказывания Пауэлла вновь принесли оптимизм на рынок и создали давление на USD. Разбираемся в текущей риторике Центральных Банков. Фундаментальный и технический анализ EURUSD и DXY.

- 03 июля 2024, 15:57

- |

🇺🇸🗣«Цены сейчас демонстрируют признаки возобновления тенденции к снижению инфляции» — Пауэлл.

👉Вчера на конференции Центральных Банков Глава ФРС Пауэлл заявил, что он снова доволен текущими инфляционными показателями в США.

👆🏻И не смотря на то, что в целом, следом он проговорил всё те же тезисы, а именно:

— Мы хотим увидеть больший прогресс в вопросе инфляции

— Последние данные показывают, что мы на пути к улучшению ситуации с заработной платой

— Мы хотели бы видеть больше данных, подобных тем, которые мы видим

— Последний показатель PCE на уровне 2,6% показывает «действительно значительный прогресс»

— Мы просто хотим понять, что уровни, которые мы наблюдаем, являются верным показателем происходящей базовой инфляции

— У нас есть возможность не торопиться и воспользоваться его правом

— Если мы начнем слишком рано, мы можем подорвать проделанную нами работу по борьбе с инфляцией

— Сейчас риски гораздо более сбалансированы

👉Рынок воспринял данное выступление очень позитивно. Индекс S&P500 закрылся выше отметки 5500, что стало историческим максимумом закрытия торгового дня, а USD оказался под давлением.

( Читать дальше )

Глава ФРС о госдолге США: Путь, по которому мы идем, неприемлем. В долгосрочной перспективе нам нужно что-то предпринимать. Лучше сделать это раньше, чем позже

- 02 июля 2024, 17:50

- |

«Путь, по которому мы идем, неприемлем, это не вызывает сомнений… Это должно быть в фокусе внимания, как нам вернуться на путь, который мы можем поддерживать. В долгосрочной перспективе нам нужно что-то предпринимать. Лучше сделать это раньше, чем позже», — сказал глава ФРС Пауэлл на форуме Европейского центрального банка в ответ на вопрос модератора об уровне госдолга США.

1prime.ru/20240702/gosdolg-ssha-849670806.html

📊💰 ETFы на BTC выкупили просадку криптовалютного рынка. Анализируем дальнейшее поведение BTCUSDT.

- 06 мая 2024, 13:41

- |

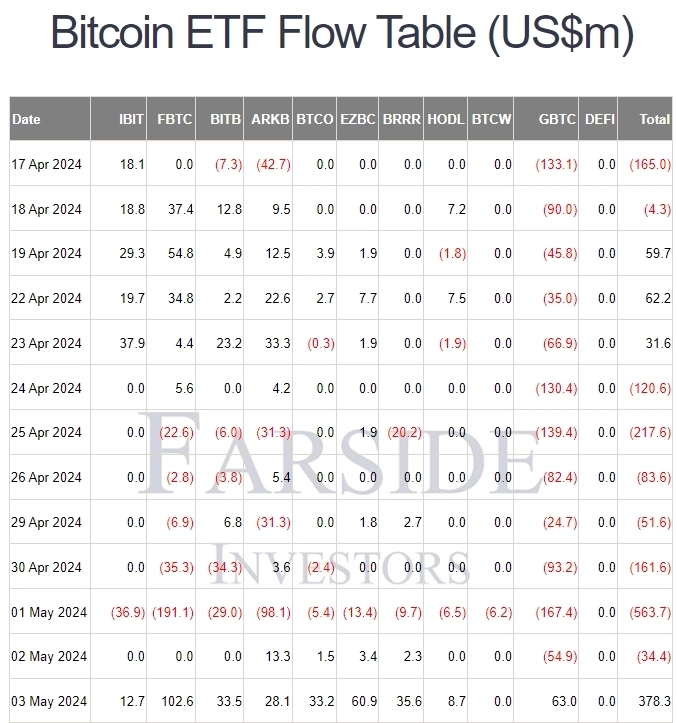

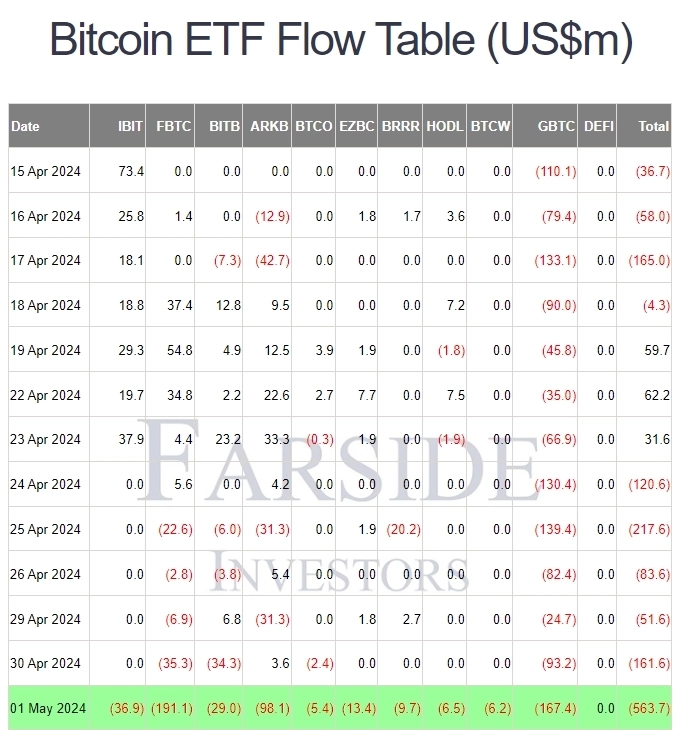

👉По данным Farside, в пятницу 03.05 американские Bitcoin ETF прервали 7-дневный период оттока средств и закупились на максимальную за последние 3 недели сумму в 378,3 миллиона USD.

👆🏻Примечательно, что даже фонд GBTC от Grayscale зафиксировал положительный финансовый приток. Могу ошибаться, но это наблюдается впервые с момента его запуска.

👉Данное поведение инвесторов еще раз указывает на важность уровня поддержки в диапазоне 57800 — 60800.

👉Соотношение покупателей и продавцов в бессрочном фьючерсе BTCUSDT на Binance по данным Coinglass указывает на снижение соотношения покупателей и продавцов и сейчас имеет близкие к паритету значения: 53,18% покупателей против 46,82% продавцов, что указывает на неопределенность рынка.

( Читать дальше )

Стагфляция в США — реальная угроза?

- 03 мая 2024, 13:54

- |

Сильнее всего американская ФРС боится повторения 70-х годов, когда экономика оказалась во власти стагфляции, то есть сочетания стагнации и инфляции. Чем опасна стагфляция и как она повлияет на крипторынок?

Меня зовут Сергей Горшунов. Я веду блог о финансах

В те времена ФРС слишком поторопилась со снижением ставки и инфляция вышла из под контроля. В результате ставку пришлось задирать выше 20% в начале 80-х. После этого удалось обуздать инфляцию.

Возможно ли повторение этого сценария сейчас? Последние данные указывают на то, что этот риск существует. Данные по росту ВВП США в первом квартале вышли сильно хуже ожиданий (1,6% при консенсусе 2,5%), а индекс потребительских расходов PCE вырос с 2,5% в феврале до 2,7% в марте. Традиционно ФРС обращает внимание именно на данные PCE, а не на более привычную многим инфляцию CPI.

Неудивительно, что на последнем заседании 1 мая ФРС отметила, что дальнейшего прогресса в борьбе с инфляцией не видно. Тем не менее, американский центробанк принял решение сократить программу продажи активов, начиная с июня.

( Читать дальше )

💰 BTC ETF в США фиксируют оттоки средств. Анализ BTCUSDT.

- 02 мая 2024, 16:07

- |

👉Уже 6 дней подряд наблюдается чистый отток средств из BTC ETF. Причем вчера, 1 мая, был впервые зафиксирован отток даже из ETF от Black Rock.

👆🏻Общий отток за 1 мая стал максимальным за все время существования американских BTC ETFs.

📉На этом фоне цена BTCUSDT снижается до минимальных отметок с 27 февраля.

💡Не смотря на снижение на 23,3% от своего исторического максимума, цена BTC все еще не достигла уровня перепроданности. Рынок все еще «переваривает» вчерашнее послание ФРС. Но разочарование и опасения трейдеров — это факт, судя по оттокам.

👉Фундаментальный и технический обзор, а так же выводы по дальнейшему глобальному и локальному поведению Bitcoin (BTCUSDT) уже выложил в моем телеграмм-канале: t.me/+Kk6-fx5JxuExMmYy

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал