офз

Премьер РФ пообещал сделать гособлигации добровольными

- 05 марта 2017, 11:06

- |

Премьер-министр РФ Дмитрий Медведев призвал не путать запускаемый Минфином инструмент продажи облигаций федерального займа (ОФЗ) населению с гособлигациями советского периода. Об этом он заявил в интервью телеканалу «Россия 1».

«Мы, во-первых, не советское правительство, и у нас никогда не было цели размещать государственные облигации так, как это было сделано в конце 1940-х годов. Тогда подписка на государственные облигации, как и на другие инструменты государства, была обязательной, тебе часть зарплаты выдавали облигациями», — отметил премьер.

Сейчас же, подчеркнул он, любые долговые обязательства — как государственные, так и частных компаний — могут распространяться только на добровольных началах: «хочешь — покупай, хочешь — не покупай».

«Люди у нас покупают акции, покупают различного рода облигации, надеются получить по ним доход. Но, в принципе, ничего нового в идее выпуска облигаций государственных нет, как и, собственно, в том, чтобы прибегать к внутренним заимствованиям на рынке. Но, еще раз подчеркиваю, это всегда выбор конкретного человека», — добавил Медведев.

( Читать дальше )

- комментировать

- Комментарии ( 11 )

Нерезиденты фиксируют прибыль и продают российские активы

- 03 марта 2017, 15:29

- |

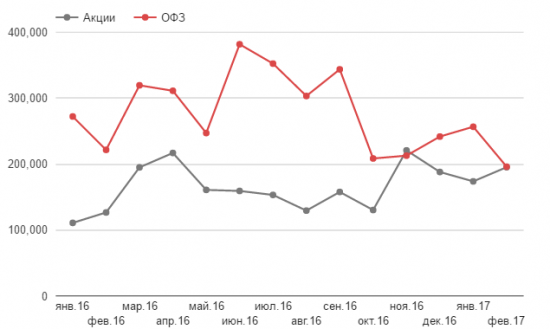

В феврале активность иностранных инвесторов на Московской бирже выросла. За последний месяц зимы нерезиденты увеличили объем заключенных сделок на фондовых площадках России более, чем на 21 млрд рублей.

Согласно данным Московской биржи основные семь представителей иностранного капитала увеличили по отношению с январем объем операций с акциями российских компаний на 21,4 млрд рублей. В феврале в общей сложности они наторговали на 195,2 млрд рублей. В прошлом году нерезиденты были столь активными лишь два раза: в ноябре и апреле, и в ноябре они как раз покупали. Таким образом, началась фиксация прибыли.

За 2017 г. иностранные участники торгов совершили сделок почти на 370 млрд рублей, опередив показатели прошлого года на 132 млрд рублей.

Активность на государственном долговом рынке, напротив, снизилась. За февраль нерезиденты наторговали ОФЗ всего на 196 млрд рублей — самый худший показатель за последние полтора года. Даже в ужасный для рубля месяц — январь 2016 г., сделок было гораздо больше.

( Читать дальше )

ОФЗ и тру-инвестиции

- 02 марта 2017, 10:40

- |

Еще раз про ОФЗ. «Народные» ОФЗ мне не нравятся. Главная причина в том, что они будут неторгуемые. Однако кампания Минфина — это редкий шанс повысить финансовую грамотность россиян и сделать из них тру-инвесторов. Ни в коем случае ОФЗ не должны составлять 100% портфеля. Это всего лишь один классов активов, который должен быть в портфеле. И я, как сторонник активного инвестирования, считаю, что держать ОФЗ в портфеле много лет не нужно. В зависимости от ситуации с инфляцией/процентными ставками/экономическим ростом следует активно увеличивать/сокращать долю ОФЗ.

Главное, что должен делать инвестор в гособлигации — это внимательно читать релизы Банка России после каждого заседания совета директоров и мысленно прогнозировать для себя дальнейшую траекторию процентных ставок. А все люди, которые пытаются упростить видение про ОФЗ, являются обычными популистами.

Резюмирую: 1. ОФЗ — часть портфеля, но не весь портфель. 2. Диверсификация по классам активов. 3. Активные инвестиции и торговая ликвидность. 4. Прогноз по траектории процентных ставок исходя из релизов ЦБ РФ.

ЦБ продал практически все имеющиеся у него ОФЗ

- 01 марта 2017, 20:07

- |

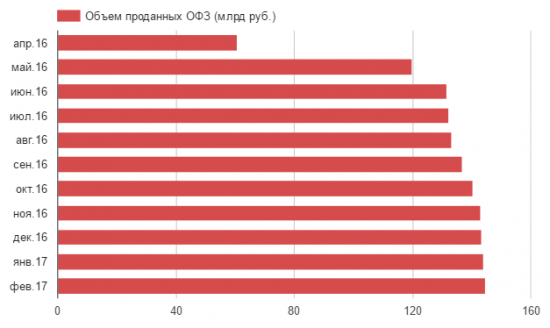

В период с апреля прошлого года Центральный банк России продал имеющиеся у него ОФЗ на 144,7 млрд рублей. За 2 месяца этого года регулятор реализовал на открытом рынке долговых бумаг на 1,5 млрд рублей.

За это же время правительство России погасило облигаций на 39,6 млрд рублей. Таким образом, за 11 месяцев портфель ЦБ похудел на 184,3 млрд рублей. Большую свою часть своих бумаг регулятор продал во втором квартале 2016 г. — за три месяца он избавился от ОФЗ на 131,5 млрд рублей.

На сегодняшний день в портфеле Центрального банка находится гособлигаций на 63,7 млрд рублей. По состоянию на начало прошлого года этот объем был выше — 248 млрд рублей. Тем самым доля Банка России на рынке ОФЗ снизилась с 5% в 2016 г. до 1,1% в марте 2017 г.

За этот же период сам рынок долговых бумаг государства расширился на 672 млрд рублей. По словам регулятора, данные меры предпринимаются им с целью абсорбирования излишней ликвидности. Напомним, что с начала 2016 г. Центральный банк изъял с рынка около 3 трлн рублей и только 144,7 млрд рублей благодаря ОФЗ.

( Читать дальше )

Публичная торговля. Итоги 39 месяцев.

- 01 марта 2017, 18:35

- |

( Читать дальше )

Глядя на закрытие февраля, от марта ничего хорошего ждать не стоит.

- 28 февраля 2017, 21:51

- |

Сегодняшний эфир. Подписывайтесь на мой канал в ютуб, будет много интересного. https://www.youtube.com/channel/UC25Dg_Qg4slhe07bRq8fmbQ

И да, шортисты SP500, скоро и на нашей улице будет праздник.

Как МИНФИН будет занимать в ближайшие три года и как это повлияет на ОФЗ

- 28 февраля 2017, 15:04

- |

В начале февраля Минфин опубликовал «Основные направления государственной долговой политики 2017-2019 гг.». minfin.ru/ru/perfomance/public_debt/policy/

В нем долговая политика рассматривается с новой перспективы – при сохранении низкого темпа роста ВВП и рисков по исполнению федерального бюджета. В следующие три года ожидается рост ВВП на 0,6%-1,5% после падения в 2016 на 0,6%. Риски с исполнением федерального бюджета могут реализоваться при усилении геополитической напряженности, ослаблении национальной валюты, ускорении инфляции. Особое значение уделяется госзаймам – в основном на этот источник рассчитывает Минфин для финансирования дефицита бюджета. В 2016 дефицит составлял 2,97 трлн рублей (3,5% ВВП), по прогнозам в 2017 году составит 2,745 трлн рублей (3,16% ВВП).

В 2017-2019 правительство нарастит объем ежегодных заимствований на 60% по сравнению с 2016: с 500 млрд руб. в 2016 до 1 трлн рублей новых займов в 2017-2019 годах. При такой тактике Минфин полагает, что объем госдолга не превысит критического значения в 15% ВВП. На конец 2019 года доля госзаймов составит 91% от всех источников финансирования бюджетного дефицита (в 2016- 20%). Это связано с истощением накопленных резервов и невозможностью их использования.

( Читать дальше )

Евробонды от минфина: Как не прогореть?

- 28 февраля 2017, 10:47

- |

Накоплено 3000$. Проценты по банковским депозитам в валюте ничтожно малы. Я не хочу рисковать этими деньгам, хочу получать стабильный доход, выше чем в банке. Поэтому мне приглянулись еврооблигации от минфина РФ. А именно, RUS18 и RUS28.

Как вижу это я?

1. Освобождение от налогов

2. Так как 55$ или 63,75$ по купону выплачивается 2 раза в год, то 3000$ будут стабильно приносить от 330$ (в случае RUS18) до 382,5$ (в случае выбора RUS28) за год.

Огромная просьба.

Подскажите чего я не вижу? Какие подводные камни в моей идее?

Куда еще можно вложить валюту с минимальными рисками для получения доходности выше банковской?

P.S Заранее извините, что пишу в блог, а не в «задать вопрос», так как там всего 200 символов доступно.

ОФЗ для населения

- 27 февраля 2017, 13:56

- |

«Желающим покупать ОФЗ нужно будет потратить как минимум 30 тыс. руб.», — сообщил он. Объем первого выпуска составит 20 млрд руб., номинал бумаги — 1 тыс. руб., срок обращения — три года, купон полугодовой.

«Сейчас расчетно по трехлетней рыночной ОФЗ доходность составляет 8% годовых. Мы планируем обеспечить по новой бумаге на уровне 8,5%, это означает, что купон будет возрастать с 7,5 до 10,4%. В результате будет обеспечиваться 8,5% годовых доходность на период три года».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал