отчеты

Отчеты российских компаний по МСФО за прошедшую неделю. Тренды

- 05 декабря 2016, 13:29

- |

Большая просьба: если я вдруг пропустил хоть 1 отчет, опубликованный на прошлой неделе, сообщите мне.

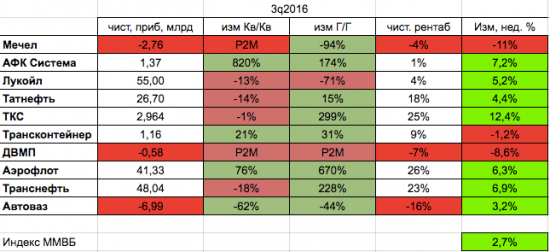

Итак, как вы видите, у нас отчитались три аутсайдера — это Мечел, ДВМП и Автоваз. Эти три компании постоянно генерируют одни убытки, хотя есть и такие инвесторы, кто например свято верит в будущую мегаприбыльность Мечела.

Что думаю я?

( Читать дальше )

- комментировать

- 18 | ★6

- Комментарии ( 10 )

Отчеты российских компаний по МСФО за прошедшую неделю. Тренды

- 27 ноября 2016, 10:11

- |

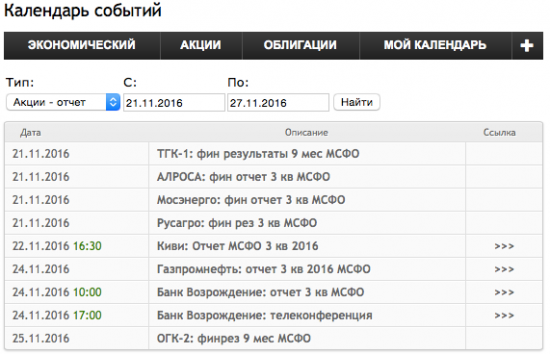

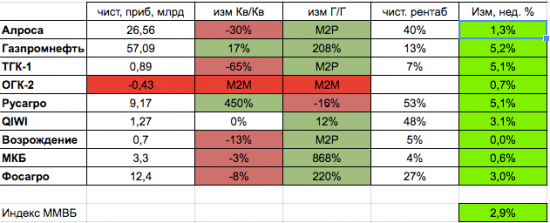

Из 9 отчетов 6 компаний ухудшили квартальный результат по чистой прибыли, 1 компания повторила результат. Из 33 отчитавшихся за весь сезон компаний 18 ухудшили результат по отношению ко 2 кварталу этого года.

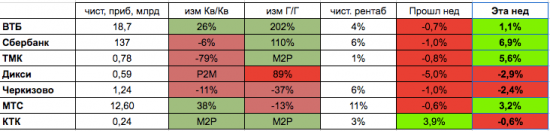

Если на прошлой неделе все отчетные компании кроме КТК снизились, то на этой неделе все до одной отчетные компании выросли, а 5 из 9 обошли индекс ММВБ. Кстати, компании, к-е отчитывались на прошлой неделе, тоже выросли по итогам этой:

Два очевидных аутсайдера — это Черкизово и Дикси. Что их объединяет? Оба страдают от падения потребительского спроса внутри России, а Черкизово еще похоже исчерпало эффект от антисанкций… Вот и разгружают их инвесторы… Честно говоря, почему Дикси не научилась зарабатывать деньги как Магнит или X5 мне до сих пор непонятно.

( Читать дальше )

Данные этой недели не так плохи

- 28 октября 2016, 19:08

- |

Выходившая на этой неделе статистика, вероятно ляжет в основу понимания ситуации Федеральным Резервом, который соберется уже на следующей неделе на свое предпоследнее заседание.

Хотя, нет явных расхождений в мнениях рыночных участников и большинство считает, что 2 го ноября ставку повышать не станут, все же, стоит посмотреть на макростатистику и понять, есть ли у Феда достаточное количество аргументов в пользу повышения уже в декабре. Кстати, на декабрьское заседание вероятность повышения далеко не 9%, а все 75%.

Начнем, с вышедшей только что статистики по ВВП США за третий квартал. Цифры оказались намного лучше предыдущих данных и слегка превысили прогнозные цифры от ведущих аналитиков. Отчет Commerce Department показал, что экономика росла в третьем квартале достаточно быстрыми темпами и показала прирост аж на 2.9%.

Рынки ждали 2.6%, а предыдущий квартал показал рост всего на 1.4%, Третий квартал показал рекордные результаты за последние два года. Что же усилило рост экономики? Если смотреть на компоненты, то большей частью, прирост обязан экспорту и запасам.

С другой стороны, хорошая занятость и личные доходы позволяют внутреннему потреблению оставаться основным драйвером экономики. Цифры позволят Федрезерву почти уверенно повысить ставку до конца года единажды, а вероятность роста в ноябре скорее всего, немного вырастит уже на ближайшей сессии.

(Читать дальше...)

TSLA +2,8% на отчете!

- 28 октября 2016, 14:34

- |

Отчет американской компании Tesla был опубликован в среду, 26 октября после закрытия рынка. За несколько дней до этого, мы задали форкастерам в нашем мобильном приложении следующий вопрос:

Tesla Motors, Inc. (TSLA) is scheduled to report its Q3 earnings on Wednesday, October 26 after the market close. Will Tesla stock open below $190 on Thursday, October 27?

Tesla Motors выпустит свой отчет за 3 квартал 26 октября после закрытия рынка. Упадут ли акции компании ниже $190 на открытии рынка 27 октября?

Пользователи Синдикатора предположили, что вероятность такого падения составляет 39%. Зная это, мы купили некоторое количество акций Tesla по $202.30 прямо перед закрытием рынка 26 октября.

Тесла показала рекордные продажи премиум-электромобилей и прибыль по итогам 3 квартала 2016 года, шокировав аналитиков Wall Street. Акции прыгнули на 5% на пост-маркете, а мы закрыли свою позицию частями – средняя цена составила $207.92.

( Читать дальше )

+1.2% на отчете JPM

- 20 октября 2016, 18:58

- |

Отчет компании JPMorgan Chase за третий квартал должен был быть опубликован до начала торгов в пятницу, 14 октября. За несколько дней до публикации отчета, мы задали два вопроса пользователям нашего мобильного приложения:

JPMorgan Chase & Co. (JPM) will report its Q3 earnings on Friday, October 14 before the market open. Wall Street is expecting earnings per share (EPS) of $1.39. Will JPMorgan report EPS above Wall Street Consensus?

JPMorgan Chase опубликует отчет за 3 квартал в пятницу, 14 октября перед открытием рынка. Уолл стрит ожидает показатель прибыли на акцию (EPS) в размере $1.39. Отчитается ли JPMorgan лучше консенсуса Уолл Стрит?

JPMorgan is one of the few big banks expected to report earnings on Friday, October 14 before the market open. Will JPMorgan stock (JPM) open above $68 on October 14 after the report will be released?

JPMorgan – один из нескольких крупных банков, которые должны были отчитаться в пятницу, 14 октября. Откроется ли акции JPMorgan выше 68 долларов 14 октября после публикации отчета?

( Читать дальше )

Официальное разъяснение насчет отчета срочного рынка о позициях.

- 15 сентября 2016, 16:18

- |

Введение

На просторах СмартЛаба за последний месяц появлялись сообщения о случаях изменения отчетов «задним» числом о балансе позиций трейдеров на срочном рынке. Этим анализом я занимаюсь примерно 3 года и надо признать, не ожидал такого подвоха и не знал об этом. Участники СмартЛаба сразу стали обвинять Биржу в фальсификации. Понимая немного механизмы внутренние, я примерно представил, почему так происходит, но решил уточнить официально у самой Биржи.Отсебятина

Прежде чем кого либо обвинять, я стараюсь разобраться в проблеме. Я решил сравнить свою базу отчетов за 5 лет с имеющимися на текущий день отчетами биржи. Действительно, выявились отклонения. Сразу же я обратил внимание, что дни отклонения примерно крутятся вокруг экспираций и за очень малым исключением вне этих дней. Сразу прикинув, что происходит, я углубился и увидел, что общий открытый интерес позиций за день не меняется, а меняется только баланс позиций между юридическими и физическими лицами. Это очень и очень интересный факт. Приоткрыло мне глаза на кое что в моем анализе.( Читать дальше )

Отчеты компаний

- 29 июля 2016, 09:35

- |

McDonald’s – возвращение на Олимп

- 03 февраля 2016, 13:07

- |

Credit Suisse, Argus, BTIG Research, Deutsche Bank, Robert W. Baird и Barclays Capital. Этот список составлен с крупнейших инвестиционных банков и хедж-фондов мира, которые обратили свой взор вновь на длинные позиции по американским акциям. Что их объединяет между собою и делает одними и теми же игроками на этом рынке? Это акции компании McDonald’s, которые неделю назад вновь вернули себе звание «лучшие с лучших». Кроме того, не стоит забывать, что это одни с самых надежных «голубых фишек» американского рынка и лидеры ресторанного сегмента во всем мире. Так что же делает их настолько вновь финансово привлекательными?Про это нам и стоит поговорить…

«Электрики» не держат рестораны

Особый интерес иногда стоит излучать не только акциям тех компаний, которые все время показывают положительную динамику, но и ценным бумагам тех компаний, которые ранее были такими же лидерами, потом вдруг затихали на несколько лет, и вновь давали про себя знать с лучшей стороны. Акции таких компаний, как правило, не настолько перекуплены, как ценные бумаги всего остального рынка. Кроме того, такие бумаги могут оказаться достаточно недооцененным диамантом на текущем фондовом рынке США.

( Читать дальше )

Осторожно! ВТБ24 брокер - кривые реестры сделок. Кто сталкивался и как решал?

- 23 декабря 2015, 20:24

- |

Отчеты РСБУ и МСФО

- 08 декабря 2015, 01:48

- |

Есть у меня один не решенный вопрос по отчетности компаний, который не повзоляет мне начать прорабатывать среднесрочную стратегию. Вопрос заключаяется в отчетах по формам РСБУ и МСФО. Кто работает с данными формами, подскажите, сильно ли они между собой отличаются?

Дело в том, что форма МСФО для нашего рынка не является обязательной и ее выпускют либо не все компании, либо раз в год. Форма РСБУ выходит раз в квартал, что позволяет держать руку на пульсе дел компании. Так вот взял я тут за 2014 год обе формы Аэрофлота. По РСБУ за 2014 год у Аэрофлота прибыль. По МСФО убыток. В чем разница?

Одной из причин может быть в том, что в РСБУ не входят отчеты по дочерним компаниям, которые могли принести убыток.

Так вот, можно ли доверять отчету РСБУ для планирования среднесрочных сделок? 1-2-3 месяца. Насколько релевантны в них данные по выручке и прибыли (+прогнозы) для принятия решения?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал