отчеты мсфо

Рост выручки Энел Россия обусловлен сильной конъюнктурой на рынке электроэнергии - Промсвязьбанк

- 17 марта 2022, 16:00

- |

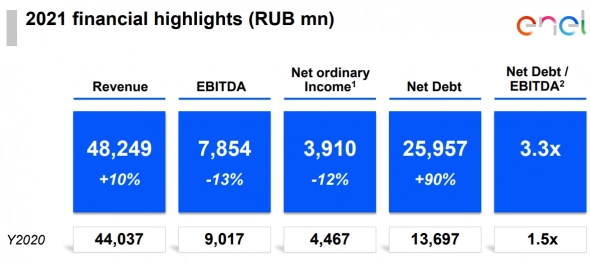

Чистая прибыль Энел Россия по МСФО в 2021 г. сократилась на 28,8% по сравнению с 2020 г., до 2,6 млрд руб., следует из отчета компании. EBITDA сократилась на 12,9%, до 7,9 млрд руб., сообщила компания. Выручка за 2021 г. составила 48,2 млрд руб. (+9,6%).

Компания продемонстрировала увеличение выручки, что было обусловлено сильной конъюнктурой на рынке электроэнергии, где наблюдался рост потребления и цен на фоне восстановления деловой активности в экономике, а также в связи с холодной погодой в начале 2021 года. Снижение EBITDA обусловлено сокращением выплат по программе ДПМ. Выручка от продажи мощности по сравнению с прошлым годом снизилась на 28,6% до 10,2 млрд руб. Чистая прибыль продемонстрировала более сильную отрицательную динамику относительно EBITDA, что обусловлено влиянием единовременных факторов, в частности, увеличение расходов на износ и амортизацию после начала коммерческой эксплуатации Азовской ВЭС по сравнению с прошлым годом, а также рост обесценения по проектам, находящимся в стадии строительства.

Компания не будет выплачивать дивиденды в 2022 году. Вследствие высокой неопределенности в экономике целевая цена по акциям Энел Россия находится на пересмотре.«Промсвязьбанк»

- комментировать

- Комментарии ( 0 )

Финансовые результаты Х5 Retail Group за 4 квартал на уровне ожиданий - Синара

- 17 марта 2022, 14:42

- |

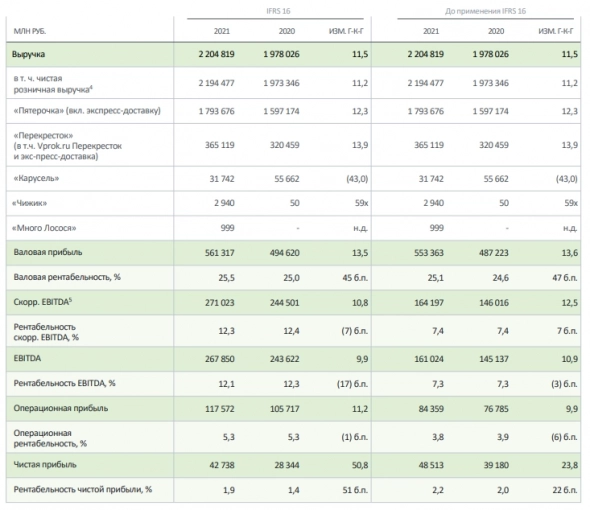

Как следует из опубликованной вчера (16 марта) финансовой отчетность X5 Retail Group за 4К21, чистая выручка от реализации выросла на 14,9% г/г и составила 607 млрд руб., что соответствует представленным ранее операционным результатам. Валовая прибыль увеличилась на 17% г/г (до 147 млрд руб.) при рентабельности по валовой прибыли на уровне 24,3%, что на 0,4 п. п. лучше показателя годичной давности. EBITDA в размере 40 млрд руб. (+23% г/г) предполагает рентабельность по EBITDA в 6,6% (+0,4 п. п.). Эти цифры вряд ли могли удивить участников рынка, поскольку компания уже давала ориентиры по EBITDA при публикации операционных результатов.

Общий долг на конец 2021 г. достигал 294 млрд руб. и на 70% был представлен долгосрочной задолженностью. При этом отношение чистого долга к EBITDA за последние 12 месяцев (по IAS 17) составило 1,7. По сообщению X5 Retail Group, наблюдательный совет рекомендовал не выплачивать дивиденды за 2021 г., принимая во внимание непростую ситуацию на рынке.

Финансовые показатели X5 Retail Group за 4К21 в целом соответствуют рыночным ожиданиям. Вместе с тем рекомендация относительно дивидендов стала сюрпризом со знаком минус, даже если такое решение представляется обоснованным в контексте сегодняшних обстоятельств и неопределенности. X5 Retail Group — ведущий игрок на российском рынке продуктовой розницы, и мы, учитывая масштабы деятельности, форматы и финансовую форму компании, считаем ее позиции достаточно прочными, чтобы противостоять актуальным рискам.Белов Константин

Синара ИБ

Результаты X5 Group оказались сильными на фоне благоприятной макроэкономической конъюнктуры - Атон

- 17 марта 2022, 13:25

- |

Выручка Группы в 4К21 выросла на 14.9% г/г до 607.5 млрд руб. Как компания уже сообщала в операционной отчетности, совокупные чистые продажи увеличились на 14.9% г/г до 605.4 млрд руб., LfL-продажи прибавили 9.0% (трафик +1.5%, корзина +7.3%), а торговые площади выросли на 7.3%. Скорректированный показатель EBITDA по стандартам IAS 17 подскочил на 26.7% г/г до 40.5 млрд руб. Рентабельность EBITDA составила 6.7% (+0.6 пп г/г), что в основном связано с ростом валовой рентабельности на 0.4 пп г/г до 24.3%. SG &A-расходы (за вычетом расходов на амортизацию, обесценение, LTI, выплат на основе акций и эффекта трансформации Карусели) оказались неизменными г/г в процентах от выручки на уровне 18.6%. Чистая прибыль взлетела на 244% г/г до 9.6 млрд руб., а рентабельность чистой прибыли составила 1.6% (+1 пп г/г) за счет снижения финансовых затрат и расходов на налог на прибыль. Совет директоров рекомендовал не выплачивать финальный дивиденд за 2021.

( Читать дальше )

X5 объявляет о неаудированных финансовых результатах за 4 кв и 12 месяцев 2021 года

- 16 марта 2022, 19:26

- |

- Рост выручки составил 14,9% год к году в 4 кв. 2021, до 607,5 млрд рублей за счет положительной динамики LFL-продаж, увеличения торговых площадей и роста цифрового бизнеса X5 на 92 9%. Выручка в 2021 году составила 2,2 трлн рублей, показав рост на 11,5%

- Чистая прибыль X5 в 2021 году – 42,7 млрд руб по МСФО (IFRS) 16 (рост на 50,8% год к году), до применения МСФО 16 – 48,5 млрд руб (+23,8% по сравнению с показателем годом ранее).

- Коэффициент чистый долг / EBITDA по МСФО 16 составил 3,16x (1,67x до применения МСФО 16) по состоянию на 31 декабря 2021 г. Долговые обязательства компании до применения МСФО 16 полностью номинированы в рублях.

Подробнее с результатами X5 за 2021 год вы можете ознакомиться на сайте компании в разделе «Инвесторам».

Учитывая текущие рыночные условия и необходимость направить все ресурсы на поддержку деятельности компании, Наблюдательный совет рекомендует X5 не выплачивать окончательные дивиденды за 2021 год. Данное решение обусловлено следующими соображениями: важнейшая роль X5 в предоставлении услуг розничной торговли продуктами питания в более чем 19 000 магазинов по всей России; поддержка покупателей на фоне инфляции, влияющей на их семейные бюджеты; необходимость поддерживать поставщиков в трудные времена, чтобы сохранить надежную цепочку поставок и обеспечить достаточное количество товаров на полках магазинов.

( Читать дальше )

Чистая прибыль X5 Group за 21 год по МСФО-16 увеличилась на 51% г/г и составила ₽42,7 млрд. Финальных дивидендов не будет

- 16 марта 2022, 19:14

- |

Дивиденды

Учитывая текущие сложные рыночные условия и необходимость направить все ресурсы на поддержку текущей деятельности X5, Наблюдательный совет рекомендует X5 не выплачивать окончательные дивиденды за 2021 год. Данное решение обусловлено следующими соображениями: важнейшая роль X5 в предоставлении услуг розничной торговли продуктами питания в более чем 19 000 магазинов по всей России; поддержка покупателей на фоне инфляции, влияющей на их семейные бюджеты; необходимость поддерживать поставщиков в трудные времена, чтобы сохранить надежную цепочку поставок и обеспечить достаточное количество товаров на полках магазинов. Наблюдательный совет считает, что для успешной реализации этих приоритетов потребуются финансовые ресурсы, и что все заинтересованные стороны компании в долгосрочной перспективе выиграют от того, что X5 укрепит свою репутацию надежного партнера как для покупателей, так и для поставщиков

X5_Q4_2021_Financial_Results_RUS.pdf

Энел

- 16 марта 2022, 16:44

- |

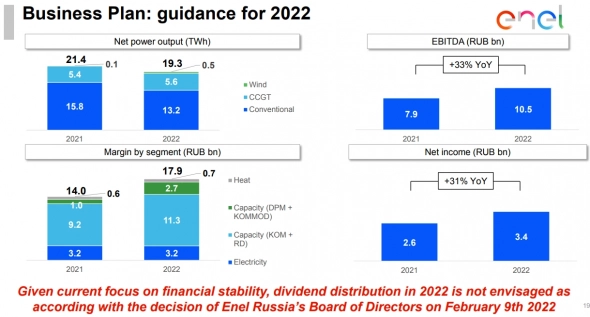

Впрочем, ожидалось: долг 3.3X EBITDA, плюс часть с проектным финансированием привязана к ставкам ОФЗ, еще и акционеры «плохие».

Продали угольную Рефтинскую (EBITDA был 17,5 млрд до продажи). Набрали долгов, теперь неизвестно будет или нет 12,4 млрд EBITDA в 2023 году, когда введут свои проекты на ВИЭ (в 2021 г. 7,9 млрд). Пустили деньги на ветер так сказать.

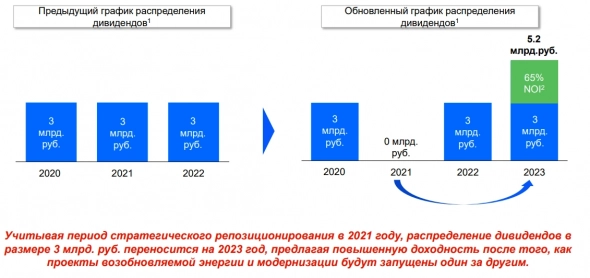

Башня обещаний из стратегии до 2023 года.

( Читать дальше )

Детский мир может столкнуться с отрицательной переоценкой кредиторской задолженности - Альфа-Банк

- 16 марта 2022, 16:39

- |

В результате 2021 EBITDA выросла на 16% г/г (при рентабельности на уровне 11,4%, которая не изменилась г/г), что почти соответствует нашему прогнозу. Компания не представила никакого решения по поводу финальных дивидендных выплат за 2021 г. или прогноза на 2022 г. Кроме того, компания не будет проводить телефонную конференцию. Вглядываясь в перспективу 2022 г., мы считаем, что компания может столкнуться с отрицательной переоценкой кредиторской задолженности, так как примерно 70% продуктового микса компании импортируется. Чистый долг/EBITDA остается на комфортном уровне 1,3x на конец 2021 г., что обеспечивает запас прочности. В то же время конкурентная среда на рынке может смягчиться как в офлайн, так и онлайн сегментах, как мы считаем.Кипнис Евгений

( Читать дальше )

Чистая прибыль Энел России по МСФО за 21 г снизилась на 28,8%, до ₽2,6 млрд, распределение дивидендов в 2022 году не предусмотрено

- 16 марта 2022, 16:07

- |

«Энел Россия»по итогам 2021 года получила 2,58 млрд рублей чистой прибыли по МСФО, что на 28,8% ниже показателя за 2020 год.

Выручка «Энел России» за отчетный период возросла на 9,6%, до 48,25 млрд рублей.

Совет директоров «Энел России» отменил строительство Родниковской ВЭС

Учитывая текущее внимание к финансовой стабильности,распределение дивидендов в 2022 году не предусмотрено в соответствии с решением Совета директоров Enel Russia от 9 февраля 2022 года

( Читать дальше )

Финансовые результаты Татнефти за 4 квартал умеренно негативны - Синара

- 16 марта 2022, 12:56

- |

Татнефть опубликовала вчера (15 марта) результаты за 4К21 по МСФО, которые оказались на 9% ниже прогноза рынка в части EBITDA и чистой прибыли. При этом выручка в отчетном квартале выросла на 9% к/к и составила 354 млрд руб., что в целом совпадает с нашими и консенсусными оценками. Положительной динамике выручки способствовало повышение цен на энергоносители (нефть Urals подорожала на 8% к/к) и увеличение на 56% к/к объема переработки на НПЗ ТАНЕКО, где в отчетном периоде в эксплуатацию введены новые установки.

Операционные расходы выросли на 12% к/к (до 55 млрд руб.), а коммерческие, общехозяйственные и административные — на 74% к/к (27 млрд руб.), оказав, таким образом, давление на показатель EBITDA. Татнефть показала в отчете EBITDA в размере 77 млрд руб., что на 4% выше показателя предыдущего квартала, но на 9% ниже консенсус-прогноза. По чистой прибыли (+4% к/к, 54 млрд руб.) результат также оказался ниже рыночных ожиданий на 9%. С отрицательным чистым долгом в размере 34 млрд руб., Татнефть находится в отличной финансовой форме.

( Читать дальше )

🔎ТРК Отчет МСФО

- 16 марта 2022, 09:16

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1738067

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал