отчеты МСФО

Highland Gold в 2021 году увеличила EBITDA на 50%

- 10 августа 2022, 17:38

- |

Группа Highland Gold Mining (HGM) в 2021 году увеличила EBITDA на 50%, до $426,4 млн, следует из отчета компании по МСФО, с которым ознакомился «Интерфакс».

Пропорционально выросли выручка и валовая прибыль, они составили $751 млн и $387,6 млн соответственно.

Общий долг Highland Gold, включая обязательства по лизингу, на конец 2021 года составил $1,58 млрд, за год он вырос почти в 5 раз.

Чистый долг вырос более чем в 6 раз, до $1,46 млрд, его отношение к EBITDA, по подсчетам, подскочило до 3,42x с 0,83x на конец 2020 года (ковенанты по обязательствам Highland Gold предполагают отношение чистого долга к EBITDA до 5,75x, говорится в отчете).

В 2021 году и с начала 2022 года Highland Gold заключила ряд хедж-контрактов. По подсчетам, на 2022 год законтрактовано 221,8 тыс. унций золота по цене свыше $1800 за унцию (для сравнения, вечерний бенчмарк цены золота во вторник составил около $1795 за унцию).

Highland Gold в 2021 году увеличила EBITDA на 50% (interfax.ru)

- комментировать

- Комментарии ( 0 )

Самый подробный комментарий к отчету Русагро за 2 квартал - хороший или плохой, есть ли у акций потенциал?

- 10 августа 2022, 10:13

- |

Компания отчиталась за 2 квартал. Я держу акции Русагро, поэтому пристально слежу за ней. В этом обзоре мы подробно разберем отчет, отделим все временные статьи от постоянных и подробно поговорим про факторы, которые оказали сильное влияние как на чистую прибыль, так и на свободный денежный поток компании.

Начнем наш анализ отчета с примитивных и очень упрощенных подсчетов — как текущие результаты соотносятся с ценой акции компании.

( Читать дальше )

Основным сдерживающим фактором для бумаг Русагро остаются ограничения по выплате дивидендов - Газпромбанк

- 09 августа 2022, 14:44

- |

Производственные и операционные затраты показали аналогичный рост, вследствие чего рентабельность по EBITDA выросла всего на 0,6 п.п. Из-за укрепления рубля компания зафиксировала убыток от курсовых разниц в размере 11,8 млрд руб., в результате чего Русагро показала чистый убыток в размере 1,8 млрд руб.

Основным сдерживающим фактором для инвестиционного кейса Русагро остаются сохраняющиеся ограничения по выплате дивидендов.Ибрагимов Марат

«Газпромбанк»

Компания Русагро любезно ответила на вопросы Mozgovik по отчету за 2 квартал

- 09 августа 2022, 13:09

- |

На вопросы Mozgovik Research любезно ответила Светлана Шакарян (Кузнецова), директор по связям с инвесторами и устойчивому развитию компании Русагро.

1. почему во 2-м квратале провал в продажах с/х?

Это всего лишь перераспределение продаж между кварталами. В одном квартале продаж больше, в другом меньше.

2. с чем связан рост запасов во 2 квартале?

В основном связано с ростом оборотного капитала из-за закупки семечки подсолнечника и другого сырья.

3. откуда резкий рост прочих операционных расходов во 2 квартале (+2,9 млрд руб)?

Это переоценка валютной части дебиторской задолженности.

4. В результатах 2 квартала по свинине уже есть доля ДВ, или еще нет?

Доля продаж от ДВ пока маленькая, цифру не раскрывают. Выход на полную мощность в середине 2023 года (75 тыс т).

( Читать дальше )

Стоит ли покупать акции Русагро? Отчет за 1П 2022г. Дивиденды и перспективы.

- 09 августа 2022, 13:05

- |

08.08.22 вышел отчёт за первое полугодие 2022 г. компании Русагро.

Детальный разбор «по полочкам» читайте на яндекс-дзене.А здесь привожу основные данные:

( Читать дальше )

Вопросы к компании Русагро после отчета за 2 квартал

- 09 августа 2022, 12:23

- |

2. откуда резкий рост прочих операционных расходов во 2 квартале?

3. ДВ уже достроили? Когда упадет сapex'a по ДВ?

4. В результатах 2 квартала по свинине уже есть доля ДВ, или еще нет?

5. Почему во 2 квартале резко выросла дебиторка? (забугорные платежи с задержкой?)

6. Какая сумма средств заблокирована на счетах в европейских банках?

7. Экспортные платежи приходят на RosAgro Plc?

8. Все ли сейчас в порядке с получением средств за экспорт и перечислением их в Россию?

Отчетность Русагро за 2 квартал умеренно негативная - Промсвязьбанк

- 09 августа 2022, 11:32

- |

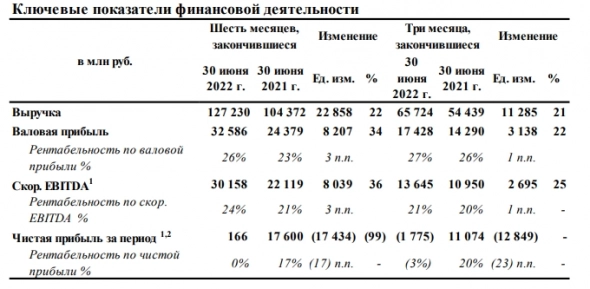

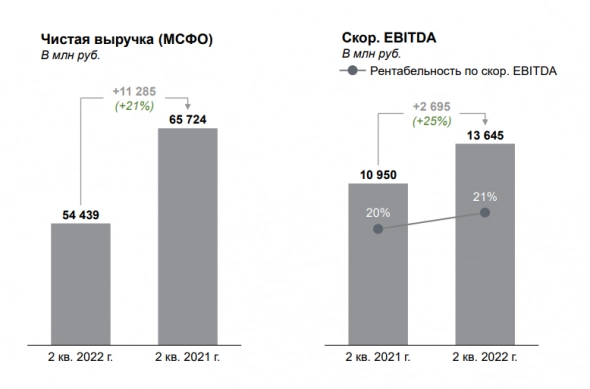

Выручка Компании за второй квартал составила 65,7 млрд руб., увеличившись на 21% г/г. Скорректированная EBITDA подросла на 25%, до 13,6 млрд руб. Рентабельность по данному показателю выросла на 1 п.п. до 21%. Чистая прибыль по итогам второго квартала стала отрицательной. Показатель составил 1,8 млрд руб.

По итогам квартал увеличение объёмов продажи сахара и продукции свиноводства смогли компенсировать просадку по пшенице и кукурузе в части выручки. При этом денежный поток от операционной деятельности упал на 66%, до 4,4 млрд рублей, что в большой степени связано с изменением оборотного капитала. Чистая прибыль стал отрицательной из-за курсовой разницы.

Мы не ожидаем, что рубль до конца года сильно ослабеет, поэтому не ожидаем обратного эффекта – положительной курсовой переоценки, которая бы позволила восстановить чистую прибыль Русагро. Оцениваем предоставленную отчётность умеренно негативно. Исходя из наших ожиданий того, что отрасль животноводства в России в текущем году нарастит объёмы производства мяса, а урожай зерновых может стать рекордным, что снизит цены на реализуемы товары, считаем, что инвесторам следует быть осторожными с расписками Компании.Промсвязьбанк

🌾 Русагро (AGRO) - обзор отчета за 2кв2022

- 09 августа 2022, 09:53

- |

▫️ Валовая прибыль: 17,4 млрд р (+22% г/г)

▫️ Скор. EBITDA: 13,6 млрд р (+25% г/г)

▫️ Чистый убыток: 1,8 млрд р (убыток произошел из-за переоценок биологических активов)

▫️ Скор. Чистая прибыль:10 млрд р (-9% г/г)

👉 Все обзоры: t.me/taurenin/651

✅ С точки зрения бизнеса все ожидаемо хорошо. Учитывая текущую капитализацию чуть более 100 млрд рублей, для защитного сектора компания стоит вообще копейки (особенно при таких финансовых результатах). Однако, всё портят риски иностранной юрисдикции, они высокие и мы их уже не раз обсуждали.

✅«Компания прорабатывает возможные варианты, связанные с потенциальной редомициляцией..., но нет ни одного решения совета директоров по этому поводу» финансовый директор компании Александр Тарасов. Лично в моем понимании,

( Читать дальше )

Проблемы и риски Русагро

- 09 августа 2022, 09:22

- |

Компания Русагро опубликовала результаты 2-ого квартала, а также провела конференц-звонок, в рамках которого финансовый директор рассказал некоторые детали операционной деятельности.

На первый взгляд все прекрасно.

Выручка растет высокими темпами, а рентабельность EBITDA находится на пятилетнем максимуме.

( Читать дальше )

EOG Resources опубликовала негативные финрезультаты за 2 квартал - Синара

- 08 августа 2022, 17:52

- |

EOG Resources в пятницу опубликовала финансовые результаты за 2К22, которые мы считаем негативными для динамики акций в ближайшей перспективе. Скорректированная чистая прибыль на акцию в $2,74 оказалась на 8% ниже оценки рынка. Финансовый результат по деривативным контрактам, который включается в состав выручки, составил $1,4 млрд убытка против убытка в $2,8 млрд кварталом ранее. В отчетном периоде EOG направила на расчеты по деривативным контрактам $2,1 млрд (против $0,2 млрд в 1К21), из-за чего свободный денежный поток в $0,7 млрд практически не изменился в квартальном сопоставлении.

Мы негативно оцениваем вышедшую отчетность EOG Resources ввиду значительного платежа по деривативным контрактам. Фактически компания не получила выгоды от отличных цен на энергоресурсы в 2К22. Прогноз компании по капзатратам ($4,5 млрд) и FCF ($7,7 млрд) на 2022 г. оставлен без изменения. На 2022–2023 гг. EOG Resources прогнозирует ежегодный прирост добычи на 4%, мы предполагали в своей модели 5% в год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал