отчеты МСФО

ВУШ Холдинг - интересная идея роста на российском рынке - Промсвязьбанк

- 28 августа 2023, 20:23

- |

Ключевые показатели:

• Выручка: 4,4 млрд руб., +39% г/г

• Выручка кикшеринга: 4,4 млрд руб., +62% г/г

• EBITDA кикшеринга: 2,0 млрд руб., +45% г/г

• Рентабельность по EBITDA кикшеринга: 46%, -5 п.п.

• Чистая прибыль: 1,3 млрд руб., +228% г/г

• Рентабельность по чистой прибыли: 28%, +16 п.п.

• Чистый долг: 4,6 млрд руб., +39%

• Чистый долг/EBITDA: 1,2 (в 1П2022 – 1,3)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ТМК продолжит выплачивать щедрые дивиденды, что может привести к положительной переоценке бумаг - Синара

- 28 августа 2023, 19:37

- |

Совет директоров уже рекомендовал выплатить дивиденды за 1П23 в размере 13,45 руб. на акцию (дивидендная доходность — 4%), что соответствует коэффициенту выплаты в 50% от чистой прибыли по МСФО (датой отсечки предложено 5 сентября). Высокие финансовые результаты ТМК должны способствовать не только дальнейшей выплате дивидендов, но и росту стоимости акций ТМК, которые торгуются с мультипликатором P/E 2023П на уровне 4,5.

На наш взгляд, компания продолжит выплачивать щедрые дивиденды в объеме 50%, как минимум, от чистой прибыли, что может привести к положительной переоценке бумаг.Смолин Дмитрий

( Читать дальше )

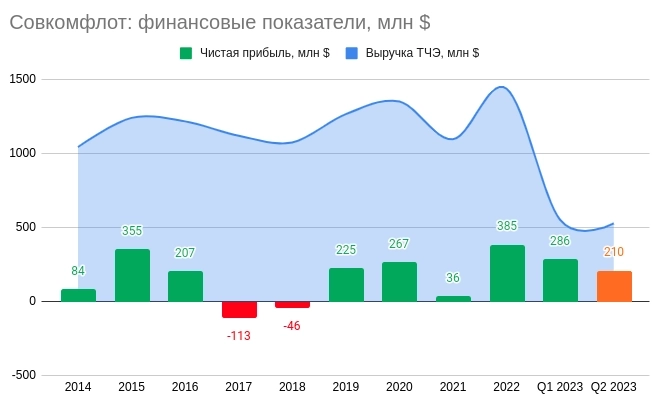

Выручка и EBITDA Совкомфлота превысили ожидания - Синара

- 28 августа 2023, 19:15

- |

Результаты по выручке и EBITDA превзошли наши прогнозы на 5%, но чистая прибыль оказалась ниже на 16% из-за отрицательной валютной переоценки. Скорректированная чистая прибыль по итогам 1П23 составила 42,7 млрд руб. Компания выплачивает дивиденды из расчета 50% от скорректированной чистой прибыли и только по итогам года. Расчетные дивиденды за 1П23 — 9 руб. на акцию, дивидендная доходность — 8%.Тайц Матвей

ИБ «Синара»

Из-за увеличения предложения танкерного флота и высокой базы сравнения ставки фрахта по перевозке нефтяных грузов снизились в 2К23 относительно предыдущего квартала. Снижение остановилось только в августе, потому в отчетности за 3К23 можем увидеть дальнейшее ухудшение результатов.

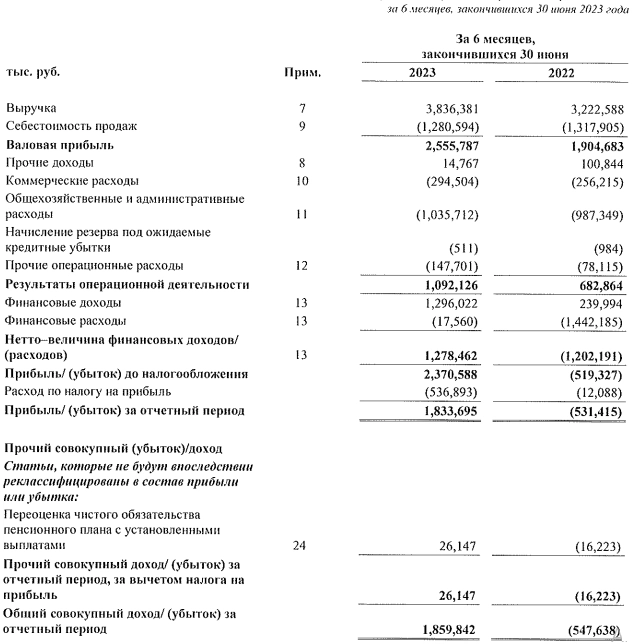

ЦМТ МСФО 1п2023г: выручка 3,83 млрд руб (+19,05% г/г), чистая прибыль 1,83 млрд руб против убытка 531,4 млн руб годом ранее

- 28 августа 2023, 18:31

- |

www.e-disclosure.ru/portal/files.aspx?id=9304&type=4&attempt=2

corp.wtcmoscow.ru/about/sharers/disclosure/financial/?ysclid=llv11g075l193951151#МСФО

Полюс: Прогноз результатов (1П23 МСФО)

- 28 августа 2023, 18:19

- |

Завтра, 29 августа, Полюс выпустит финансовую отчётность по МСФО за 1-е полугодие 2023 г. Возможно компания раскроет изменение долей мажоритарных акционеров по результатам выкупа акций.

По нашим прогнозам, выручка компании вырастет на 30% г/г, до 2,4 млрд долл. В основном рост выручки будет обеспечен увеличением объема продаж на 25% г/г, до 1,3 млн унций, при этом 100 тысяч из них были законтрактованы еще в прошлом году, но денежные поступления будут отражены в 1-м полугодии 2023 г. Также, по нашим оценкам, цена реализации золота вырастет на 2,2% г/г, до 1 865 долл. за унцию.

EBITDA вырастет на 35% г/г, до 1,6 млрд долл., а рентабельность достигнет 69%. Основной причиной роста рентабельности является снижение долларовых издержек, что обеспечивается девальвацией рубля. По нашим оценкам, доля рублевых издержек составляет около 70% и при обесценение рубля на 25% в течение первого полугодия это позволит снизить операционные затраты на 17% г/г.

Свободный денежный поток вырастет в 3,5 раза г/г, до 535 млн долл. Рост обеспечивается повышенными поступлениями от операционной деятельности, при почти неизменных капитальных затратах, по сравнению с прошлым годом.

( Читать дальше )

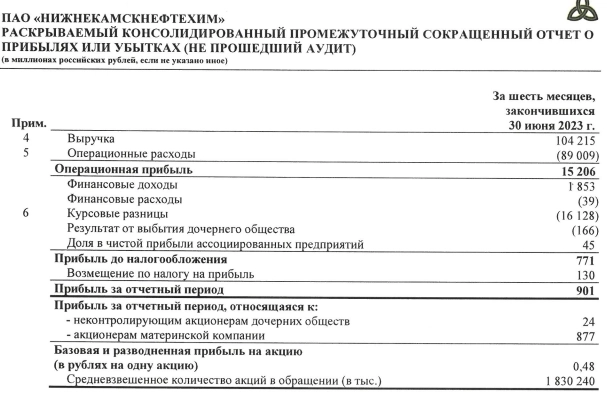

НКНХ МСФО 1п2023г: выручка 104,2 млрд руб, чистая прибыль 901 млн руб, данных за 2022-й год нет, в 2021г выручка 121,5 млрд руб, чистая прибыль 27,63 млрд руб

- 28 августа 2023, 18:00

- |

( Читать дальше )

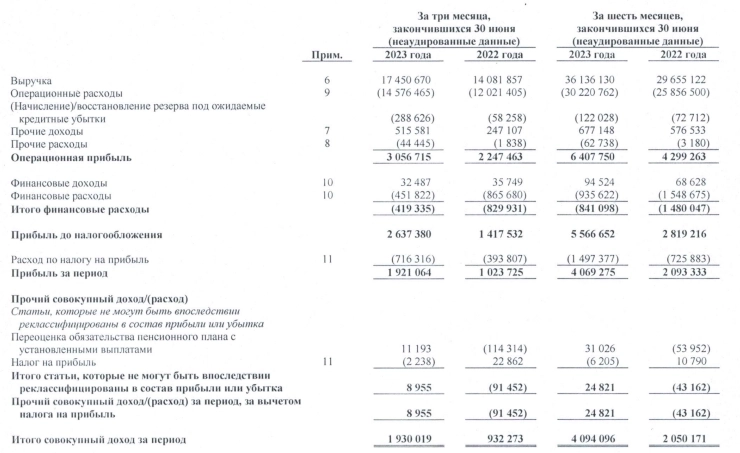

Россети Кубань МСФО 1п2023г: выручка 36,13 млрд руб (+21,85% г/г), чистая прибыль 4 млрд руб (рост в 1,94 раза)

- 28 августа 2023, 17:55

- |

2кв2023г: выручка 17,45 млрд руб (+23,92% г/г), чистая прибыль 1,92 млрд руб (рост 1,87 раза)

www.e-disclosure.ru/portal/files.aspx?id=2827&type=4

rosseti-kuban.ru/aktsioneram-i-investoram/raskrytie-informatsii/finansovaya-informatsiya-i-otchetnost/otchetnost-rsbu/?ysclid=lluzwbf0s9268072613

ТМК отчитался за I полугодие: выручка падает, прибыль растет

- 28 августа 2023, 17:30

- |

Компания опубликовала отчетность по МСФО за первые 6 месяцев 2023 г. Финансовые результаты компании оказались очень сильными.

Ключевые показатели:

• Выручка: 278,9 млрд руб., -7,3% г/г.

• Скорректированная EBITDA: 79,2 млрд руб., +50,4% г/г.

• Чистая прибыль: 28,3 млрд руб., +38,7% г/г.

• Объём реализации трубной продукции: 2,1 млн т, -12% г/г.

• Отношение чистого долга/EBITDA: 1,6 против 2,6 в 2022 г.

• Чистый долг: 255 млрд руб., -4,9% г/г.

В 2022 г. ТМК получил рекордный результат, поэтому текущее снижение выручки непоказательно. Увеличение EBITDA стало следствием снижения расходов. Маржинальность по EBITDA составила 28,4% – абсолютный рекорд в истории компании. Долговая нагрузка остается на комфортном уровне, хотя чистый долг немного вырос год к году.

💡Ожидаем, что ТМК продолжит платить дивиденды, так как каких-либо ограничивающих факторов сейчас нет. Долговая нагрузка значительно ниже того порога, который прописан в дивидендной политике, плюс у компании стабильный денежный поток, который должен быть направлен на выплаты акционерам. Поэтому бумаги ТМК могут быть интересны инвесторам, и их можно рассмотреть для покупки на среднесрочную перспективу. #TRMK

( Читать дальше )

Совкомфлот: очередной рекордный квартал или ставки на фрахт не хотят падать?

- 28 августа 2023, 17:23

- |

Совкомфлот впервые выпустил полноценный отчет по МСФО после затишья (раньше радовал только пресс релизами)

Акции тем временем взмывают в небеса, я естественно не додержал до текущих цен, хотя публиковал идею, когда они стоили по 30-35 рублей:

Совкомфлот — пора ли покупать нефтетанкеры с газовозами?

Вернемся к отчетности.

Квартальная прибыль опять сопоставима с годовыми результатами!

Правда платят дивиденды от скорректированной прибыли — поэтому «скорректируем» ее на неденежные статьи (переоценка валюты), в тч валютного долга

Много есть компаний, где квартальные результаты можно смело сравнивать с годовыми?

( Читать дальше )

Наука-Связь - Прибыль мсфо 6 мес 2023г: 20,53 млн руб

- 28 августа 2023, 17:08

- |

4 701 562 + 11 000 000 (27.02.2023, по 155 руб/акц.) = 15 701 562 обыкновенных акций

www.e-disclosure.ru/portal/event.aspx?EventId=y2cH0Djb90qz22dMSuF7Vg-B-B

www.e-disclosure.ru/portal/files.aspx?id=20639&type=1

Капитализация на 28.08.2023г: 9,641 млрд руб = Р/Е 710,4 (мсфо 2022)

Общий долг на 31.12.2020г: 594 тыс руб/ мсфо 604,32 млн руб

Общий долг на 31.12.2021г: 7,54 млн руб/ мсфо 1,105 млрд руб

Общий долг на 31.12.2022г: 890,74 млн руб/ мсфо 2,747 млрд руб

Общий долг на 30.06.2022г: 10,76 млн руб/ мсфо 2,853 млрд руб

Выручка 2019г: 2,50 млн руб/ мсфо 1,055 млрд руб

Выручка 6 мес 2020г: 1,13 млн руб/ мсфо 534,63 млн руб

Выручка 2020г: 4,55 млн руб/ мсфо 1,141 млрд руб

Выручка 6 мес 2021г: 4,36 млн руб/ мсфо 658,52 млн руб

Выручка 2021г: 28,53 млн руб/ мсфо 1,498 млрд руб

Выручка 6 мес 2022г: 28,14 млн руб/ мсфо 707,44 млн руб

Выручка 2022г: 61,58 млн руб/ мсфо 1,583 млрд руб

Выручка 6 мес 2023г: 30,99 млн руб/ мсфо 1,704 млрд руб

Прибыль 6 мес 2019г: 4 тыс руб/ Прибыль мсфо 1,52 млн руб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал