отчеты МСФО

Deere (сельхоз.машиностроение) — Прибыль 9 мес 2023 ф/г, зав. 30.07.2023г: $7,797 млрд (+60% г/г). Дивы кв. $1,25. Отсечка 29 сентября 2023г

- 25 августа 2023, 20:36

- |

At April 30, 2023: 293,192,141 shares of common stock, $1 par value, of the registrant were outstanding.

www.sec.gov/ix?doc=/Archives/edgar/data/315189/000155837023010713/de-20230430x10q.htm

Капитализация на 25.08.2023г: $113,719 млрд

Общий долг FY – 01.11.2020г: $62,147 млрд

Общий долг FY – 31.10.2021г: $65,680 млрд

Общий долг FY – 30.10.2022г: $69,673 млрд

Общий долг 6 мес – 30.04.2023г: $75,846 млрд

Общий долг 9 мес – 30.07.2023г: $80,245 млрд

Выручка FY- 03.11.2019г: $39,258 млрд

Выручка 9 мес – 02.08.2020г: $25,809 млрд

Выручка FY- 01.11.2020г: $35,540 млрд

Выручка 9 мес – 01.08.2021г: $32,697 млрд

Выручка FY- 31.10.2021г: $44,024 млрд

Выручка 9 мес – 31.07.2022г: $37,041 млрд

Выручка FY- 30.10.2022г: $52,557 млрд

Выручка 1 кв – 29.01.2023г: $12,652 млрд

Выручка 6 мес – 30.04.2023г: $30,038 млрд

Выручка 9 мес – 30.07.2023г: $45,839 млрд

Прибыль 9 мес – 28.07.2019г: $2,532 млрд

Прибыль FY – 03.11.2019г: $3,253 млрд

( Читать дальше )

- комментировать

- Комментарии ( 1 )

📉Отчет Русснефти по МСФО за 1п2023г расстроил инвесторов: котировки упали на 3% со 190 до 184 руб за акцию

- 25 августа 2023, 18:01

- |

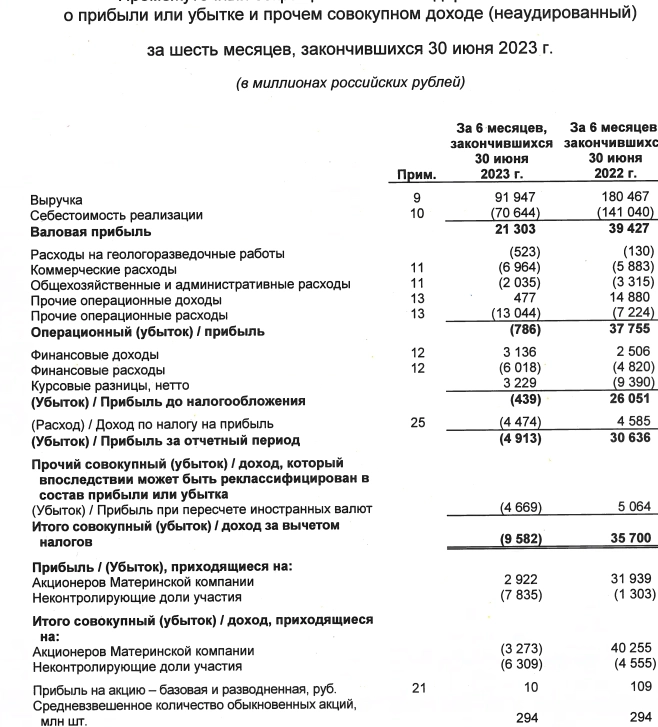

Русснефть МСФО 1п2023г: выручка 91,94 млрд руб (снижение в 2 раза г/г), прибыль 2,92 млрд руб (сократилась в 11 раз г/г)

- 25 августа 2023, 17:53

- |

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1808583

russneft.ru/upload/iblock/c37/pqdcy9xkjw76hsl83cfs5kfwpa60domo.pdf

🚢 Взгляд на компанию: На следующей неделе «Совкомфлот» отчитается за 2кв и 1п23 года. Что ждать инвесторам?

- 25 августа 2023, 16:42

- |

🧐 Последний раз «Совкомфлот» публиковал отчетность по МСФО по итогам 2021 (почти два года назад). После этого компания раскрывала лишь ключевые показатели деятельности за 9м22, 2022 и 1кв23.

🏆 Мы ожидаем от компании сильные финансовые результаты за 2кв23 с небольшим снижением кв/кв на фоне падения мировых спотовых ставок фрахта (-24% кв/кв) с рекордных уровней конца 2022 г.

❗️Тем не менее мы считаем, что на рынке перевозок сохраняется дефицит флота, что позволяет отечественным перевозчикам заключать контракты с премией к мировым бенчмаркам.

💸 По нашим оценкам, за 1п23 компания может заработать практически годовую EBITDA 2019-2020 гг. Ослабление рубля и сильные результаты могут транслироваться в высокую дивидендную доходность, которая может составить 15% за 2023 г. — при 50% выплате от чистой прибыли.

💡Сохраняем позитивный взгляд на «Совкомфлот»: EV/EBITDA 2023 = 1.9x, что в два раза ниже, чем у международных компаний-аналогов и в три раза ниже уровня IPO.

( Читать дальше )

На данный момент бумаги М.Видео-Эльдорадо торгуются на справедливом уровне - Промсвязьбанк

- 25 августа 2023, 15:59

- |

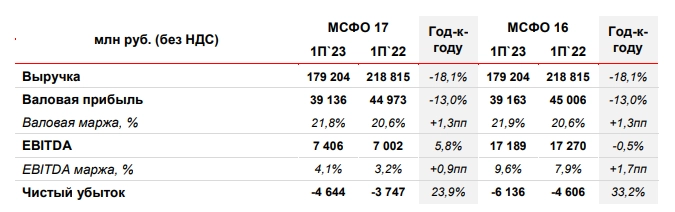

Компания опубликовала отчет по МСФО за I полугодие 2023 г. Ключевые показатели:

• Выручка компании: -18% г/г, до 179,2 млрд руб.

( Читать дальше )

Газпром нефть может существенно нарастить дивидендную базу за 9 месяцев - Альфа-Банк

- 25 августа 2023, 15:42

- |

Так, компания отчиталась о выручке за 1П23 в размере 1,6 трлн руб., которая сократилась на 14,6% г/г, но на 10,6% опередила консенсус-прогноз в размере 1,5 трлн руб., подготовленный информационным агентством «Интерфакс», на фоне роста реализации жидких углеводородов. Мы также отмечаем, что компании удалось существенно увеличить генерацию выручки во 2К23, которая продемонстрировала сдержанную динамику относительно показателей 2К22 (снижение на 1,7% г/г). При этом сокращение операционных расходов в 1П23 значительно отставало от динамики выручки, снизившись всего на 5,6% г/г до 1,2 трлн руб.

( Читать дальше )

М.видео хватает денег на дорогих аудиторов

- 25 августа 2023, 15:33

- |

М.Видео опубликовала финансовые результаты за 1-ое полугодие. Возможно вдохновившись примером онлайн-конкурента М.видео продолжает штамповать убытки.

В 1-ом полугодии мы видим снижение выручки, небольшой рост EBITDA (в нее веры нет, про капитализацию НМА писал здесь), рост рентабельности по EBITDА с одновременным ростом убытка.

Отмечаем также, что компания сделала и пресс-релиз, и презентацию. Да и отчет аудировал ДРТ (Делойт). То есть деньги на роскошную публичную жизнь пока есть.

Пошел третий убыточный год (в 2021 году он появился, когда пересчитали результаты в 2022 году).

( Читать дальше )

🔎КСК, Костромская сбытовая компания Отчет МСФО

- 25 августа 2023, 15:24

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1808547

( Читать дальше )

Группа М.Видео – Эльдорадо отчиталась за I полугодие: EBITDA выросла, но и долг тоже

- 25 августа 2023, 14:26

- |

Компания опубликовала отчет по МСФО за I полугодие 2023 г.

Ключевые показатели:

• Выручка компании: -18% г/г, до 179,2 млрд руб.

• Чистый убыток: +24% г/г, -4,6 млрд руб.

• Общие продажи (GMV): -16,5% г/г, до 219 млрд руб. (-16,5% г/г).

• Онлайн-продажи выросли до 71% GMV. Половина онлайн-заказов совершается через мобильное приложение.

• EBITDA: +5,8% г/г, до 7,4 млрд руб.

• Маржинальность по EBITDA: +0,9 п.п., до 4,1%.

• Чистый долг/EBITDA LTM: 5,6 против 4,6 за I полугодие 2022 г.

В целом компания показала неплохие результаты. Сокращение выручки и общих продаж год к году связано с аномально высоким спросом в I квартале прошлого года.

☝️ Из позитивного то, что компания работает над эффективностью своей бизнес-модели, благодаря чему маржинальность бизнеса постепенно растёт. Менеджмент М.Видео ожидает, что в обозримом будущем маржинальность по EBITDA окончательно вернётся в диапазон 4–5%. Вероятно, компания планирует достичь этого с помощью открытия компактных магазинов, в которых будет представлен полноценный ассортимент товаров.

( Читать дальше )

🔎НКХП Отчет МСФО

- 25 августа 2023, 14:11

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1808536

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал