оптимизация

🐳 Один из 3 китов в достижении FIRE | Или как я оптимизировал личные финансы на 83 000₽

- 10 января 2023, 11:41

- |

Всем огненный привет! Сегодня хочу поговорить об одной из главных составляющих успеха в достижении финансовой независимости – оптимизации личных финансов.

Именно благодаря этому инструменту за 2022 год удалось заработать/сэкономить 83 293,95₽.

Но, обо всем по порядку.

По-моему, скромному мнению, существуют «Три Кита», позволяющие максимально быстро приблизить нас к заветной цели – FIRE.

Вот эти главные основы:

1. Увеличение доходов;

2. Разумное потребление;

3. Оптимизация личных финансов.

( Читать дальше )

Нельзя продать-откупить в один день для оптимизации ндфл.

- 27 декабря 2022, 10:26

- |

Читаем внимательно вот этот пост.

https://smart-lab.ru/blog/610856.php

Совет всем — нельзя закрывать и затем откупать в один день! Идеально вообще закрыть 27 декабря, чтобы сделки закрытия по Т+2 учлись этим годом, а откупить 29 декабря — чтобы поставка по Т+2 была следующим годом.

Кому лень тыкать в ссылку:

В суде Челябинской области рассматривался случай, когда инвестор, как физическое лицо, перед тем, как подать декларацию 3-НДФЛ, продал пакет облигаций, чтобы показать расходы, а затем выкупил их обратно. Это сильно снизило базу по налогу и инспектора вменили необоснованную налоговую выгоду, как раз соответственно п. 2 статьи 54.1. Сделки объявили мнимыми, доначислили налоги, как если бы той самой убыточной сделки не было.

www.klerk.ru/blogs/budni-buhgaltera/497315/

Добавлю — случаи редки, автоматизированно налоговая пока эту ситуации не вылавливает. Если Вы закроете-откроете в один день, то пока высока вероятность, что последствий не будет. И, если в течение трех лет эту ситуацию налоговая не найдет и не пересчитает — хорошо. Но я лично не хочу рисковать и не делаю такую оптимизацию ндфл в один день.

( Читать дальше )

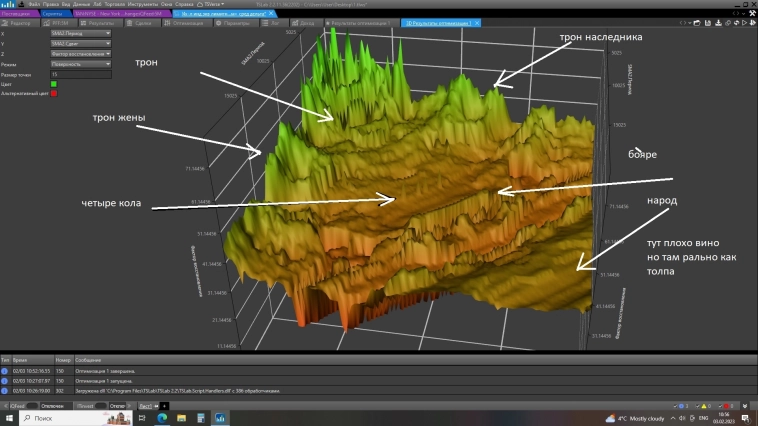

TesterDashboard - эффективное привлечение эволюционной интеллектуальной машины к поиску закономерностей.

- 14 октября 2021, 02:30

- |

Идея не нова, вопрос был только в реализации.

Платформа MetaTrader 5 обладает возможностями автоматизации Тестера. Расчет огромного количества данных на истории реальных тиков — обыденность.

Проверка адаптивности ТС — аналогично.

Обработка расчетов.

Однако, при большом количестве уже проведенных вычислений требуется разобрать эту кучу данных и найти в ней что-то, действительно, интересное.

Это можно делать двумя способами:

- Создать автоматический критерий, который отфильтрует что-то стОящее от вычислительной шелухи.

- Перебрать руками каждый кусочек цифровой кучи, доверяя фильтрацию мощной интеллектуальной машине — головному мозгу человека.

В первом случае получается быстро, но можно легко что-то упустить, действительно, важное.

Во втором случае все гораздо тщательнее, но очень много времени на это уходит. Элементарно утомить природную машину настолько, что больше никогда не захочется к этому возвращаться.

( Читать дальше )

Как выйти на пассивный доход, не питаясь одним Дошираком?

- 29 июня 2021, 09:22

- |

Метод Толгского: Разумный подход в инвестициях и финансовом планировании

Как инвестиции могут увеличить ваш капитал в 3 раза? Сколько человек может заработать за всю свою жизнь? Как выйти на пассивный доход, не питаясь одним Дошираком?Владимир Толгский поделился своим опытом и знаниями по этим вопросам в выступлении на форуме ProДеньги 2021. Владимир является экспертом в сфере финансового планирования и независимым финансовым советником компании ProСоветник.

Оптимизация в Wealth-lab

- 13 августа 2020, 11:42

- |

В ходе подбора параметров торговой системы в Wealth-lab столкнулся с очень долгой оптимизацией оных. Особенно если параметров больше десятка, там просто уже какие-то нереальные цифры времени расчета… недели, месяцы, годы...

Так же заметил что нагрузка на процессор в ходе оптимизации не превышает 10-15%, из чего делаю вывод что или используются не все возможные ресурсы процессора, или не используется многопоточность. В общем какая то не оптимальная оптимизация получается.

В связи с чем у меня возникло несколько вопросов. Есть ли в природе модули оптимизации для Wealth-lab использующие процессор на всю катушку?

Или может быть есть модули использующие не CPU а GPU для более быстрой оптимизации? Ведь не случайно крипту майнят именно видеокартами.

В общем если есть у кого-то что-то полезное по данному вопросу, прошу поделиться ценной информацией или даже готовым модулем для Wealth-lab.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал