операционные результаты

📈 Выручка Группы МГКЛ за 11 месяцев — 27 млрд рублей (x3,6 к АППГ)

- 05 декабря 2025, 09:00

- |

К концу 2025 года подходим с рекордными прогнозными показателями:

✅ Прогноз по выручке — 27 млрд рублей, что в 3,6 раза выше, чем за аналогичный период прошлого года, и втрое больше выручки за весь 2024 год.

💰 Ключевые операционные показатели стабильно растут:

▶️ Клиентская база увеличилась на 13% до 234 тыс. человек.

▶️ Совокупный портфель (залоговые займы и товары в ресейле) вырос на 10%, до 1,7 млрд рублей.

▶️ Доля товаров, хранящихся более 90 дней, за 11 месяцев составила 11%.

💬 Алексей Лазутин, генеральный директор ПАО «МГКЛ»:

«На одной из последних инвестиционных конференций мне задали вопрос: означает ли значительный рост выручки в этом году, что в последующие годы бизнес МГКЛ столкнется с замедлением темпов роста из-за превышения текущих показателей над планами будущих периодов? Ответ — нет. Наша стратегия развития была сформирована и утверждена в условиях турбулентности и сложной экономической ситуации, поэтому заложенные в ней цели остаются достаточно консервативными. Мы превосходим эти цели и показываем текущую динамику операционных показателей благодаря постоянному тестированию различных гипотез в сегментах ломбардного рынка и ресейла и внедрению на основании этого тестирования эффективных услуг и продуктов, что позволяет системно расширять клиентскую базу».

( Читать дальше )

- комментировать

- 16.1К

- Комментарии ( 2 )

МОЭСК. Отчет МСФО. Какие дивиденды компания закладывает до 2030г.?

- 04 декабря 2025, 17:38

- |

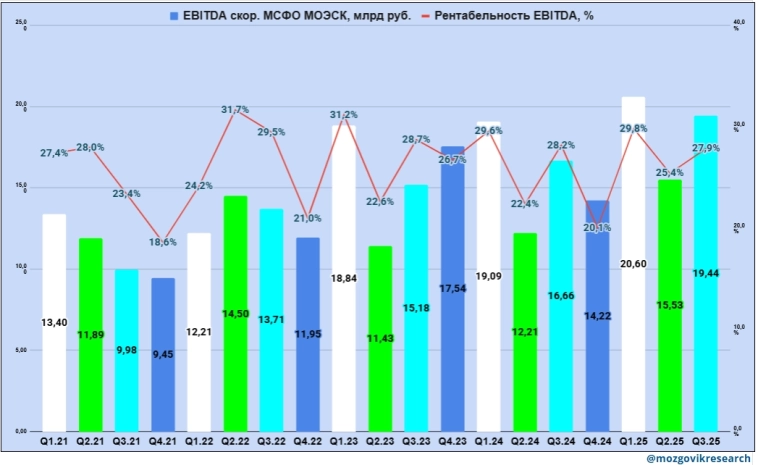

Компания Россети Московский Регион (МОЭСК) опубликовала финансовый отчет за Q3 2025г. по МСФО:

Я совсем коротко на нем остановлюсь, потому что отчет МСФО и РСБУ у МОЭСК очень похожи, а так как я отчет РСБУ подробно разобрал здесь, то остановлюсь на моментах, которые мне показались любопытными и важными на мой взгляд:

Красным цветом я выделил те показатели, которые входят в мой расчет скорректированной EBITDA — это операционная прибыль+амортизация+оценочные обязательства+убыток (восстановление) от обесценения основных средств (обычно в 4 квартале он появляется)+начисление (восстановление) резерва под ожидаемые кредитные убытки-прочие доходы+прочие расходы.

Грубо говоря, скорректированная EBITDA — это операционный денежный поток, который зарабатывает компания и вот как он менялся:

Эффективность компании выросла, рентабельность EBITDA снизала немного относительно аналогичного периода прошлого года -0,3 п.п. и уменьшилась с 28,2% до 27,9% г/г (за 9 мес. увеличилась с 26,9% до 27,8%), а сама EBITDA выросла на +16,7% до 19,44 млрд руб. — хороший результат, спасибо росту тарифов (растут выше инфляции).

Только капитальные расходы тоже растут в Q3 +31,4% до 24,84 млрд руб., а за 9 месяцев +46,1% до 77,75 млрд руб.

И чистый долг за год +54,1% до 70,6 млрд руб.

Но давайте все это объединим в одну табличку и посмотрим:

( Читать дальше )

Сценарий по акциям Газпрома до весны 2026 г.: возвращение к уровням выше 170 при позитивной геополитике и опережающий рост на фоне существенного снижения ставок - Совкомбанк Инвестиции

- 03 декабря 2025, 10:02

- |

Компания демонстрирует устойчивые операционные и финансовые результаты, однако высокая процентная ставка остаётся ключевым сдерживающим фактором для формирования положительного свободного денежного потока.

Сценарий до весны 2026 года: возвращение к уровням выше 170 при позитивной геополитике и опережающий рост на фоне существенного снижения ставок.

Ключевые финансовые итоги 9М25:

Выручка и EBITDA соответствовали ожиданиям.

Чистая прибыль за 3К25 оказалась на 36% ниже прогноза из-за доли в СП, отложенных налогов и курсовых разниц.

Накопленная чистая прибыль за 9М25 составила 1,1 трлн руб. Более 30% этой суммы обеспечили отмена части НДПИ и курсовые разницы.

Свободный денежный поток (FCF) накопленным итогом превысил 0,25 трлн руб., но с учётом процентных расходов остаётся отрицательным.

Дивиденды по итогам 2025 года, вероятно, выплачены не будут, несмотря на ожидаемую чистую прибыль на уровне ~1,3 трлн руб.

Прогноз на 4К25: ожидается рост показателей за счёт электроэнергетики и продаж газа на внутреннем рынке, однако денежный поток, вероятно, останется отрицательным.

( Читать дальше )

Аэрофлот планирует закрыть сделку по выкупу у Lufthansa 49% в Аэромаре до конца года — CEO

- 03 декабря 2025, 09:18

- |

Новость дополняется…

Мы ожидаем дивиденды Аэрофлота на уровне 3,2 руб./акц. по итогам года (ДД — 5,4%) — Ренессанс Капитал

- 03 декабря 2025, 09:11

- |

Как мы и ожидали, рост средних доходных ставок продолжил замедляться: 0,6% г/г в 3кв25 против 5,3% г/г во 2кв25 и 7% г/г в 1кв25. На международных рейсах ставки упали на 3,1% г/г до 6,0 руб./пкм, что связано с ростом конкуренции с иностранными перевозчиками и укреплением курса рубля, а на внутренних – выросли на 2,2% г/г до 5,2 руб./пкм, что ниже инфляции, частично из-за вынужденной отмены ряда рейсов в периоды временных ограничений воздушного пространства.

Данный фактор, в совокупности со снижением роста пассажирооборота до 0,6% г/г, привел к увеличению выручки лишь на 1% г/г до 262 млрд руб. Скорректированная на эффект страхового урегулирования EBITDA сократилась на 2% г/г до 66 млрд руб., лучше наших ожиданий. Основное расхождение нашего прогноза и фактического значения обусловлено завышенными расходами на техобслуживание в 3кв24 (разовый эффект от изменения порога капитализации ремонтов).

( Читать дальше )

В случае желания распределить часть капитала в нефтяной сектор, пропустить акции Роснефти было бы ошибкой — Совкомбанк Инвестиции

- 02 декабря 2025, 16:07

- |

Несмотря на снижение чистой прибыли в 3К25 на 57% к/к (в основном из-за курсовых разниц), что создаёт давление на дивиденды, операционные показатели компании остаются устойчивыми. Рост добычи, стабильная переработка и увеличение продаж на внутреннем рынке поддерживают позитивную оценку. Компания остаётся ключевым активом в нефтяном секторе РФ, чувствительным к снижению ставки, ослаблению рубля и геополитическим улучшениям.

Ключевые моменты:

Прибыль и дивиденды: Снижение чистой прибыли связано с негативными курсовыми разницами (–116 млрд руб. в 3К25). Дивидендная доходность за 2П25 может составить около 1,5%. Годовая выплата ожидается в диапазоне 14–18 руб./акцию.

Операционная динамика: Рост добычи на 1,5% (к/к), незначительное снижение переработки (–1%), увеличение продаж на внутреннем рынке (+4,9% к/к). EBITDA превысила прогноз на 15%.

Долговая нагрузка: Чистый долг/EBITDA снизился с 1,6х до 1,3х.

Риски: Давление на финансовые показатели из-за расширения санкционных дисконтов (Urals >$20/барр.) и возможного влияния курсовой волатильности в конце года.

( Читать дальше )

Наш прогноз по чистой прибыли Аэрофлота на 2025 г. ~40 млрд ₽ (компания планировала заработать ~55 млрд. ₽). Бумаги торгуются на уровне P/E 2025П 4,0x-5,5x — мы считаем эту оценку справедливой - АТОН

- 02 декабря 2025, 11:20

- |

Выручка компании увеличилась на 6,3% г/г до 676,5 млрд рублей за счет роста пассажирооборота до 116,7 млн пкм (+2,4% г/г) и росту доходной ставки до 5,46 руб. на кресло-километр (+3,8% г/г). Скорректированная EBITDA снизилась до 148,8 млрд рублей (-19,3% г/г), а рентабельность упала до 22,0% с 28,9% в 2024 году. Операционные расходы (без учета прочих операционных расходов) увеличились на 7,9% г/г и составили 637,3 млрд рублей. Их рост обусловлен преимущественно более высокой себестоимостью в цепочке поставок, а также незначительным увеличением провозных емкостей (кресло-километров) (+2,4%). Также увеличились затраты на обслуживание пассажиров, аэропортовые сборы, оплату труда и ТОиР воздушных судов. Чистая прибыль увеличилась до 107,2 млрд рублей (+78,9% г/г), что отражает эффект страхового урегулирования отношений и ряд других факторов. В то же время скорректированная чистая прибыль сократилась на 49,5% г/г до 24,5 млрд рублей.

В 3-м квартале 2025 года компания увеличила выручку на 0,9% г/г до 261,7 млрд рублей. Скорректированная EBITDA снизилась до 66,0 млрд рублей (-1,6% г/г), рентабельность составила 25,2% (в 2024 году — 25,9%). Скорректированная чистая прибыль снизилась до 20,2 млрд рублей (-6,2% г/г), в то время как отчетная чистая прибыль подскочила на 86,4% г/г до 32,9 млрд рублей.

( Читать дальше )

Апдейт по МосБирже: свежие объёмы подтверждают тренд

- 02 декабря 2025, 10:33

- |

МосБиржа представила данные по оборотам за ноябрь.И ноябрьские обороты подтверждают тенденцию о которой говорили в разборе МСФО на прошлой неделе: комиссионная модель укрепляется, рыночная активность растёт.

📈 Что в отчёте:

- — Акции — 2,3 трлн, хорошие среднедневные объёмы.

- — Облигации — 4,4 трлн + объёмные размещения.

- — Срочный рынок — 11,5 трлн, волатильность поддерживает активность.

- — Денежный рынок — 117 трлн, главный драйвер комиссионной базы.

Данные дают прямое подтверждение: рост рынка частично компенсирует падение процентных доходов, а структура бизнеса смещается туда, куда и должна — в комиссионный доход (ядро бизнеса биржи).

Но осторожность всё же нужна:

— Комиссии растут, но не закрывают провал процентного дохода полностью.

— Расходы продолжают давить на маржу, и это ключевой риск.

— Обороты могут просесть на праздниках — их никто не отменял.

Итог: тренд правильный сохраняется, но давление на прибыль будет оставаться.

( Читать дальше )

Акции Транснефти сохраняют привлекательность для долгосрочных инвесторов, учитывая потенциальную дивидендную доходность (~ 13,5% в 2026 г.) и смягчение ДКП - Газпромбанк Инвестиции

- 02 декабря 2025, 10:01

- |

Транснефть раскрыла консолидированную финансовую отчетность за девять месяцев 2025 года.

▪️ Выручка за девять месяцев 2025 года увеличилась на 1,7%, до 1079,8 млрд рублей. Сдержанная динамика показателя в основном объясняется снижением объемов транспортировки нефти в сочетании с уменьшением выручки от реализации нефти на экспорт из-за укрепления курса рубля и снижения средней цены на нефть в долларах США. При этом, согласно данным в октябре комментариям президента компании Николая Токарева, по итогам 2025 года прокачка нефти сохранится на уровне прошлого года.

▪️ Операционная прибыль за девять месяцев 2025 года увеличилась на 12,3%, до 270,9 млрд рублей, на фоне роста выручки и снижения убытков от обесценения внеоборотных активов.

▪️ Прибыль до налогов в январе-сентябре 2025 года выросла на 11,1% год к году, до 385,7 млрд рублей, вследствие увеличения операционной прибыли и роста процентных доходов с 53,8 до 83,2 млрд рублей.

▪️ Чистая прибыль за девять месяцев 2025 года уменьшилась на 7,0% и составила 244,6 млрд рублей.

( Читать дальше )

Фосагро: операционные и финансовые результаты за 9М2025 г.: эффект отмены таможенных пошлин нивелирован ростом производственной себестоимости

- 01 декабря 2025, 16:46

- |

Небольшая заметка по операционным и финансовым результатам ФосАгро по итогам 9 месяцев 2025 года. Я планирую сделать обновленное покрытие данной истории и опубликовать материал в ближайшие недели.

- Производство агрохимической продукции выросло на 4,3% г/г и составило 9,15 млн тонн. Производство фосфорных удобрений и кормовых фосфатов увеличилось на 5,5% до 7,02 млн тонн

- Продажи агрохимической продукции выросли на 2,9% г/г до 9,25 млн тонн

- Выручка увеличилась на 19,1% г/г до 441,7 млрд рублей

- EBITDA составила 145,7 млрд рублей, продемонстрировав рост на 17,9% г/г, скорректированная на курсовой убыток по операционным статьям EBITDA показала рост на 34,2% г/г до 164,3 млрд рублей

- Чистая прибыль выросла на 47,6% г/г до 95,692 млрд рублей

- Свободный денежный поток составил 59,018 млрд рублей, увеличившись на 64%

- Компания торгуется по мультипликаторам 2025 г.: 5,25x EV/EBITDA, 7,45x P/E, 7% доходностью FCFe

Продажи удобрений за 9М25 выросли на 2,9% г/г, что связано с ростом производства. Основной рост продаж пришелся на фосфорные удобрения. Продажи DAP за 9 месяцев 2025 года увеличились на 35,7% к уровню прошлого года. Компания отмечает, что данный вид удобрений пользовался высоким спросом на рынках ЮВА из-за экспортных ограничений в Китае. Дефицит предложения и низкий уровень переходящих запасов привели к росту цен в Индии. ФосАгро перенаправила туда дополнительные объёмы удобрений, увеличив продажи за 9 месяцев в 2,5 раза к уровню прошлого года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал