облигации

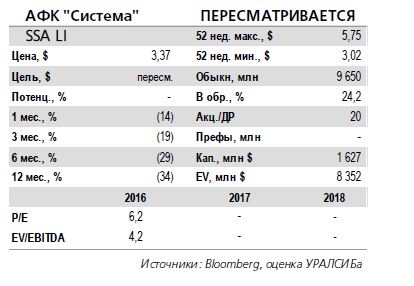

АФК «Система». Сделка с Ростехом по объединению активов в области микроэлектроники может быть закрыта в мае.

- 08 мая 2018, 10:11

- |

Система, возможно, внесет 1,5 млрд руб. для полученияконтроля в СП.

АФК «Система» (SSA LI – рекомендация пересматривается) и Госкорпорация «Ростех» готовы закрыть сделку по созданию СП, объединяющего активы в области микроэлектроники, в мае или июне. Об этом сообщает РБК. По данным его источников, АФК «Система» должна будет в дополнение к активам внести в капитал СП 1,5 млрд руб., но при этом она получит в нем контроль.

Сделка обсуждается с 2016 г.

Технологический сегмент Системы в прошлом году сгенерировал 51 млрд руб. выручки (сокращение на 4% за год) и 6,6 млрд руб. EBITDA (рост на 14%), что составило 7% и 3% от соответствующих консолидированных показателей. Система и Ростех начали обсуждать слияние активов в области микроэлектроники в 2016 г. и в июне прошлого года заключили соглашение о намерении создать объединенную компанию. Однако сделка была заморожена из-за спора Системы с Роснефтью (ROSN LI – ДЕРЖАТЬ) и ее дочерней компанией «Башнефть» (BANE RX –ДЕРЖАТЬ).

Размер возможных инвестиций приемлемый, но отдача от них непонятна, учитывая значительные операционные риски в сегменте микроэлектроники.

Вариант, при котором Системе не пришлось бы вкладывать денежные средства в СП с Ростехом, на наш взгляд, был бы предпочтительнее, но сумма в 1,5 млрд руб. в любом случае является посильной для компании после завершения спора с Роснефтью. В то же время сохраняются значительные риски того, что финансовые показатели объединяемых активов в краткосрочной перспективе останутся достаточно слабыми и сильно зависящими от наличия госзаказа, и отдача от инвестиций и перспективы монетизации активов в этом сегменте

остаются неясными. Наша рекомендация для акций Системы в настоящее время пересматривается.

Настоящий бюллетень предназначен исключительно для информационных целей. Ни при каких обстоятельствах он не должен использоваться или рассматриваться как оферта или предложение делать оферты. Несмотря на то что данный материал был подготовлен с максимальной тщательностью, УРАЛСИБ не дает никаких прямых или косвенных заверений или гарантий в отношении достоверности и полноты включенной в бюллетень информации. Ни УРАЛСИБ, ни агенты компании или аффилированные лица не несут никакой ответственности за любые прямые или косвенные убытки от использования настоящего бюллетеня или содержащейся в нем информации. Бюллетень не предназначен для распространения на территории Великобритании и ЕС. Все права на бюллетень принадлежат ООО «УРАЛСИБ Кэпитал – Финансовые услуги», и содержащаяся в нем информация не может воспроизводиться или распространяться без предварительного письменного разрешения.

© УРАЛСИБ Кэпитал – Финансовые услуги 2018

- комментировать

- Комментарии ( 0 )

Софт для учёта сделок

- 07 мая 2018, 12:35

- |

Подскажите где можно взять бесплатно(платно, но не дорого) софт для учёта сделок с ценными бумагами(акции, облигации, фьючерсы).

Плюсуйте для более массового просмотра!

Да прибудет с вами Чистая прибыль!

P.S.: Не онлайн плиз!

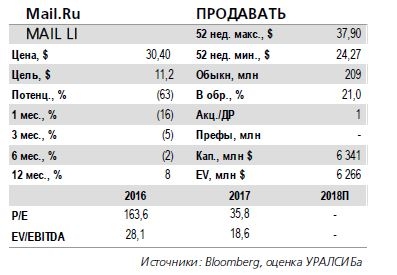

Mail.Ru Group. Результаты за 1 кв. 2018 г. показали резкое падение рентабельности

- 07 мая 2018, 11:56

- |

EBITDA сократилась на 20% год к году.

В пятницу Mail.Ru Group (MAIL LI – ПРОДАВАТЬ) опубликовала финансовую отчетность по итогам 1 кв. 2018г., показавшую хороший рост выручки в сочетании с резким снижением рентабельности и падением EBITDA. Так, совокупная сегментная выручка увеличилась на 28% (здесь и далее – год к году) до 16,5 млрд руб. (290 млн долл.), что выше консенсус-прогноза на 1%. В то же время совокупная сегментная EBITDA сократилась на 20% до 3,9 млрд руб. (70 млн долл.), что на 21% ниже ожиданий рынка. Соответственно, рентабельность по EBITDA снизилась на 14,5 п.п. до 24,2%.

Прогноз результатов по итогам года сохранен.

Компания подтвердила прогноз роста выручки в 2018 г. (без учета показателей приобретенного в марте киберспортивного бизнеса ESforce) и ожидает, что он составит 23–28% до 68,6–71,4 млрд руб. Также компания подтвердила прогноз по EBITDA в размере 21–22 млрд руб. с учетом 3 млрд руб. дополнительных инвестиций в торговую онлайн-площадку Pandao. В разбивке по сегментам за 1 кв. выручка Mail.Ru от онлайн-рекламы увеличилась на 40% до 6,6 млрд руб. (175 млн долл.), от MMO-игр – на 29% до 5,1 млрд руб. (90 млн долл.). Выручка от социальных сервисов (community IVAS) осталась на уровне прошлого года – 3,8 млрд руб. (66 млн долл.).

( Читать дальше )

Шторм надвигается

- 06 мая 2018, 23:28

- |

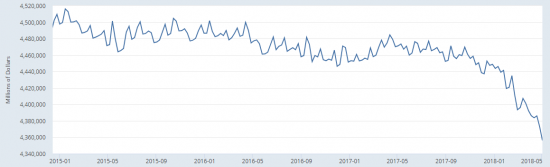

На ZeroHedge вышла небольшая статейка, посвященная корпоративному кредитованию, там, в частности, приводятся данные обзора от National Association of Credit Management США, так вот — у меня для вас плохие новости:

Достаточно очевидно, что корпоративные облигации выглядят весьма привлекательным способом кредитования, особенно когда ставки находятся на минимальных уровнях по отношению к проценту по федеральным займам с конца предыдущего финансового кризиса. Корпоративные доходы значительно выросли, движимые растущей экономикой и налоговыми реформами, и уровень корпоративных дефолтов не превышает 3 процентов. В это же время количество компаний с рейтингом S&P Global поставленным в пересмотр на повышение находятся на максимальных уровнях за последнее десятилетие.

Тем временем, появляются свидетельства того, что весь этот прекрасный кредитный фасад может вскоре полностью обрушиться. В частности, интересно взглянуть на данные последнего ежемесячного обзора от National Association of Credit Management. Организация проводит опрос среди 1000 кредитных менеджеров в секторах производства и сферы услуг по всей территории США. Данные в категории «долларовый возврат» выглядят наиболее устрашающе, они относятся к способности кредиторов возвращать долг предоставленный их клиентам. Текущее значение этого подиндекса находится на уровнях наблюдавшихся во время пика предыдущего финансового кризиса.

( Читать дальше )

Вечные бонды РСХБ (09Т1, 01Т1) - стоит ли покупать ради доходности в 9% или слишком велик риск списания? Все ли вечные выпуски являются субордами?

- 04 мая 2018, 13:25

- |

29 эшелон

- 04 мая 2018, 06:01

- |

www.rusbonds.ru/nwsinf.asp?id=4766536

В Москве, кстати, сеть ломбардов известная. Доха 18% — отличная, на первичке бы поучаствовал, поискать организатор кто надо.

Вдохновлен результатом грузовичкоф — купон получил, продал еще часть и 1% к НКД за менее, чем месяц заработал, теперь хочу по 103% продать :)

ХАОС в Аргентине

- 03 мая 2018, 23:24

- |

Продолжается хаос на аргентинском финансовом рынке (ранее на эту тему писал в телеграме https://t.me/MarketDumki/334). После экстренного повышения ставки на 3 процентных пункта на прошлой неделе до 30.25%, ЦБ Аргентины сегодня принял решение повторить это же действие! Ставка была повышена еще на 3 процентных пункта и теперь составляет 33.25%!!!

Аргентинское песо находится в свободном падении. За один доллар дают уже 21 песо. А 10 лет лет назад давали всего лишь 3 песо.

Идет массированная распродажа аргентинских государственных облигаций. Под сильный удар попали 100-летние бонды, которые Аргентина разместила в прошлом году.

Интересно, о чем думали в прошлом году управляющие фондами, когда покупали 100-летние гособлигации страны, которая по сути находится в перманентном дефолте последние 18 лет???

Гарантированный доход на фонде. Или почти Грааль

- 30 апреля 2018, 12:26

- |

smart-lab.ru/blog/468156.php

1. Берете несколько миллионов

2. Открываете ИИС на себя и всех родственников,

которые могут

получить 2-НДФЛ.

3. Покупаете на них ОФЗ.

Или субфедералов.

Можно надежных корпоратов

(обязательно госкомпании)

На каждого эмитента — 5-10% от портфеля.

Это нужно не столько для диверсификации,

сколько для равномерности купонных поступлений.

(и от небольшого пакета проще избавиться

в случае необходимости)

4. Если нужен валютный хедж —

открываете ИИС у брокера,

который дает доступ на Питер.

Или берете евробонды.

5. Открытые ИИС должны позволять выводить купоны на банковский счет.

Их можно тратить.

Или реинвестировать снова на ИИС.

Это добавит к общей доходности 0,25-0,5%

в зависимости от графика купонов

(и позволит покрыть комиссии брокера и биржи).

6. Получаете купоны 7-10% по бондам.

Плюс 13% по каждому ИИС от государства.

7. Живете жизнью рантье и

рассказываете всем,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал