облигации сша

Доходность 10-летних трежерис 2,86%!

- 18 апреля 2022, 11:49

- |

#BONDS#US10Y

Доходность 10-летних трежерис 2,86%!

Доходность по 10-летним трежерис пробила исторический нисходящий канал. Этот канал, в контексте десятилеток, очень сильная и крайне важная ценовая закономерность. Доходность двигалась в нем, начиная 1986-87 года!

Что провоцирует рост?

Во-первых, конечно, повышение ключевой ставки. А во-вторых, почему растет доходность облигаций? Потому что их продают. И в данном случае, ФРС (один из главных покупателей госбондов) прекращает свои покупки, и, к тому же, в обозримом будущем начинает продавать те трежеря, которые есть на балансе (чтобы его расчистить и подсушить ликвидность после обширной программы QE).

Чего ждать дальше? Я не уверен, что текущий пробой будет означать безоткатное продолжение роста. Скорее всего, мы сможем увидеть некоторую коррекцию в показателях доходности (в диапазон 2,2-2,4%) и тест пробитой границы канала. Но ситуация в экономике усугубляется и все может пойти не по плану. Если говорить о

( Читать дальше )

- комментировать

- 354

- Комментарии ( 0 )

Россия в феврале сократила вложения в облигации США на 16,6%

- 16 апреля 2022, 11:04

- |

В январе было вложено $4,503 млрд.

ticdata.treasury.gov/Publish/slt3d.txt

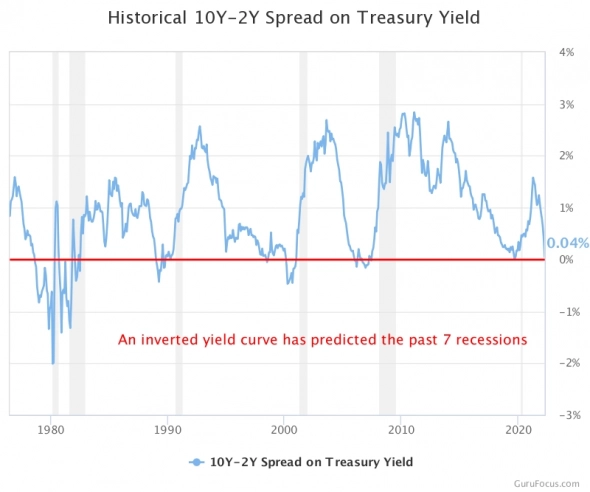

Инверсия кривой доходности

- 01 апреля 2022, 23:24

- |

Этот момент настал:

( Читать дальше )

Доходность гособлигаций США ломает 35 летний тренд

- 27 марта 2022, 14:26

- |

«Есть предположение, что тренд сломается навсегда», — сказал Джордж Гонсалвес, глава американской макростратегии MUFG, финансовой группы с активами на сумму около 3,3 триллионов долларов. «Реальный риск на данный момент заключается в том, что рынок упадет до 2,60%, а возможно, даже до 2,8%, потому что существует так много неопределенности в отношении инфляции и функции реакции ФРС».

Джеймс Буллард, президент Федерального резервного банка Сент-Луиса, сказал, что он видит сценарий стратегии ФРС в 1994 году, когда регулятор поднял ставку на 75 базисных пунктов за одно заседание. ФРС также может оказать дополнительное повышательное давление на доходность долгосрочных облигаций, когда она начнет сокращать свои огромные вложения в ценные бумаги, шаг, известный как количественное ужесточение.

Подскажите иностранный фонд на высокодоходные корпоративные облигации США, чтобы график был с 2008 года. А то я нашел VTBH график только с 2011 года есть (ishares фонд ссылается на ISIN: GB00B3R8ZK26)

- 18 февраля 2022, 04:25

- |

- ответить

- 526 |

- Ответы ( 4 )

5-летние бонды США

- 06 февраля 2022, 21:00

- |

Первую цель выполнили, но в третьей волне идёт мощное растяжение. В связи с этим есть потенциал ещё других уровней.

Цена на золото в краткосрочной перспективе слишком высока? Доходность в США продолжает расти

- 10 января 2022, 20:48

- |

В общей картине можно сказать следующее: высокая инфляция в США и Европе и процентные ставки на нулевом уровне — это вызвало значительную отрицательную доходность процентных инвестиций, и золото на самом деле должно быть очень привлекательным для инвесторов — как защита от инфляционных потерь. Но цена на золото уже некоторое время не хочет двигаться вверх. Неужели участники рынка предвидят, что разворот процентных ставок неизбежен, особенно в США, и что отрицательные доходы от инвестиций в процентные ставки становятся значительно меньше? Но даже в этом случае беспроцентное золото будет оставаться более привлекательным в ближайшие годы, если ключевая процентная ставка останется ниже уровня инфляции, особенно в Европе?

В краткосрочной перспективе, по крайней мере, кажется, что цена на золото слишком высока, как это было на прошлой неделе. Это связано с тем, что в смысле отрицательной корреляции, которая несколько раз срабатывала в последние дни, доходность государственных облигаций США продолжает расти, и цена золота должна фактически падать, когда инвестиции в процентные ставки становятся более привлекательными. На следующем графике мы видим курс цены на золото в виде синей линии с 21 декабря, а оранжевым цветом — доходность десятилетних государственных облигаций США. Доходность продолжает расти в четкой тенденции: с 1,48 процента 21 декабря до нынешних 1,80 процента. Золото, однако, в последнее время не падает дальше.

( Читать дальше )

Цена на золото падает благодаря явной отрицательной корреляции - текущая ситуация

- 03 января 2022, 21:02

- |

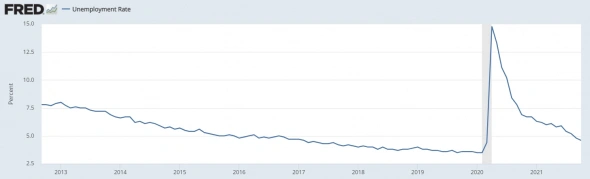

С 16:00 (МСК) цена на золото упала с 1 822 долларов до 1 806 долларов. Это снижение цен можно однозначно объяснить отрицательной корреляцией с доходностью государственных облигаций США. На приведенном ниже графике синим цветом показана цена золота, а оранжевым — доходность десятилетних облигаций США с Нового года. В то же время она растет, а именно с 1,53% до 1,59%. Доходность двухлетних государственных облигаций США в настоящее время растет с 0,73 процента до 0,79 процента и, таким образом, даже достигла самого высокого уровня с марта 2020 года, начала коронокризиса. Таким образом, рынок облигаций все больше оценивает предстоящее повышение процентных ставок ФРС.

Когда доходность облигаций растет, страдает беспроцентное золото. Для институциональных инвесторов смена класса активов становится более привлекательной, что приводит к падению цены на золото. Можно также отметить в принципе: В настоящее время омикронный вариант коронавируса понемногу теряет свой ужас, когда речь заходит об опасности крупномасштабных локдаунов. Поэтому инвесторы могут все чаще обращаться к рисковым активам, таким как акции, что также отталкивает от золота как сценария. Но именно свежая отрицательная корреляция между ценой золота и доходностью облигаций должна быть названа в качестве кристально чистой основной причины движения золота в настоящее время.

( Читать дальше )

Дэн Морхед назвал рынки облигаций финансовой пирамидой

- 09 декабря 2021, 07:42

- |

Основатель и генеральный директор Pantera Capital Дэн Морхед сказал, что неоднозначная денежно-кредитная политика, проводимая правительством США, может создать пузыри в финансовой системе. По его мнению, рынки облигаций, которыми «манипулирует» ФРС, являются настоящими схемами Понци или финансовыми пирамидами.

Опасность исходит от ФРС, а не от криптовалют

В интервью Bloomberg Морхед предостерёг трейдеров, работающих с облигациями, о том, что они «будут полностью уничтожены, когда ФРС перестанет манипулировать рынком облигаций».

Многие критики криптовалютной индустрии, в том числе лауреат Нобелевской премии Пол Кругман и Ричард Бернстайн, называли биткоин мошеннической инвестиционной аферой, которая приносит доход первым инвесторам, забирая деньги у тех, кто входит в более поздние периоды.

Морхед категорически не согласен с этим тезисом. По его мнению, рынок ипотечных облигаций США представляет собой настоящую финансовую пирамиду, а цифровые активы могут стать инструментом хеджирования рисков, когда пузырь лопнет.

( Читать дальше )

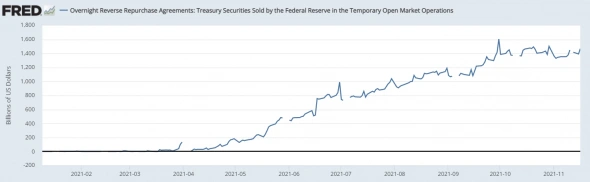

ФРС начала изымать ликвидности

- 17 ноября 2021, 10:00

- |

3 ноября ФРС решила начать снижение ежемесячных темпов покупки чистых активов на 10 миллиардов долларов для казначейских ценных бумаг и 5 миллиардов долларов для ценных бумаг, обеспеченных ипотекой агентств, начиная с конца месяца.

Это привело к тому, что обратное РЕПО сократилось.

Фактически ФРС начала острожное изъятие ликвидности с фондового рынка, и я считаю, чем ближе они к поставленной цели, а именно к снижению безработицы и восстановлению промышленного производства, тем активнее они будут изымать искусственную ликвидность с рынка и только потом последует повышение процентной ставки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал