нижнекамскнефтехим

Сибур планирует начать производство этилена на ЭП-600 в Татарстане уже в 2024г — глава компании Михаил Карисалов

- 13 марта 2024, 15:02

- |

«Сибур» планирует начать производство на этиленовом комплексе ЭП-600 в Татарстане еще до конца 2024 года, сообщил журналистам глава компании Михаил Карисалов.

«Если говорить про ЭП-600, то в этом году мы приступили к технологическим операциям по предпусковым и пусковым работам. В этом году первые тонны нового этилена в Татарстане „Сибур“ получит», — сказал он.

В начале февраля сообщалось, что «Сибур» на 87,48% построил ЭП-600, а во втором квартале начнет работы по пусконаладке основного компрессора пирогаза.

«СИБУР» в 2024 году увеличит инвестиции на 54% — до 346 млрд рублей, заявил глава компании Михаил Карисалов.

Как сообщили журналистам в компании, общий бюджет портфеля проектов на стадии реализации составляет более 1,7 трлн рублей.

- комментировать

- 266

- Комментарии ( 0 )

НКНХ перенес ввод установки производства гексена с 2024г на середину 2025г

- 16 февраля 2024, 13:43

- |

«В середине 2025 года мы введем его (производство гексена) в эксплуатацию. Общий объем инвестиций составит 23 млрд рублей», — сказал Фаляхов.

Как сообщалось, ранее компания планировала ввести в эксплуатацию производство гексена во второй половине 2024 года.

www.finmarket.ru/news/6124078

Сибур на 87,48% построил этиленовый комплекс ЭП-600 в Татарстане

- 05 февраля 2024, 12:10

- |

tass.ru/ekonomika

Нижнекамскнефтехим: все очень даже хорошо

- 26 января 2024, 12:53

- |

Добрый день, уважаемые любители компании Нижнекамскнефтехим и читатели блога!

В сегодняшней статье – о текущих делах компании, ее главной стройке и перспективах развития.

Сроки завершения ЭП-600

В 1П2024 Сибур планирует завершение на ЭП-600 СМР и приступить к пусконаладке. Собственно, пусконаладка объектов ОЗХ и самостоятельных участков уже ведется. Впереди – пусконаладка компрессоров, печей пиролиза и паровой турбины. Это очень ободряющий темп. Будем надеяться, справятся и не сильно вывалятся в 2025 год.

На данном этапе идет активное комплектование штата операционного блока ЭП-600, который составит всего 700-1000 человек. Это очень мало на весь комплекс по сравнению с общим штатом компании 13,7 тыс чел. Меньше штат для ЭП-600 — меньше расходов на ФОТ и социальных отчислений в бюджет – больше прибыль.

Прогресс на сегодняшний день – остался незаполненным лишь маленький сегментик.

( Читать дальше )

Рост спроса на базовые полимеры в России в 2023г составил 10%, что стало рекордным показателем для российского рынка — исполнительный директор Сибура

- 23 января 2024, 18:23

- |

«Десятипроцентный рост на базовые полимеры — полиэтилен и пропилен — по итогам 2023 года фиксируем», — сказал он. В предшествующие годы рынок РФ прирастал на 3-5%.

Экспорт полимеров из России в 2023 году снизился до 1,185 млн тонн с 1,656 млн тонн годом ранее, следует из презентации. Импорт готовых изделий из базовых полимеров также упал — до 220 тыс. тонн.

tass.ru/ekonomika/19796515

Экспорт химической продукции и каучуков из России в январе-ноябре 2023г сократился в годовом измерении на 34,1% до $24,9 млрд — ФТС

- 18 января 2024, 10:08

- |

www.interfax.ru/russia/940695

Экспорт химической продукции и каучуков из РФ в январе-октябре 2023г снизился на 36,7% г/г до $22,2 млрд — данные ФТС

- 15 декабря 2023, 16:56

- |

www.interfax.ru/business/936471

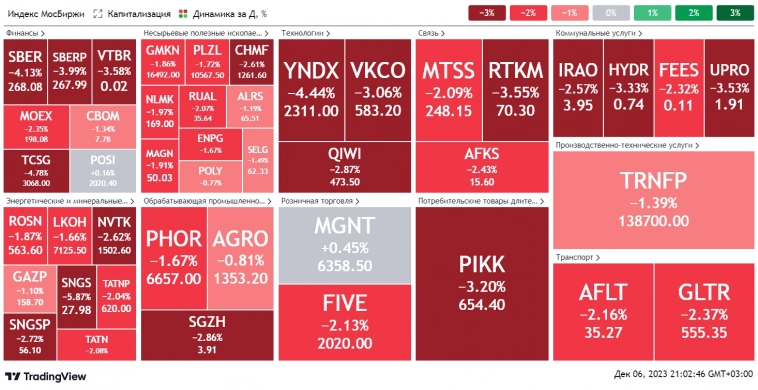

Рынок продолжает падение📉, а я продолжаю совершать покупки

- 06 декабря 2023, 21:16

- |

Рынок продолжает падение и радует нас более низкими ценами на активы 📉

👉Сдал Совкомфлот по ровно той же цене, что и покупал месяц назад, т.к. при высокой ставке ЦБ вряд ли удивишь кого-нибудь дивами в 18-20 руб., а они могут быть разовыми(

К сожалению, пока не достроил модель по НКНХ-преф., но даже вчитываясь в чужие моделивижу перспективы. По сути, у нас рекордная прибыль от продаж за квартал, а акция стоит на 25% ниже майских значений. Да, сроки по стройкам сдвинулись вправо, но проблема решаема. Купил вместо Совкомфлота.

👉Сегодня прекрасная новость от SFI (самая большая доля в портфеле) про IPO в 1кв2024, ждём серьезной переоценки.

( Читать дальше )

СИБУР начал масштабную модернизацию механического завода Нижнекамскнефтехима

- 06 декабря 2023, 10:02

- |

Цель проекта – повысить защищенность и обеспечить бесперебойную работу предприятия за счет расширения возможностей по производству элементов для технологического оборудования «Нижнекамскнефтехима», обеспечить технологическую независимость и защищенность предприятия. От доступности комплектующих напрямую зависит возможность своевременно обеспечивать профилактику и ремонт других производств нефтегазохимического комплекса. «Нижнекамскнефтехим» входит в число крупнейших промышленных предприятий и налогоплательщиков Республики Татарстан, а от стабильности его работы зависят переработчики в целом ряде смежных отраслей.

В ходе модернизации производства большая часть станков старого образца будет демонтирована. Им на смену придут 214 современных станков и стендов последнего поколения — многофункциональных, высокоточных, энергоэффективных, с высокой степенью автоматизации, программным управлением и максимальной цифровизацией.

( Читать дальше )

Вечерний обзор рынков 📈

- 27 ноября 2023, 19:00

- |

Курсы валют ЦБ на 28 ноября:

💵 USD — ↘️ 88,7045

💶 EUR — ↗️ 97,1594

💴 CNY — ↘️ 12,3842

▫️ Индекс Мосбиржи по итогам основной торговой сессии понедельника опустился на 0,83%, составив 3 191,05 пункта.

▫️ Банк России с января 2024 г. возобновит проведение связанных с пополнением и использованием средств ФНБ операций на внутреннем валютном рынке, сообщается на сайте регулятора.

▫️ На фоне ожидания новых санкций, за 9 мес. 2023 г. страны ЕС нарастили закупки чугуна в России на 40%; на российскую продукцию приходится 61% общего импорта чугуна в еврозону, сообщают «Ведомости» со ссылкой на данные Европейского статистического агентства Eurostat.

▫️ СПБ Биржа (-6,09%); Утром во многих профильных tg-каналах и ряде СМИ появилась информация о зарегистрированном в Арбитражном суде Москвы заявлении о банкротстве СПБ Биржи от неназванного заявителя (в ряде источников информация подавалась таким образом, что читатель мог предположить, что с заявлением обратилась сама Биржа). Площадка оперативно ответила всем заинтересованным сообщением о своём устойчивом финансовом состоянии и отсутствии признаков банкротства.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал