Блог им. Rondine

Нижнекамскнефтехим: все очень даже хорошо

- 26 января 2024, 12:53

- |

Добрый день, уважаемые любители компании Нижнекамскнефтехим и читатели блога!

В сегодняшней статье – о текущих делах компании, ее главной стройке и перспективах развития.

Сроки завершения ЭП-600

В 1П2024 Сибур планирует завершение на ЭП-600 СМР и приступить к пусконаладке. Собственно, пусконаладка объектов ОЗХ и самостоятельных участков уже ведется. Впереди – пусконаладка компрессоров, печей пиролиза и паровой турбины. Это очень ободряющий темп. Будем надеяться, справятся и не сильно вывалятся в 2025 год.

На данном этапе идет активное комплектование штата операционного блока ЭП-600, который составит всего 700-1000 человек. Это очень мало на весь комплекс по сравнению с общим штатом компании 13,7 тыс чел. Меньше штат для ЭП-600 — меньше расходов на ФОТ и социальных отчислений в бюджет – больше прибыль.

Прогресс на сегодняшний день – остался незаполненным лишь маленький сегментик.

Выход продуктов ЭП-600

Главная стройка компании на текущий момент – этиленовый комплекс ЭП-600 и заводы по производству производных от этилена, пропилена и других продуктов пиролиза нафты.

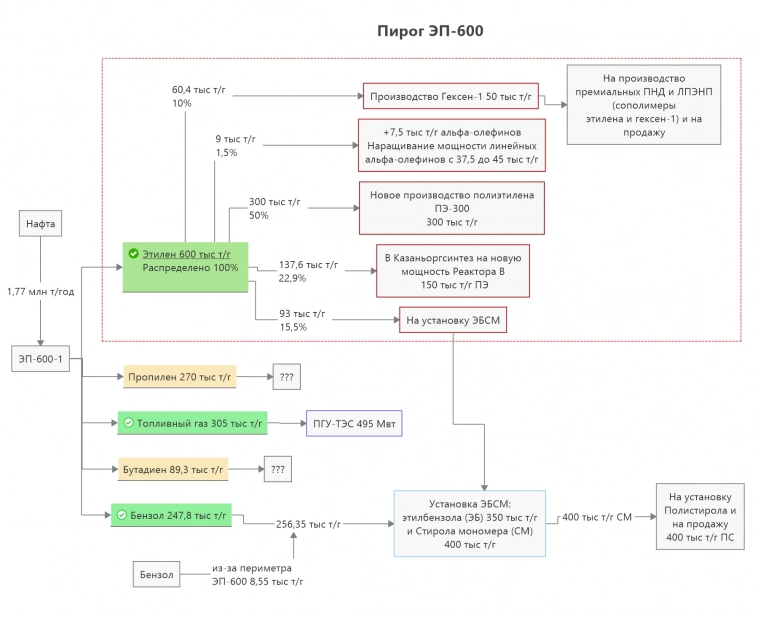

По состоянию на сегодня весь этилен ЭП-600 поделен примерно так, как показано на схеме. Из пропилена раньше хотели делать полипропилен на установке ПП-400, но тот проект был от Таифа во времена объединения, и новостей о его принятии Сибуром сейчас нет.

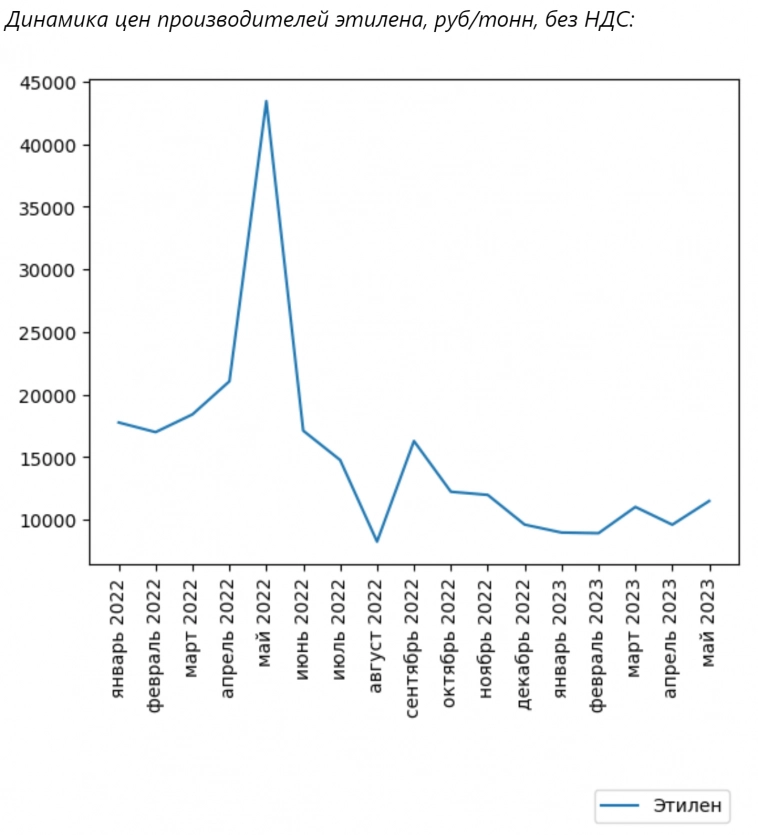

Отрадно, что Сибур заявил об ЭП-300 под зонтиком НКНХ, а это 50% всего этилена. По данным агентства Агроан уровень цен на этилен сильно дропнулся с 2022 и к маю 2023 года составил 11 505 рублей/тонн, что совсем не густо. Поэтому для хорошей экономики проекта ЭП-600 нужна максимальная переработка всех продуктов пиролиза у себя в компании. Это хорошо и для Сибура – лучше оставлять высокую маржу по переработке в деривативы в самой компании, где он имеет максимальную долю участия, и не продавать первый передел нафты на сторону.

Но все-таки придется помогать сестринской компании Казаньоргсинтез, у которой всю жизнь хроническая нехватка как по этану, так и по этилену.

Мощности пиролизных печей КОС по производству этилена из этана/ШФЛУ/СУГ составляют 654 тыс т/год, тогда как полиэтиленовые мощности заводов ПППНД и ПВД превышают возможности печей и могут дать уже 765 тыс т/год. Разницу 111 тыс т. Этилена всегда покрывал НКНХ и братья-башкиры, объединенные в одно этиленовое кольцо с КОС.

Но в 2025 КОС завершает модернизацию реактора B ППНД по увеличению с 70 до 220 тыс т/год, в результате чего мощности КОС по ПНД вырастут на 150 тыс тонн с 540 до 690 тыс тонн, а общие полиэтиленовые мощности ПНД+ПВД подпрыгнут с текущих 765 до 1 млн ± тонн. Эти дополнительные 150 тыс тонн и нужно будет покрыть новым этиленом от ЭП-600.

Для интересующихся КОС, ниже расчеты по его дефицитам.

Модель оценки Чистой прибыли по рентабельности ОС

Но вернемся к НКНХ. Посчитать экономику НКНХ и все бенефиты после реализации проекта ЭП-600 вместе с установками по производству деривативов очень и очень сложно, если вообще возможно, будучи сторонним наблюдателем.

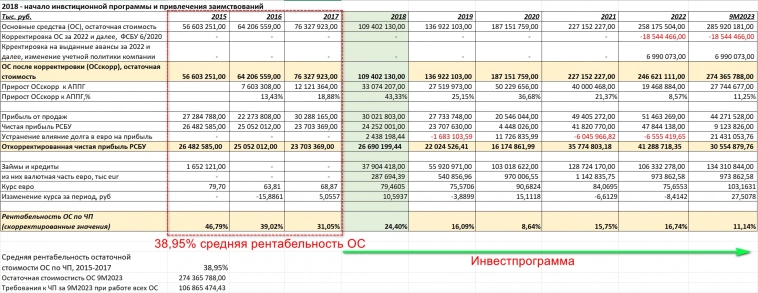

Предлагаю обратиться к рентабельности ОС по чистой прибыли. ОС компании капиталоёмкие, расположены очень плотно в промышленной зоне площадью всего несколько сотен Га и не разбросаны как трубы Газпрома по всей стране. Их стоимость прямо коррелируют с выручкой и прибылью компании, но только когда они работают. Сейчас же работают «старые» ОС, которые были введены в эксплуатацию до начала масштабной инвестпрограммы и по настоящее время радовали своих акционеров прибылями и дивидендами.

В таблице я выделил период в 3 года 2015-2017 до начала старта инвестпрограммы компании в 2018, когда были взяты взаймы от облигаций первые 15 млрд руб. и первый транш кредита в 287,7 тыс евро. В тот период ОС прирастали спокойно за счет прибыли компании, а сама прибыль была стабильна 26,5-23,7 млрд. руб. В этот спокойный период за счет собственных средств было проинвестировано строительство изобутилена 160 тыс тонн, нарастили мощности изопрена до 333 тыс тон и построили 2-х новых печи пиролиза. Средняя рентабельность ОС составила 38,95%. Эту рентабельность я взял за эталон на сопоставимых периодах развития.

С 2018 началось масштабное наращивание ОС: началось строительство ЭП-600 и электростанции, а также заложен ряд более мелких проектов: таких как ДССК-60, расширение галобутиловых каучуков и прочих.

До ввода в эксплуатацию все инвестиции в новое производство или расширение действующего относятся в балансе на стоимость ОС. Общая рентабельность ОС падает, так как в общую копилку ОС попадает все подряд: и принятые к учету работающие ОС и затраты на создание новых.

В 2022 году компания вносила изменения в порядок учета ОС и в таблице все приведено к сопоставимому виду как было до изменений.

На конец 9М2023 в компании уже 274,365 млрд ОС, сопоставимых по методологии с прошлыми периодами. Если бы все они работали, то согласно средней рентабельности ОС в спокойную трехлетку мы могли бы ожидать 106,9 млрд руб. чистой прибыли.

Инвестиции в НКНХ продолжаются и после их окончания размер ОС может достичь 350 млрд. на горизонте до 2027. Чистая прибыль к тому моменту будет далеко за 100 млрд руб. согласно модели.

Пока сняты с повестки ЭП-600-2, а также другие проекты Таифа, такие как метанол, техуглерод и много по мелочам. Но после устранения фактора геополитики к ним могут вернуться.

В заключении хотел бы отметить, что за 9М2023 после устранения влияния на ЧП долга в 0,974 млрд евро компания показала 30,5 млрд руб. ЧП, что очень хорошо. Это без учета 4-го квартала. В целом 2023 может завершиться на уровне 2022 с результатом 40 млрд руб. по скорректированной ЧП.

Сибур пошел с полимерами в Россию

75% продукции Сибура теперь продается в России.

Понимая, закрытость западных рынков Сибур выжимает все из рынка полимеров в РФ, замещает все что может и подсаживает на замещенные объемы тех, кто ранее закупал только импорт. Идет активно в стройку, медицину, гибкую упаковку, сельское хозяйство, машиностроение и ЖКХ.

С 2022 Сибур начал выступать в роли бизнес акселератора для своих покупателей продукции, для чего разработал разнообразные сервисы (форсажные программы), в рамках которых предоставляет финансовую, ценовую, техническую и лабораторную поддержку.

Например, по инвестиционному форсажу компенсирует часть капзатрат на расширение производства и % по займу.

По отраслевому форсажу подсаживает производителей на полимеры, стимулируя их заменять традиционные материалы (стекло, дерево, металл и др.) полимерами путем ценовых предложений на целевой объем сырья.

По импортозамещающему и экспортному форсажу также предлагаются привлекательные для переработчиков условия.

Все усилия вместе создают дополнительные тонны проданных полимеров в России.

Для заякоривания переработчиков ОЭЗ «Алабуга» совместно с ПАО «СИБУР» реализуют совместный проект индустриального парка «Этилен 600», который станет уникальной возможностью для производителей товаров для медицины, строительства, ЖКХ и других отраслей получить доступ к нефтегазохимическому сырью при отсутствии затрат на логистику по доставке сырья.

Сейчас будущим производителям мало– и среднетоннажной химии предлагают на выбор покупку/аренду земельного участка с инженерной инфраструктурой или аренду готовых типовых модулей для размещения производств.

В рамках индустриального парка Этилен-600 строится логистический терминал им. Дэн Сяопина. Он предусмотрен для связи с Китаем и имеет пропускную способность 100 тыс контейнеров в год. К терминалу одновременно начато строительство ж/д ветки, которая через Среднюю Азию свяжет ОЭЗ с КНР.

А вот так стройка терминала выглядит сейчас

Теханализ привилегированных акций

Сейчас префа стоит очень дешево – ценник как на входе в инвестпрограмму ЭП-600 в апреле 2019. Рынок пока слеп и не учитывает инвестиции в 185 млрд руб. в компанию за последние 5 лет. Но со временем накопления в ОС превратятся из тыквы в карету и состоится выход вверх из пятилетнего накопления к целевой зоне 525 руб, с достижением промежуточной — 250 руб.

А вот так выглядят кварталы. На пятилетнем окне инвестпрограммы сформировался бриллиант, который будет расторговываться вверх

Торговая картина на днях: 88 и 98,7

Сам Сибур пока помалкивает о своем IPO, но тов. Михельсон его ярый сторонник.

В 2026 на АГХК будет сдана 1-я линия ПЭ, в 2027 – еще 2 линии ПЭ. Поэтому вероятный выход на IPO Сибуром – 2028-2029 годы.

К этому моменту нужно раскачать котировки дочерних обществ НКНХ и КОС. В НКНХ для этого вообще много не требуется — всего лишь сменить практику выплаты дивидендов. При 100+ млрд ЧП выплата 50% на дивиденды, соответствующая 30 руб. дивиденда на оба типа акций, будет горячо воспринята рынком. Ну а пока за 2023 будет около 35-40 млрд руб. дивидендной базы и при выплате 15% дивиденд окажется в диапазоне 2,85-3,3 руб.

теги блога Alexey Rondine

- EURUSD

- GBPUSD

- IMOEX

- IMOEX2

- LQDT

- Positive Technologies

- RGBI

- S&P500 фьючерс

- SnP

- SnP500

- SPO

- акции

- Альфа-Банк

- анализ

- Банки

- ВИМ Ликвидность

- время

- Выборы президента в США

- Газпром

- Группа Позитив

- дивиденды

- доллар

- Доллар рубль

- евро

- евробонды

- Еврооблигации

- законодательство

- золото

- ИИС

- инвестиционный вычет

- Индекс МБ

- Казаньоргсинтез

- конвертация

- коронавирус

- КОС

- кризис

- Магнит

- Маски

- ММК

- Налогообложение

- Налогообложение на рынке ценных бумаг

- НДФЛ

- Нефть

- Нижнекамскнефтехим

- НКНХ

- НЛМК

- облигации

- обычка

- отчеты МСФО

- падение

- Позитив Текнолоджиз

- преф

- прогноз по акциям

- промежуточные дивиденды

- РТС

- рубль

- Сбербанк

- Северсталь

- серебро

- Сибур

- СИБУР Холдинг

- сигнал

- Скилфул

- ТА

- ТАИФ

- Тактика

- Тактика Адверза

- Татнефть

- технический анализ

- торговые сигналы

- трейд

- финанализ

- фьючерс mix

- Штрафы

- электростанция

- Эллиот

- Эллиотт

- Яндекс

Алексей, что думаете о дивах от НКНХ?

держим.

КОС, всё-таки хочется добрать, правда, в районе 90

Видите ли мощности это хорошо, увеличение выручки и прибыли тоже отлично, но если это всё сопровождается выплатами дивидендов и их ростом пропорционально росту прибыли это одно, а если дивиденды отменяют и прибыль выводят займами это другое.

надеюсь, компрессоры из дружественной страны

Алексей, вы кажется писали, что Сибур ввел на НКНХ агентскую схему реализации( извините, если перепутал термин), и самому НКНХ достается меньшая доля прибыли чем перепродажникам.

Откуда тогда будет прибыль? и не поэтому ли РСБУ 9млрд, потому что большая часть выручки отправляется в компанию реализатор?

— Ты по любви или за деньги?

— По любви, конечно… З рубля деньги что ли? ©

Да, сейчас, возможны варианты, но только технические. Были бы внешние рынки — можно было бы ещё и поспорить, потому что Нижнекамск больше половины зарабатывал на внешнем рынке, а теперь — всё. Приплыли.

Что не отменяет факта что у компании огроменный потенциал! Не сомневаюсь в росте акций, однако скорее это произойдкт к окончанию этих программ. Но должна дать иксы.