нижнекамскнефтехим

Нижнекамскнефтехим. Объявление общего собрания участников (акционеров) несостоявшимся.

- 15 апреля 2020, 08:20

- |

Собрание 09.04.2020 не состоялось по решению Совета директоров ПАО «Нижнекамскнефтехим» от 06.04.2020 (Протокол №12)

Вопросы, связанные с созывом и проведением Собрания, входящие в компетенцию Совета директоров, будут рассмотрены на заседании Совета директоров ПАО «Нижнекамскнефтехим» в сроки, установленные законодательством РФ для определения порядка подготовки, созыва и проведения годового Общего собрания акционеров, в целях обеспечения своевременного информирования лиц, имеющих право на участие в Собрании.

ссылка: http://www.e-disclosure.ru/portal/event.aspx?EventId=qSmxQidWNkKzrav3FxDe-AA-B-B

- комментировать

- 606

- Комментарии ( 0 )

часть 3 Инвестиционные планы на февраль по акциям ЛСР, ММК, Мостотрест, МРСК Центра, МРСК Волги, МРСК Центра и Приволжья, ВТБ, Сургутнефтегаз, Мечел, Башнефть и другим акциям моего портфеля.

- 16 февраля 2020, 12:45

- |

Друзья, привет!

Продолжаю публикацию обещанного бонуса — часть 3 инвестиционных планов на февраль по акциям моего портфеля ИИС 2020.

Предыдущие топики (часть 1) (часть 2)

Продолжение...

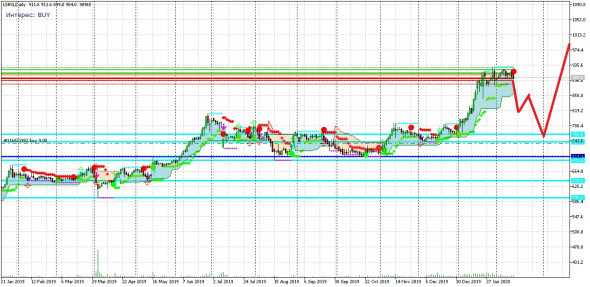

№21. ЛСР

Акция торгуется в восходящем канале. Покупать можно на коррекции на уровнях 758,6; 739,4. Ключевой уровень поддержки: 701,4.

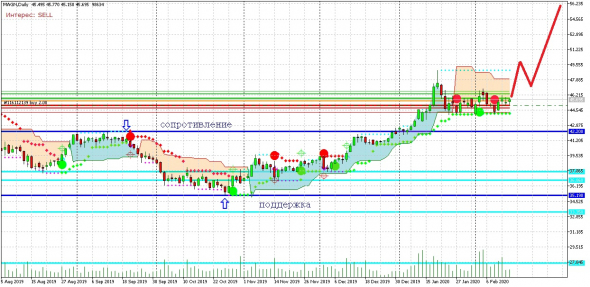

№22 ММК

Акция интересна для набора, так как в конце декабря цена пробила и закрепилась выше ключевого уровня сопротивления 42,200. На данный момент завершается консолидация и акция смотрит вверх. Можно брать в диапазоне от текущих, а также на отметках 44,120; 37,800; 36,860. Ключевой уровень поддержки: 35,190.

( Читать дальше )

(НКНХ) Нижнекамскнефтехим и новые высоты

- 07 января 2020, 17:59

- |

— стремительно растет долг, так как амбициозная программа расширения мощностей в самом разгаре. + 10,5 млрд с начала года! (+6 млрд рост чистого долга)

— со второго квартала наметилась тенденция спада показателей; снизилась выручка, операционная и чистая прибыль;

Одновременное сочетание большого капекса, больших дивидендов и спада прибыли в какой-то момент может сделать финансовое положение компании очень не устойчивым. Значит логично предположить, что компания заплатит только 50% прибыли 2019 на дивиденды. За 9 месяцев выходит 5,5 рубля, значит по итогам года набежит 7 — 7,5 рублей. Учитывая, что акции торгуются дороже 100 рублей, кажется что эмитент немного перегрет. Возможно умеренные выплаты немного охладят рынок и котировки откатятся в район 80 рублей. (а преф в район 70 — 75)

( Читать дальше )

НКНХ: обычка vs. префы

- 15 сентября 2019, 22:03

- |

Очень полезная функция для построения графиков одной акции, измеренной в ценности другой акции. Полезно при принятияи решений для перекладки из одной бумаги в другую.

Ниже приведена серия графиков НКНХ О / НКНХ П

На графиках виден диапазон обычки vs. префы 3,59-0,99. Понятно, что поскольку дивиденд у них одинаковый (в уставе есть защитная оговорка для префдержателей — дивы не ниже обычки, равно и наоборот — для префы установлен фиксированный копеечный дивиденд и никоим образом префа не получит больше обычки), то спред между ними должен со временем снижаться.

Сам спред между обычкой и префой c одинаковым размером дивиденда, когда обычка находится в одних руках, объясним лишь качеством корпоративного управления в эмитенте, иными словами склонны ли хозяева компании кинуть префдержателей?

Выводы сделаны из предположения, что не кинут. Если так, то текущий всплеск обычки к префу ограничен коэффициентами 1,41/1,43 — 1,51. Далее обычка должна начать свой поход к паритету с префой. В особом запале «любви» к обычке последняя запросто может уходить ниже линии 1 — 0,9069 кольнуть может

( Читать дальше )

Сумма сделки Татнефти и СИБУРа может составить $150-200 млн - Промсвязьбанк

- 03 сентября 2019, 13:26

- |

СИБУР и Татнефть заключили соглашение о намерениях по продаже татарстанской компании производственных и других активов в Тольятти, которые в настоящее время объединены юридическими лицами СИБУР Тольятти и Тольяттисинтез, сообщили стороны.

Стороны не раскрывают сумму сделки, но по оценкам она может составить $150-200 млн. Татнефти данная покупка позволит получить собственного производителя сырья для производства шин, несколько снизив зависимость от Нижнекамскнефтехим. Сибур в свою очередь продолжает реализацию стратегии по выходу из активов, которые на дают существенного роста, а также концентрации на основном бизнесе.Промсвязьбанк

НКНХ: в предверии публикации полугодовой отчетности

- 24 июля 2019, 20:04

- |

Коридор 64,49-64,96 выглядит разумным для подбора бумаги. Если вдруг провалят вниз, то не жду ниже 61.2х

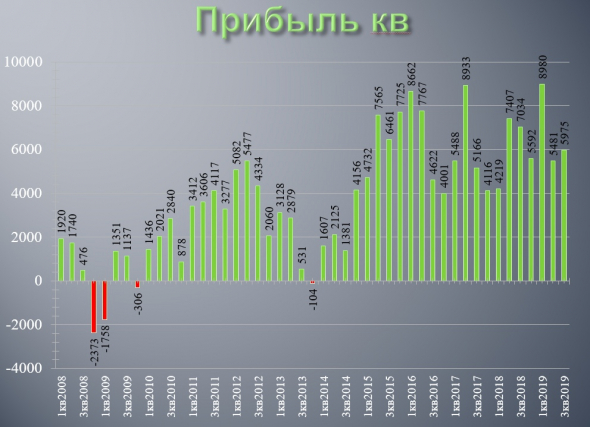

НКНХ: как не росла прибыль

- 08 июля 2019, 13:20

- |

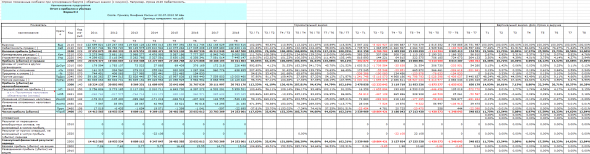

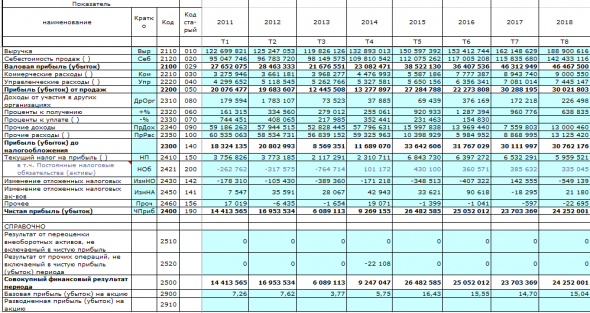

Решил поделиться данными в разрезе показателей по формам ОПУ за 8 лет с 2011 по 2018

( Читать дальше )

Нижнекамскнефтехим — выбор подписчиков

- 04 июля 2019, 16:15

- |

В этот раз в рубрике «Выбор компании по просьбе подписчиков» остановились на Нижнекамскнефтехим.

Нижнекамскнефтехим — одна из крупнейших нефтехимических компаний Европы, занимает лидирующие позиции по производству синтетических каучуков и пластиков в Российской Федерации. Компания основана в 1967 году. Входит в Группу компаний ТАИФ. Компания занимает ведущую позицию среди отечественных производителей синтетических каучуков, пластиков и этилена. В ассортименте выпускаемой продукции — более 120 наименований.

Основу товарной номенклатуры составляют:

-синтетические каучуки общего и специального назначения;

-пластики, полистирол, полипропилен, полиэтилен и АБС-пластик;

-мономеры, являющиеся исходным сырьем для производства каучуков и пластиков;

( Читать дальше )

Нижнекамскнефтехим - выручка и ЧП в 2019 г планируется не ниже уровня прошлого года

- 12 апреля 2019, 12:10

- |

генеральный директор компании Азат Бикмурзин:

Они (планы по выручке и чистой прибыли – ред.) установлены не ниже, чем в 2018 году. Компания развивается динамично, соответственно увеличивается и производство… Рабочие планы – не ниже, чем в прошлом году, 2018 году, а анализ уже покажет, какие показатели мы получим

https://emitent.1prime.ru/News/NewsView.aspx?GUID={8FA48EC7-0253-4CF1-84EC-BBEF607D31A7}

DX (индекс доллара), Нижнекамскнефтехим, XAGUSD, Тактика Адверза, EURJPY, EURAUD

- 23 марта 2019, 22:26

- |

Здравствуйте, коллеги!

Наш коллега "… ", с использованием метода анализа Тактика Адверза, рассмотрел перспективы следующих инструментов:

EURJPY, Тактика Адверза, DX (индекс доллара), EURAUD, XAGUSD, Нижнекамскнефтехим (дивиденды, отсечка и т.д.)

«Третий эшелон» рынка. Можно ли заработать на неликвидных акциях? Нижнекамскнефтехим с позиций ТА.

Под видео на ютуб канале есть поминутная расшифровка:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал