нижнекамскнефтехим

Нижнекамскнефтехим: хорошее завершение 9 месяцев 2021

- 01 октября 2021, 14:38

- |

Привет любителям Нижнекамскнефтехим!

Сегодняшняя статья об ожидаемых результатах НКНХ за 9 мес.2021 и размышления о будущих дивидендах.

Сибур Сибуром, а задачу зарабатывать никто не отменял и НКНХ ее выполняет на 5.

Условными сегментами НКНХ, формирующими его ЧП по РСБУ, я бы назвал пластики, каучук, прочую химию, а также сальдо курсовых разниц, отражаемое в прочих доходах и расходах.

Пластики и прочая химия в 1П2021 отвоевали % выручки у каучуков и в сегодняшних расчетах принято соотношение пластики: каучук: прочая химия как 36,8%: 33,5%: 28,7%. Еще 1% составляют прочие услуги.

Курс евро на отчетную дату понизился на 1,3271 руб. и, учитывая долг в 1,1 млрд евро, это принесло 1,46 млрд руб. дохода. Допустил, что 46% выручки в валюте на падающем курсе и обесценивающийся в рублях размещенный в долларах депозит от конвертации 15 млр руб. оставили только 1 млрд руб.

( Читать дальше )

- комментировать

- 5.4К | ★11

- Комментарии ( 24 )

Добровольного выкупа акций Нижнекамскнефтехим и Казаньоргсинтез может не быть - Универ Капитал

- 24 сентября 2021, 21:08

- |

( Читать дальше )

Татарстан не планирует продавать акции Казаньоргсинтеза, акции компании будут только расти, консолидация КЗОС и НКНХ не планируется - Минниханов

- 24 сентября 2021, 15:48

- |

Консолидация "Казаньоргсинтеза" и "Нижнекамскнефтехима" сейчас не обсуждается — глава "Сибура" Дмитрий Конов.

«Нет», — сказал он, отвечая на соответствующий вопрос.

«Акции „Казаньоргсинтеза“ будут только расти, мы будем богатеть. Мы через „Казаньоргсинтез“ партнеры» — Рустам Миннихановfomag.ru/news-streem/konsolidatsiya-kazanorgsinteza-i-nizhnekamskneftekhima-seychas-ne-obsuzhdaetsya-konov/

Казаньоргсинтез: есть предел совершенству

- 18 сентября 2021, 18:50

- |

Сегодняшняя статья поможет инвестору принять инвестиционное решение в отношении обыкновенных акций компании Казаньоргсинтез: покупать или нет.

По уставу КОС на обычку распределяют 70% чистой прибыли, поэтому интересовать будет только способность компании генерировать выручку и чистую прибыль на дистанции, при этом прибыль и выручка из года в год должны увеличиваться, а не стагнировать.

Ищем в ворохе информации подтвеждающие или опровергающие возможности компании факты.

Будем копать в сторону произодства и инвестпрограммы компании, выпускаемых продуктов и используемого сырья.

Разберемся, кто является ключевыми поставщиками сырья для КОС и насколько остро существует у этой компании проблема сырья.

Отследим динамику производства и попытаемся разглядеть очертания перспективы будущего развития компании.

( Читать дальше )

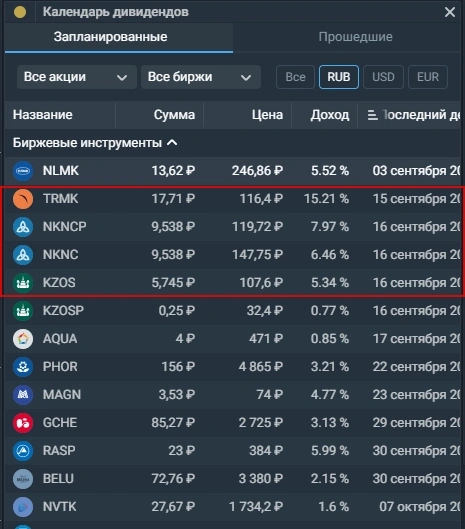

Нижнекамскнефтехим: 11 торговых дней до отсечки под дивиденды за полугодие 2021

- 02 сентября 2021, 09:13

- |

Привет всем любителям Нижнекамскнефтехим.

До отсечки осталось торговать 11 дней. Это достаточно большой срок для проявления цены.

Цели по дневному графику выбиваются одна за другой вверх. Это верный признак того, что идет старший тренд и нужно перейти на план выше.

По префе достигли 128.74 (без 74 коп.)

Смотрим недели. Ну, еще 130,78 в ближайшей цели есть. В случае выноса -146,84.

( Читать дальше )

Я узнал когда рынки упадут. Но это не точно.

- 01 сентября 2021, 14:58

- |

Почему? Думаю что причина будет в этом. Куча леммингов набившихся в KZOS\NKNC\NKNCP\TRMK в ожидании богатых дивидендов начнут фиксится. А дивгеп думаю будет поистине ужасен. Но конечно поживем увидим.

( Читать дальше )

Нижнекамскнефтехим: ежеквартальный отчёт за 2 кв. 2021

- 17 августа 2021, 19:25

- |

Привет любителям компании Нижнекамскнефтехим. Сегодня препарируем ежеквартальный отчёт за 2 кв. 2021.

Вынимаем из него самое интересное — выборку кредитов в ЕВРО, которая сильно влияет на чистую прибыль при изменении курса EURRUB.

На строительство ЭП-600 во 2-м кв. 2021 выбрали 60,7 млн евро, на электростанцию — 4,7 млн. евро.

Если мой управленческий учет верен, то период доступности кредита на электростанцию закрылся в апреле 2021. Это действительно похоже на правду, т.к с апреля по август идет пуско-наладка станции без больших финансовых вливаний. В августе станция должна быть принята в коммерческую эксплуатацию и начать своей работой гасить кредит, который с учетом последней выборки составил 211 095 491,77 млн. евро (88,1% выборки). Если период доступности не закрыт и в 3м кв. будет выборка на станцию, то подкоррректируем данные.

( Читать дальше )

НКНХ преф. vs. НКНХ об. или былая прыть обычки: что стало через месяц?

- 10 августа 2021, 15:30

- |

Привет акционерам и любителям компании Нижнекамскнефтехим!

В этой статье месяц назад мы размышляли о спредах между префой и обычкой. Наша возможная цель была в интевале 1,6280-1,6936, для чего нужно было пробивать 1,46.

Были предположения, что и от 1,46 может отвалиться к 1,08. Что собственно и произошло на объявлении промежуточных дивидендов.

( Читать дальше )

Нижнекамскнефтехим: новый завод-спутник Полипропилен-400

- 08 августа 2021, 18:47

- |

Привет всем любителям компании Нижнекамскнефтехим!

В свете новости о промежуточных дивидендах за полугодие 2021 в размере 9,538 руб. незаметно прошла новость о новом производстве полипропилена мощностью 400 тыс. тонн.

6 августа 2021 НКНХ подписал контракты на проектирование, поставку оборудования и техническое консультирование по строительству производства полипропилена мощностью 400 тыс. тонн. в год с China Machinery Engineering Corporation (CMEC) и China Huanqiu Contracting & Engineering Co., Ltd. (HQC).

“Мы планируем с нашими китайскими товарищами работать очень серьезно и плотно с тем, чтобы два предприятия новых (ЭП-600 и «Полипропилен-400», — прим. ред.) сошлись в одной точке. Сомнений, что все будет сделано в директивные сроки, ни у нас, ни у наших китайских коллег нет», — сказал Руслан Шигабутдинов.”

( Читать дальше )

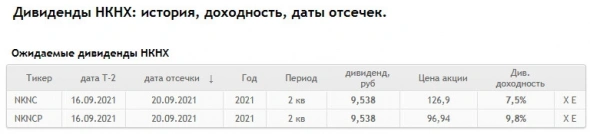

Дивиденды Нижнекамскнефтехим составят ₽9,538 рубля на акцию

- 06 августа 2021, 14:40

- |

– по обыкновенным акциям ПАО «Нижнекамскнефтехим» из расчета 9,538 рубля на 1 акцию;

– по привилегированным акциям ПАО «Нижнекамскнефтехим» из расчета 9,538 рубля на 1 акцию.

Закр реестра - 20 сентября 2021 г.

Собрание акционеров - 08 сентября 2021 г.

Закр реестра для собрания акционеров - 13 августа 2021 г.

Интерфакс – Сервер раскрытия информации (e-disclosure.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал