Блог им. Rondine

Казаньоргсинтез: есть предел совершенству

- 18 сентября 2021, 18:50

- |

Сегодняшняя статья поможет инвестору принять инвестиционное решение в отношении обыкновенных акций компании Казаньоргсинтез: покупать или нет.

По уставу КОС на обычку распределяют 70% чистой прибыли, поэтому интересовать будет только способность компании генерировать выручку и чистую прибыль на дистанции, при этом прибыль и выручка из года в год должны увеличиваться, а не стагнировать.

Ищем в ворохе информации подтвеждающие или опровергающие возможности компании факты.

Будем копать в сторону произодства и инвестпрограммы компании, выпускаемых продуктов и используемого сырья.

Разберемся, кто является ключевыми поставщиками сырья для КОС и насколько остро существует у этой компании проблема сырья.

Отследим динамику производства и попытаемся разглядеть очертания перспективы будущего развития компании.

Поскольку любое явление невозможно понять из самого себя до конца, буду сравнивать КОС с его сестринской компанией НКНХ.

В заключении будет дан технический анализ обыкновенных акций КОС.

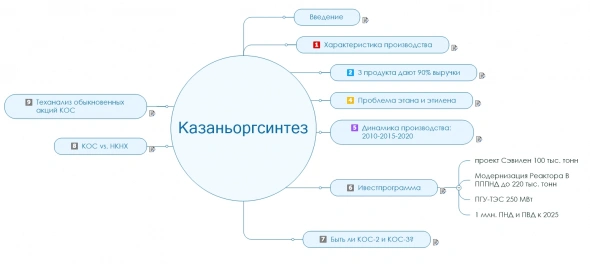

Разбирать компанию будем вот по такому плану.

Готовьтесь потратить время на прочтение. 3-й номер в плане пропущен

1.Характеристика производства

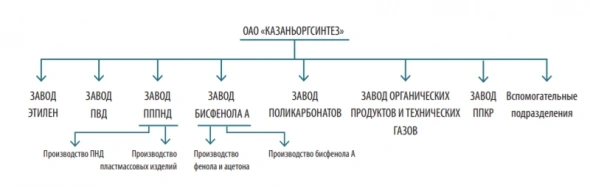

На площадке 4,2 кв. км. в Казани разместились заводы КОС

Заводы

На долю трех продуктов (полиэтиленов ПНД, ПВД и поликарбонатов), выпускаемых одноименными заводами ПНД, ПВД и заводом поликарбанатов, приходится до 85-90% всей выручки компании.

Доля ПНД с трубами колеблется от 40 до 50%, ПВД занимает около 20%, поликарбонаты в разные периоды дают 12-20% всей выручки.

Остальные 10-15% выручки — другая продукция, которая будет раскрыта при характеристике производства.

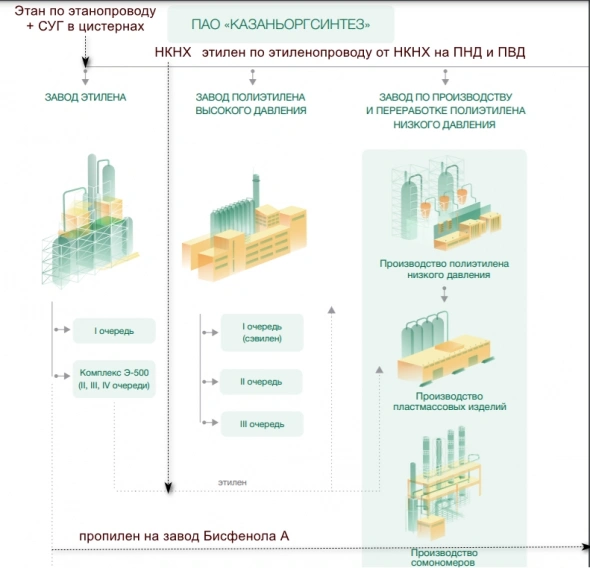

Я дополнил производственную схему компании связями по продуктам и сырью, которые отсутствовали на взятой из годового отчета схеме компании.

Вот что получилось.

Заводы ПНД и ПВД КОС загружает этиленом напрямую от НКНХ по этиленопроводу, а также этиленом после переработки этана и СУГ на заводе этилена компании.

Завод ПНД соединен с производством полимерных труб и фитингов из ПНД, используя трубные марки ПНД.

Этан поступает на завод этилена по этанопроводу, а СУГ (пропан и пропан-бутан) привозят в жидком виде в многочисленных цистернах и хранят его в резервуарном парке компании, расчитанном на 500 тыс. тонн СУГа.

В рамках производства ПВД делают сополимер этилена под названием сэвилен. Производство сэвилена небольшое — всего 13 тыс. тонн. При производстве сэвилена сополимером выступает покупной винилацетат — его тоже везут в цистернах. На сэвиленовом производстве выпускают немного и полимера винилацетата — поливинилацетат (ПВА).

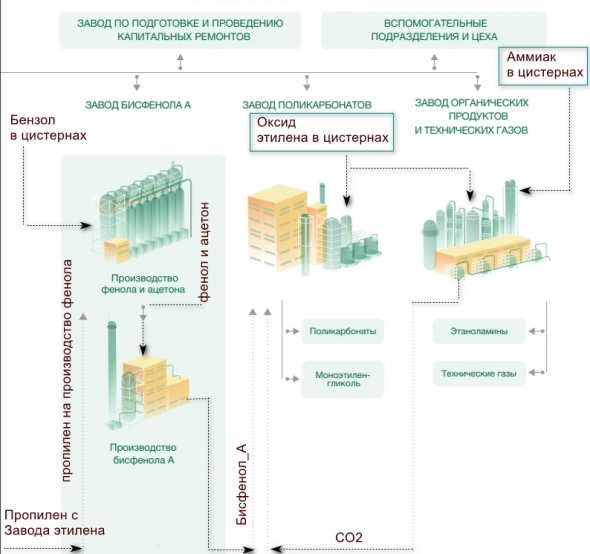

При пиролизе СУГ в печах пиролиза завода этилена образуется пропилен до 60 тыс. тонн, который отгоняют на завод по производству фенола и ацетона, а излишки продают на сторону.

На производстве фенола и ацетона полученные фенол с ацетоном являются как товаром, так и сырьем для завода Бисфенола А. Сам Бисфеннол А частично продают как товар, но в основном он поступает как сырье на завод поликарбонатов. На этом заводе используют также покупной бензол в цистернах.

Завод поликарбонатов выпускает собственно поликарбонаты, а также побочный продукт моноэтиленгликоль.

Последний завод оргпродуктов и техгазов выпускает этаноламины на продажу и азот с кислородом для нужд других заводов и производства холода. Для этого завода покупают аммиак и оксид этилена в цистернах. Оксид этилена используют также на заводе поликарбонатов.

Вот и все описание производства КОС.

В качестве конечных продуктов КОС продает:

Полиэтилен ПВД, Сэвилен и поливинилацетат

Полиэтилен ПНД

Полиэтиэтиленовые напорные и газовые трубы из полиэтилена ПНД

Поликарбонаты

Бутен-1 (также является сырьем для завода ПНД),

Фенол и ацетон (также является сырьем для завода Бисфенол А)

Бисфенол А (также является сырьем для завода поликарбонатов)

Моноэтиленгликоль, Этаноламины, Окись этилена, Жидкие продукты пиролиза с завода этилена, ББФ (бутилен-бутадиеновая фракция)

Пропилен (в части, неиспользуемой на заводе Бисфенола)

Покупным сырьем для КОС выступает:

Этан, СУГ (пропан и пропан-бутан), этилен

бензол, винилацетат

аммиак, окись этилена (в случае нехватки этилена для ПНД и ПВД окись закупают)

Потоки сырья и продуктов

Потоки сырья и продуктов. Продолжение

2. 3 продукта дают 90% выручки

Полиэтилены ПНД, ПВД и поликарбонаты дают 90% всей выручки КОСа.

О них и поговорим подробнее. Продукция продается как в России, так и зарубежом. Валютная выручка составляет 16-19% от всех продаж.

Рядом с продуктом ниже указана номинальная мощность его производства, но из-за нехватки сырья реальный выпуск продукции всегда не дотягивает до номинальной мощности.

Например, за 2020 год выпущено 727 тыс. тонн полиэтилена ПВД и ПНД, а из объема ПНД отщипнули на трубы только 24 тыс. тонн. Недозагруз мощностей ПНД и ПВД был в объеме 38 тыс. тонн, по трубам — около 30 тыс тонн.

Чемпионы по выручке:

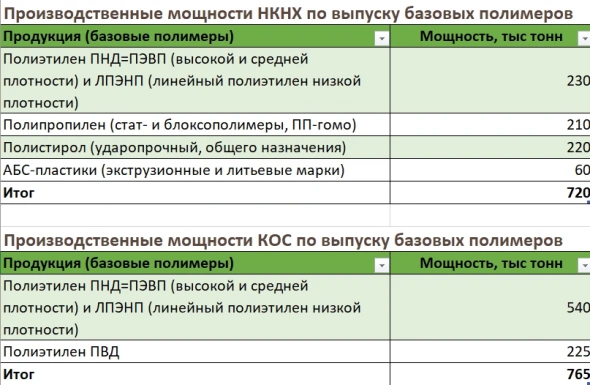

(1) Полиэтилен ПНД, 540 тыс. тонн, 40-50%

Полиэтиэтиленовые трубы и фитинги из полиэтилена ПНД, 53 тыс. тонн (входят тоннами в ПНД)

(2) Полиэтилен ПВД, 225 тыс. тонн, 20-23%

Сэвилен, 13 тыс. тонн (входит тоннами в ПВД)

(3) Поликарбонаты, 100 тыс. тонн (выход на мощность в 2021 году), 12-20%

Общая номинальная мощность полиэтилена всех видов — 765 тыс тонн.

Полиэтилен — единственный из производимых на КОСе пластиков. С ним нужно подробно разобраться!

С пониманием сокращенных названий полиэтилена есть путаница в связи с использованием в аббревиатурах разных признаков деления.

То используют давление, а то плотность. Единообразия нет.

Итак, полиэтилены Казаньоргсинтеза — гранулы 2-5 мм, получаемые полимеризацией и сополимеризацией этилена в реакторах при разном давлении и температурах на заводе ПППНД и заводе ПВД.

На производстве ПНД завода ПППНД выпускают основной объем полиэтилена (40-50% всей выручки):

— Полиэтилен низкого давления высокой плотности, включая тубные марки

— Полиэтилен низкого давления средней плотности

— Бимодальный полиэтилен высокой плотности

— Линейный полиэтилен низкой плотности

— Металлоценовый линейный полиэтилен низкой плотности

При производстве этих марок полиэтилена на ПНД производстве завода ПППНД давление в реакторе и температура низкие: 0,1-2 МПа, Т= 120-150С.

Доля полиэтилена ПНД (низкого давления высокой плотности) на рынке РФ достигает 60%.

Линейный полиэтилен низкой плотности является самым быстрорастущим сегментом с долей на рынке РФ в районе 12%, отвоевывая позиции при изготовлении пленок у полиэтилена ПВД (полиэтилена высокого давдения низкой плотности).

На заводе ПВД выпускают (20-23% всей выручки):

— Полиэтилен высокого давдения низкой плотности

— Сэвилен

При производстве этих марок полиэтилена на заводе ПВД давление в реакторе и температура уже высокие: 150-300 МПа, Т = 200-260 С.

Характеристики полиэтилена

ПОЛИЭТИЛЕН НИЗКОГО ДАВЛЕНИЯ ВЫСОКОЙ ПЛОТНОСТИ

ПНД (HDPE, PEHD)=ПЭНД=ПВП=ПЭВП

Плотность 940-960 кг/м3, степень кристализации 75-85 % (чем выше, тем больше плотность).

Полиэтилен ПНД предназначен для производства литьевых, экструзионных, кабельных изделий, а также напорных и газовых труб.

На рынок ПНД поставляется под товарными знаками «Казпэлен» и «Pallant».

ПОЛИЭТИЛЕН НИЗКОГО ДАВЛЕНИЯ СРЕДНЕЙ ПЛОТНОСТИ

ПЭСП (MDPE, PEMD) Плотность 929-934кг/м3,

БИМОДАЛЬНЫЙ ПОЛИЭТИЛЕН (тип ПЭ 100) НИЗКОГО ДАВДЕНИЯ ВЫСОКОЙ ПЛОТНОСТИ

Плотность 950-960 кг/м3. Сополимер этилена на катализаторе

ЛИНЕЙНЫЙ ПОЛИЭТИЛЕН «НИЗКОГО» ДАВЛЕНИЯ НИЗКОЙ ПЛОТНОСТИ

ЛПЭ=ЛПНП=ЛПЭНП (LLDPE, PELLD)=ЛПЭНД=ЛПЭНД=ЛПЭВД=ЛПВД

Плотность 918-920 кг/м3

Есть марки ЛПЭ, выпускаемые при дпавлении до 2 МПа (ЛПЭНД), а есть при повышенном давлении, которое, однако, намного ниже давления при производстве полиэтилена ПВД. Поэтому в литературе можно встретить аббревиатуры ЛПВД=ЛПЭВД, означающие, что процесс их получения происходит при повышенном давлении по сравнению 0,1-2 МПа. В целом, я ставлю равенство между ЛПЭНД и ЛПЭВД, игнорируя фактор давления, и предпочитаю использовать аббревиатуру ЛПЭНП. Основное — это то, что полиэтилен линейный и низкой плотности.

МЕТАЛЛОЦЕНОВЫЙ ЛИНЕЙНЫЙ ПОЛИЭТИЛЕН НИЗКОГО ДАВЛЕНИЯ НИЗКОЙ ПЛОТНОСТИ

МЦЛПЭ (mLLDPE, MPE). Разновидность ЛПЭНП (LLDPE) — сополимер этилена с гексеном-1 на металлоценовом катализаторе

Плотность 918-922 кг/м3

ПОЛИЭТИЛЕН ВЫСОКОГО ДАВЛЕНИЯ НИЗКОЙ ПЛОТНОСТИ

ПВД (LDPE, PELD)=ПЭВД=ПНП=ПЭНП

Плотность 918-920 кг/м3, степень кристализации 50-60% (кристализация ниже и плотность меньше)

Полиэтилен ПВД используется в строительстве, в производстве пищевых и технических пленок, изоляции.

Сэвилен (сополимер ПВД)

Сэвилен=ЭВА (EVA)

Сэвилен получают реакцией сополимеризации этилена с винилацетатом на заводе ПВД. Сэвилен выпускает в нескольких марках с плотностью 918-950 кг/м3

Сэвилен получают методом, аналогичным методу производства полиэтилена низкой плотности высокого давления с добавлением винилацетата.

Сэвилен превосходит полиэтилен по прозрачности и эластичности при низких температурах, обладает повышенной адгезией к различным материалам. Свойства сэвилена зависят, главным образом, от содержания винилацетата. С повышением содержания винилацетата уменьшаются твердость, теплостойкость, кристалличность (разрушающее напряжение при растяжении), в то время как плотность, эластичность, прозрачность и адгезия увеличиваются.

Полимерные трубы и соединительные элементы

Напорные и газовые трубы различного диаметра, а также соединительные детали к ним (фитинги) изготавдиваются из полиэтилена ПНД на заводе ПППНД, который состоит из 2-х производств — ПНД и полимерных изделий.

Полиэтиленовые трубы применяются в системах водоснабжения и канализации, газоснабжения, системах технологических трубопроводов.

Поликарбонаты (12-20% выручки)

Выпускаются на заводе поликарбонатов (12-20% всей выручки)

Поликарбонат – сложный линейный полиэфир угольной кислоты и фенолов. Благодаря термостойкости, высокой ударопрочности и химической инертности, поликарбонаты находят широкое применение как конструкционный материал в радио-, свето-, электротехнике и электронике, автомобилестроении, строительстве и производстве потребительских товаров

Существует два промышленных способа получения Поликарбонатов:

— Фосгенирование бисфенола-А

— Переэтерификация дифенилкарбоната бисфенолом-А (нефосгенный метод).

На КОСе производство поликарбонатов осуществляется по нефосгенному методу, разработанному «Asahi Kasei Engineering Corporation». В качестве сырья применяется бисфенол-А, окись этилена, моноэтиленгликоль и СО2.

Побочным продуктом при производстве поликарбоната является этиленгликоль.

С 2008 мощность завода поликарбонатов составляла 65 тыс. тонн в год. В 2019 ее увеличили до 87 тыс. тонн, а в 2021 хотят увеличит до 100 тыс. тонн.

4.Проблема этана и этилена

Вначале справочная информация о выходе этилена при пиролизе разного типа сырья.

Таблица 4.1

Этан является сырьем для завода этилена КОС, а этилен — для заводов ПППНД и ПВД.

Видно, что КОС испытывает дефицит сырья сразу на 2-х уровнях:

(1) уровень дефицита — загрузка завода этилена этаном как самым выгодным сырьем для этилена. Дефицит этана — 277,5 тыс тонн в год и его восполняют СУГом. СУГ из цистерн в жидком виде перегружают для хранения в построенный для этого резервуарный парк объемом 500 тыс тонн.

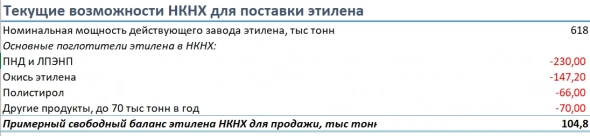

(2) уровень дефицита — загрузка заводов ПППНД и ПВД этиленом. Дефицит этилена в связи с недостаточной мощностью завода этилен — 111 тыс тонн и его закрывают свободными объемами этилена в НКНХ в районе до 100 тыс тонн.

Таблица 4.2

Из-за проблем с сырьем показатель использования производственных мощностей КОС систематически составляет 92% — 95%. Бывало и 70% в прошлом.

Миннибаевский ГПЗ Татнефти и Оренбургский гелиевый завод — единственные поставщики этана для КОС на сегодня. Оба этановых поставщика отправляют его в этанопровод Оренбург-Казань, пропускная способность которого лимитирована 750 тыс тонн в год.

Основным поставщиком СУГ для КОС в настоящее время является Сибур Холдинг.

В связи с хронической нехваткой этана для завода этилена КОС реализовал проект по замене этановых печей пиролиза на новые печи двойного назначения по сырью (этан плюс СУГ) в 2 этапа:

(1) В 2015 запущена в эксплуатацию новая двухкамерная печь пиролиза Technip Benelux B.V. мощностью 138 тысяч тонн этилена в год, 18 тонн/час.

(2) В 2018 в режиме пусконаладке КОС запустил 4 печи пиролиза Technip Benelux B.V. мощностью 72 тонн/час, потратив на их строительство 3,5 млрд руб. собственных средств.

Из-за отсутствия раздела в проетной документации с геометрией трубопроводов 4 печи пиролиза до настоящего времени юридически в эксплуатацию не введены и работают в пику Ростехнадзору в режиме пуско-наладки.

www.business-gazeta.ru/article/484132

Решение этано-этиленовой проблемы связывают с объединением Сибура с Таифом. Сам Д.Конов в интервью Реальному времени назвал 2 направления решения сырьевой проблемы КОС:

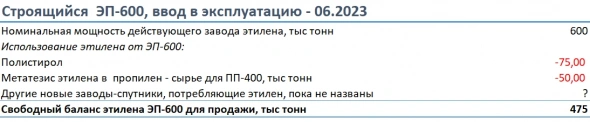

(1) излишки этилена НКНХ от нового ЭП-600;

(2) увеличение пропускной способности этанопровода Оренбург-Казань, составляющей 750 тыс. тонн в год.

Итак, на сегодняшний день КОС сводит концы с концами по этану, заменяя его СУГом, и этилену, выкупая весь свободный баланс этилена у НКНХ. В результате имееется систематический недозагруз мощностей по ПНД и ПВД на 5-8% и недополучение выручки с прибылью.

Оценим свободный объем этилена со строящегося ЭП-600 НКНХ.

Пока анонсировано не так много заводов-спутников ЭП-600, поглотителей этилена. Я надеюсь, что в рамках ЭП-600 компания объявит и новые уставновки по полиэтилену, о которых пока не говорят. Пока свободный баланс этилена от ЭП-600 составляет 475 тыс тонн и его нужно осваивать самому НКНХ, а не отдавать столичному родственнику.

Таблица 4.3

С увеличением пропускной способности этанопровода Оренбург-Казань, который наполняется этаном Газпромом и Татнефтью, сложнее. Длина этанопровода 400 км с ограничением по пропускной способности 750 тыс тонн. Придется строить вторую нитку, если хотят перепрыгнуть барьер 750 тыс тонн. А это очень дорого и долго.

Но дело не в пропускной способности этанопровода. Все дело в том, что Оренбургский гелиевый завод пока не планирует увеличение мощности по переработке природного газа, также как и Миннибаевский ГПЗ Татнефти. С этой стороны дополнительного этана ждать КОСу не приходится.

Я полагаю, что дополнительные объемы этилена КОСу можно будет взять только в 2024 году с нового ЭП-600. Вопрос сколько можно взять пока остается открытым. В любом случае НКНХ продает этилен на сторону по принципу «все, что не переработали сами». Возможно, поставки этилена и составят 300 тыс тонн — тогда КОС сможет выполнить стратегическую программу 2025 — 1 млн тонн полиэтилена в год.

В теории поставщиками этилена могут быть и другие компании, соединенные этиленопроводом в этиленовое кольцо: Уфаоргсинтез, Стерлитамакский нефтехимический завод и Салаватнефтеоргсинтез. Но я о поставках этилена ничего от них не слышал.

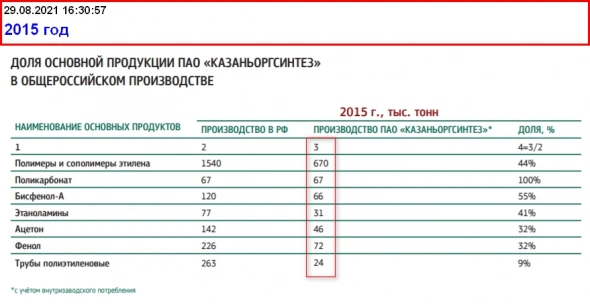

5.Динамика производства: 2010-2015-2020

Посмотрим десятилетнюю динамику продуктов, которые дают на гора 90% выручки КОС.

Выпуск полиэтилена ПНД и ПВД, тыс тонн:

574 (2010) ---> 670 (2015) ---> 727 (2020)

Политиленовые трубы, тыс тонн:

27 (2010) ---> 24 (2015) ---> 24 (2020)

Поликарбонаты, тыс тонн:

57 (2010) ---> 67 (2015) ---> 81 (2020)

Меня такая динамика не впечатляет. За 10 лет производство полиэтилена нарастили всего на 27%, или 153 тыс. тонны.

Трубы топчутся на месте, при мощности трубного производства на заводе ПППНД 53 тыс тонн.

Поликарбонаты медленно ползут вверх и в 2021 году обещали расширить производство и нарастить объемы до 100 тыс тонн.

Отчасти, такие результаты есть итог борьбы Таифа за КОС с банками. Но в основном — это закономерный итог постоянного дефицита этана и этилена.

2010 год

2015 год

2020 год

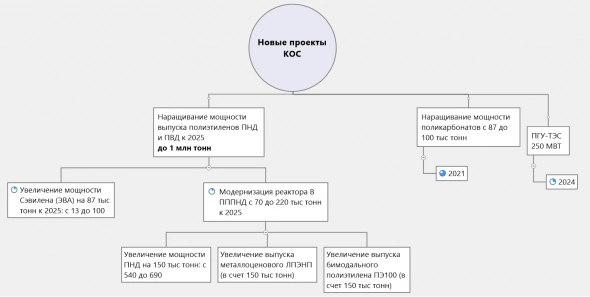

6. Инвестпрограмма

Ивестпрограмма КОС до 2025 года выглядит достаточно скромной. Планируется увеличить мощность по полиэтиленам только на 31% и довести их общий выпуск с текущих 765 до 1 млн. тонн.

В рамках стратегической программы увеличение выпуска полиэтиленов всех видов до 1 млн тонн в год компания осуществляет следующие проекты:

(1) Будет произведена замена старой установки Сэвилена 13 тыс тонн на новую установку мощностью 100 тыс. тонн. EP онтакт на 130 млн евро подписали с итальянской группой Maire Tecnimont. Срок проекта — 40 мес., финансирование за счет собственных средств компании

(2) Модернизация реактора B на заводе ПППНД позволит увеличить выпуск разных марок ПНД на 150 тыс тонн и таким образом довести суммарную мощность ПНД, включаю ЛПЭНП, до 690 тыс тонн. Финансирование ведется за счет собственных средств компании

(3) в 2021 должно завершиться увеличение мощности завода поликарбонатов до 100 тыс тонн. Финансирование за счет собственных средств компании

(4) Строительство новой ПГУ-ТЭС 250 МВт. Станцию введут ближе к 2024 году. Финансирование за счет кредитной линии на 147 млн евро (85% заемных средств) и за счет собственных средств компании (15%). Эффект от станции составит 4 млр руб. в год.

Подробности кредита на станцию:

Инвестпроекты КОС

НКНХ имеет более мощную инвестпрограмму, которая клонирует НКНХ дважды по пластикам. Я имею ввиду ЭП-600 и второй ЭП-600 вместе с заводами-спутниками по дальнейшему переделу этилена, пропилена и другой химии.

Это не считая других амбициозных проектов, указанных на схеме.

В 2021 в НКНХ будет введена электростанция. С ее помощью компания сможет дополнительно регулярно зарабатывать 8 млрд руб. в год.

В связи с мощной инвестпрограммой НКНХ вынужден занимать на рынке деньги в размере до 85% потребностей программы.

С учетом последних новостей по облигациям на сумму 17,2 млрд руб. НКНХ заняло 1,1 млрд евро (на 30.06.21) и 32,2 млрд руб.

Пугаться этого не нужно. Это запланированные зимствования. Проценты по евро составляют 0,6% годовых. Обслуживание 2-х облигационных займов на 32,2 млрд руб. будет обходится компании в 2,86 млрд руб. в год, которые никак не скажутся на ЧП, поскольку относятся на создание ОС до момента ввода ОС в эксплуатацию.

Единственная опасность для НКНХ — большой долг в евро, из-за которого ЧП сильно чувствительна к курсовым разницам.

Инвестпроекты НКНХ

7. Быть ли КОС-2 и КОС-3?

Под КОС-2 понимается удвоение мощности по полиэтилену, а КОС-3 — утроение.

Мы уже выяснили, что с сырьем у КОС не очень. Текущие потоки этана и этилена покрывает мощности компании лишь на 92-95%.

Мощности завода этилена 654 тыс тонн (КОС-1), даже при полной загрузке, не в состоянии дать дополнительные 350 тыс тонн этилена для достижения 1 млн тонн полиэтиленов в год.

Программу 1 млн тонн полиэтиленов в год к 2025 году позволит выполнить только дополнительный объем этилена 300 тыс тонн в год со строящегося ЭП-600, принимая во внимание, что уже сейчас НКНХ ежегодно отдает порядка 100 тыс тонн этилена.

Можно расширить пиролизные мощности по этану. Но для чего это делать, если взять дополнительные объемы этана у Газпрома из Оренбурга и Татнефти из Альметьевска нельзя? Оренбургский гелиевый завод и Миннибаевский ГПЗ и так продают все этановую фракцию КОСу и не планируют укрупнять свои заводы.

А у Газпрома есть еще кому поставлять этан — Газпром нефтехим Салават. В Татнефти перешедший к ним Бикмурзин развивает собственную нефтехимию Татнефти и так может случиться, что этан понадобится им самим.

Д.Конов называл четвертым блоком проектов в рамках всей инвестпрограммы Таифа расширение КОСа при появлении договоренности о сырьевом обеспечении с третьими компаниями.

Пожалуй, единственным вариантом остается строительство ГПЗ в Казани, который бы позволил извлекать этан и ШФЛУ из магистрального газа для КОС. Весь фунционал ГПЗ в том, чтобы забрать из природного газа этан и ШФЛУ и отдать чистый метан (сухой отбензиненный газ, СОГ) обратно в трубу Газпрома.

Объявлено, что у Сибура с Газпромом подписана дорожная карта по строительству ГПЗ в Казани и уже выполнено ТЭО. ТЭО по международной классификации всего лишь Feasibility study — презентация в Power Point с базовыми расчетами по сырью, продуктам и финансам.

Мощность такого ГПЗ может составить около 2 млн тонн этана и 0,5 млн тонн ШФЛУ, что хватило бы на КОС-2 и КОС-3.

Основной вопрос — поставка Газпромом по магистральному трубопроводу этаносодержащего природного газа в Татарстан. На сегодня нет решения из какой ресурсной базы брать богатый этаном газ.

В прессе пошли новостные вбросы про давно известную дорожную карту Казанского ГПЗ, профинансировать который должны Газпром и Сибур совместно.

Решения у нас принимаются не быстро. От принятия инвестиционного решения до ввода ГПЗ в эксплуатацию пройдет около 7-8 лет. Амурский ГПЗ начали строить в феврале 2015, а закончить планируют в 2024. При этом, пару лет наверняка ушла до этого на проработку базового проекта.

Если примут решение по ГПЗ, то строительство КОС-2 и КОС-3, конечно, синхронизируют с началом работы ГПЗ.

Мое мнение, что КОС-2 не появится ранее 2030 года, тогда как НКНХ-2 появится в уже середине 2023.

8. КОС vs. НКНХ

Часто слышу вопрос от начинающих инвесторов. Чем КОС отличается от НКНХ?

Да много чем отличается. У них один мажоритарий, но совершенно разные истории становления. КОС расположен в Казани, а НКНХ в г. Нижнекамск.

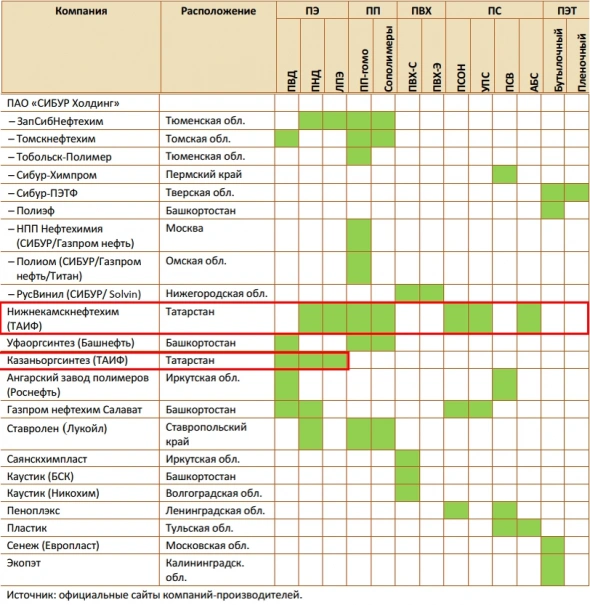

Прежде всего нас должны интересовать отличия по выпускаемым пластикам.

КОС помимо полиэтилена ничего из пластиков не производит. НКНХ в дополнение к полиэтилену выпускает еще полипропилен, полистирол и АБС-пластик.

Таблица 8.1

Номинальная мощность полиэтиленов КОС ПНД (ЛПЭНП входит в ПНД) и ПВД (сэвилен входит в ПВД) составляет 765 тыс тонн. С 2019 года КОС также освоил выпуск ЛПЭНП на заводе ПППНД, в том числе и выпуск металлоценового ЛПЭНП в объеме 8 тыс тонн, закрыв этим до 35% импортных поставок.

НКНХ выпускает полиэтилен ПНД и ЛПЭНП на одной технологической линии по производству ПНД. Увеличивая выпуск ЛПЭНП, НКНХ снижает выпуск ПНД, ловя конъюнктурные волны спроса. Полиэтилен ПВД в НКНХ не производится совсем.

Надо сказать, что в настоящее время полиэтилен ЛПЭНП вытесняет полиэтилен ПВД по пленкам и другим изделиям.

В НКНХ основной задачей ставят именно расширение марочного ассортимента ЛПЭНП.

Таким образом, КОС конкурирует с НКНХ по полиэтилену ПНД и ЛПЭНП.

Суммарный объемм пластиков в компаниях на сегодня примерно сопоставим — 700+ тыс тонн.

Таблица 8.2

Хотя на сайте КОС заявлено 175 наименований продукции, но по факту только ПНД, ПВД и поликарбонаты дают 90% всей выручки.

В КОС отсутствует каучуковый блок, а в НКНХ не выпускают поликарбонаты.

Так как в НКНХ основным сырьем для пиролиза является нафта, а не этан как в КОСе, то на выходе в НКНХ получается богатая палитра продуктов, помимо этилена и пропилена. Из них производят Прочую продукцию, реализация которой достигает без малого почти 30% от общей выручки НКНХ. В КОСе также имеется Прочая продукция, но ее вес в выручке лишь 10%.

Из наиболее крупных производств Прочей химии в НКНХ можно отметить производство окиси этилена (2-е место по использованию этилена в мире после полиэтилена) мощностью 230 тыс тонн и производство линейных альфа-олефинов мощностью 37,5 тыс тонн.

В 2025 компании должны завершить свои промежуточные стратегические программы развития.

К этому времени в КОС должны пройти локальные мероприятия по модернизации существующего реактора B на ПППНД и построена новая установка сэвилена 100 ты тонн.

НКНХ должен ввести в эксплуатацию и вывести на полную мощность ЭП-600 вместе с заводами-спутниками, который называют НКНХ-2.

Видно, что по пластикам к 2025 НКНХ уже будет на 40% впереди КОСа. Выпуск каучуков в НКНХ увеличится на 100 тыс тонн и достигнет 800 тыс.

НКНХ заявляет к 2025 году только 1,4 млн тонн пластика. Однако из 600 тыс тонн этилена от ЭП-600 всего 50 тыс тонн этилена будет использованы в реакции метатезиса для производства нового полипропилена мощностью 400 тыс тонн. Еще 75 тыс тонн этилена заберет на себя новое производство стирола мощностью 250 тыс тонн.

Свободный баланс по этилену от ЭП-600 составит 475 тыс тонн. Напрашивается новое производство полиэтилена как завод-спутник. Сама программа 1,4 млн тонн выглядит для НКНХ заниженной.

Таблица 8.3

К 2028 году должен быть построен второй ЭП-600, т.е. НКНХ-3. Какие продукты будут производить на НКНХ-3 пока непонятно.

А вот развитие КОС после 2025 пока не просматривается из-за отсутствия информации по строительству ГПЗ под Казанью с участием Сибура и Газпрома. Без этого ГПЗ КОСу будет совсем грустно. Не получится создать КОС-2 и КОС-3.

Резюмируя, скажу, что НКНХ смотрится интереснее в связи с принятой программой по строительству НКНХ-2 и НКНХ-3, наличием мощного каучукового блока с планируемым собственным метанолом на 500 тыс тонн, которое уменьшит расходы на производство каучука в районе 4 млрд. руб.

Новую электростанцию запустят в НКНХ в 2021 году — она будет приносить компании около 8 млррд. руб в год. Рассматривается проект производств техуглерода мощностью 250тыс тонн в год.

В КОСе же КОС-2 может появится не ранее 2030. Лучше начать пожинать плоды от НКНХ-2 уже в 2023, чем морозить деньги в КОСе до 2030 в надежде на КОС-2.

9. Теханализ обыкновенных акций КОС

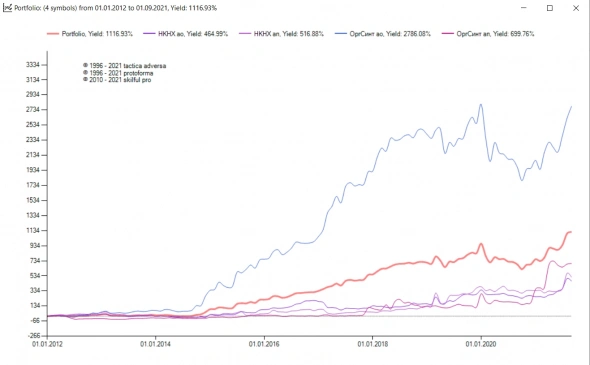

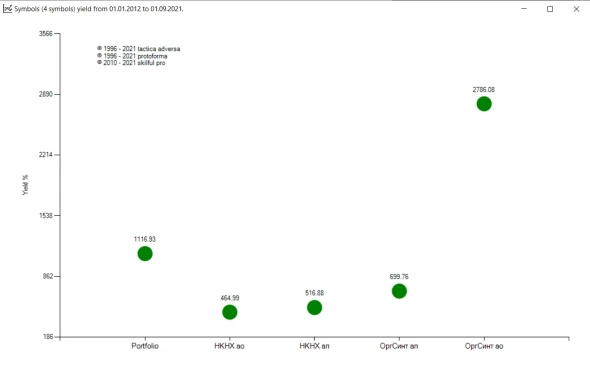

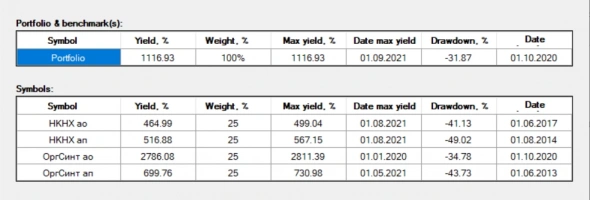

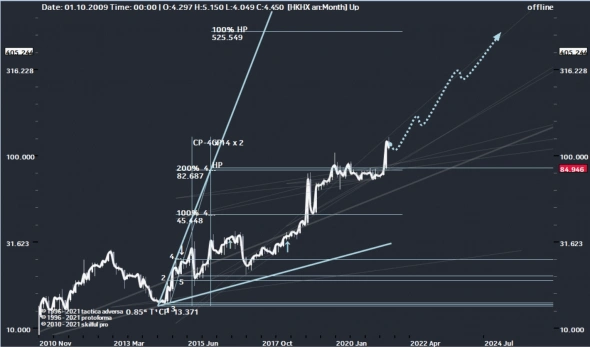

Обыкновенные акции КОС были допущены к торгам на ММВБ в 2012 и начали с 3-4 руб. С того момента бумага сделала головокружительный подъем, предоставив инвесторам за 10,5 лет феноменальные 2786%, обогнав бумаги НКНХ.

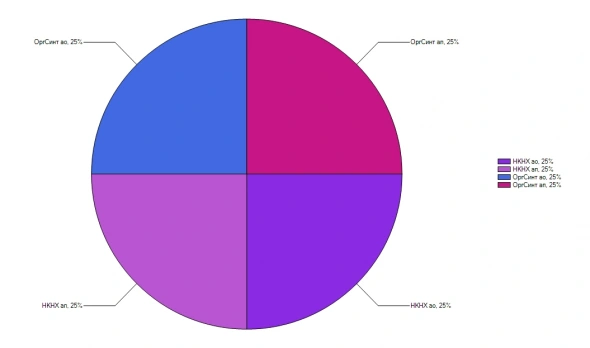

Ниже представлен портфель из 4-х бумаг КОС и НКНХ с результатами на основе месячных свечей по ценам закрытия с 01.01.2012 без учета дивидендной доходности и синтетическая кривая портфеля.

Рисунок 9.1

Рисунок 9.2

Рисунок 9.3

Рисунок 9.4

Однако былые заслуги не обещают обыкновенным акциям КОС феноменальной доходности в будущем. Бумага, в отличие от 3-х других из портфеля, не смогла обновить за период дивидендного ралли в августе-сентябре 2021 свой исторический хай 135,80 руб.

На месячном графике КОС об. есть ближайшайшая цель 182 руб. Но когда и каким маршрутом туда придет бумага, непонятно.

Рисунок 9.5

Основное, чем я руководствуюсь, при покупке бумаги — хорошая дивидендная доходность и потенциал развития компании, который я оцениваю через наращивание производственной мощности и способности увеличивать из года в год ЧП и выручку.

70% ЧП на КОС обычку по уставу — очень хорошая норма распределения дивидендов. Но вот ЧП компании, считаю, будет стагнировать, если не брать во внимание конъюнктурные ценовые всплески на продукцию.

Будут новости по строительству ГПЗ в Казани, который позволит КОСу принять программу по строительству КОС-2 и КОС-3, пересмотрю свой взгляд на бумагу.

Также мне не нравится монопортфель компании — один полиэтилен и отсутствие других пластиков (полипропилена, полистирола и АБС-пластиков), а также каучуков.

В НКНХ выручка разбивается по 3-м сегментам: пластики, каучуки и все остальное. Почти по 1/3 выручки на сегмент с небольшим перевесом каучуков и пластиков. В КОСе же 90% выручки дают полиэтилен и поликарбонаты и 10% все остальное.

Может удивить доходность КОС префы. Я скептически отношусь к данной бумаге. Префа не наполняется дивидендом как обычка и успехи с программой развития компании ей безразличны.

Основное, что хотят ее держатели, так это того, чтобы Сибур выгнал всех Таифтян со всех постов, отменил для всех дивиденды, все уравнял и дал денежек держателем префы. В общем ожидания по принципу, чем хуже, тем лучше им.

Я не исключаю, что на КОС префе можно заработать, но скорее всего, на ней можно только потерять инвесторам. По этой причине не рекомендую покупать КОС префу.

Показательным моментом будет переход НКНХ и КОС через финальные годовые дивиденды за 2021 год. Получить 25 копеек будет опять неприятно, в особенности когда деньги заморожены в лонге КОС префы, а вокруг полно здоровых растущих историй.

Для знакомства с моим мнением по КОС префе статьи:

Подытоживая, выбор автора: НКНХ префа с установлением наблюдения за Казаньоргсинтезом.

Почему НКНХ преф, а не обычка? Дивидендная доходность выше, корпоративное управление в компании ровное без рисков для префы.

И есть большой потенциал роста до 525 руб. с большой дивидендной доходностью. Финальные дивиденды по НКНХ префе за 2021 год будут около 5-7 руб.

Спасибо, что прочли.

Рисунок 9.6

теги блога Alexey Rondine

- EURUSD

- GBPUSD

- IMOEX

- IMOEX2

- LQDT

- Positive Technologies

- RGBI

- S&P500 фьючерс

- SnP

- SnP500

- SPO

- акции

- Альфа-Банк

- анализ

- Банки

- ВИМ Ликвидность

- время

- Выборы президента в США

- Газпром

- Группа Позитив

- дивиденды

- доллар

- Доллар рубль

- евро

- евробонды

- Еврооблигации

- законодательство

- золото

- ИИС

- инвестиционный вычет

- Индекс МБ

- Казаньоргсинтез

- конвертация

- коронавирус

- КОС

- кризис

- Магнит

- Маски

- ММК

- Налогообложение

- Налогообложение на рынке ценных бумаг

- НДФЛ

- Нефть

- Нижнекамскнефтехим

- НКНХ

- НЛМК

- облигации

- обычка

- отчеты МСФО

- падение

- Позитив Текнолоджиз

- преф

- прогноз по акциям

- промежуточные дивиденды

- РТС

- рубль

- Сбербанк

- Северсталь

- серебро

- Сибур

- СИБУР Холдинг

- сигнал

- Скилфул

- ТА

- ТАИФ

- Тактика

- Тактика Адверза

- Татнефть

- технический анализ

- торговые сигналы

- трейд

- финанализ

- фьючерс mix

- Штрафы

- электростанция

- Эллиот

- Эллиотт

- Яндекс

держу КОС на Альфе — но неполный лот — продавать лень…

Без преувеличения скажу, что твой подход к выбору и изучению эмитента схоже с тем, к чему я стремлюсь. Надеюсь, когда-то и я смогу составлять такой качественный разбор деятельности компаний. Спасибо тебе за образец качества!)

п.с. подскажи, где брать цены на продукцию НКНХ? В этой статье Нижнекамскнефтехим: намечается рекордная прибыль за полугодие 2021 (smart-lab.ru) ты приводил таблицу цен, но источник не указал, сообщи пожалуйста.

Андрей, спасибо за отзыв.

табличку с ценами на полимеры вешает в правом верхнем углу https://plastinfo.ru/

в 20-х числах ее меняют на новый месяц. Сейчас август висит, а числа 25 сентябрь повеся. Она статичная, графики там уже платные

Egor, «Тем более КОС был куплен по оценке значительно выше рыночной стоимости». Процитировал вас и это не соответствует действительности.

кто куда был куплен? Обменивались акции АО ТАИФ.

Откуда вы это взяли? Вы оценщик, которого привлёк Сибур?

рост будет после 2030.

но вам никто не запрещает ставить свои деньги на рост КОС уже завтра.

Egor, официальной оценки не было пока. Ее СД должен провести перед обменом акциями.

А в прессе писарчуки пишут всякое