налогообложение на рынке ценных бумаг

Упрощённый налоговый вычет Открытие Брокер

- 11 марта 2024, 12:39

- |

- комментировать

- 557

- Комментарии ( 10 )

Правительство РФ хочет повысить налог на доходы физических лиц до 20%, на прибыль — до 25%, выяснили «Важные истории».

- 11 марта 2024, 11:32

- |

По их данным, налог на доходы физических лиц (НДФЛ) для россиян, которые зарабатывают больше миллиона рублей в год, может вырасти с 13% до 15%. Если доход превышает пять миллионов рублей, то налоговая ставка составит 20%. Эта реформа, отмечают «Важные истории», коснется около 20 миллионов россиян.

Кроме того, правительство рассматривает вариант повышения ставки налога на прибыль. Сейчас он составляет 20%, в будущем может вырасти до 25%.

Повышение НДФЛ, посчитал анонимный эксперт для «Важных историй», обеспечит 450 миллиардов рублей в год. Увеличение налога на прибыль принесет еще около двух триллионов рублей, пишет издание. По мнению журналистов, это может говорить о том, что Кремль готовится к затяжной войне.

———

29 февраля, обращаясь к Федеральному собранию, Путин заявил, что «необходимо подумать о более справедливом распределении налогового бремени». Президент РФ дал поручение правительству разработать конкретные предложения.

( Читать дальше )

Первые цифры налоговой реформы

- 11 марта 2024, 10:59

- |

Например, при доходе в 7 млн рублей в год, налог будет взиматься в размере 13% с первого миллиона, 15% со следующих четырех миллионов и 20% со следующих двух миллионов. Одновременно с этим, правительство рассматривает возможность увеличения налога на прибыль с текущих 20% до 25%.

Повышение налогов может принести в бюджет примерно 2 трлн 450 млрд рублей. Поправки в налоговое законодательство могут быть внесены уже этой весной, после выборов и назначения нового правительства. Вероятно, изменения вступят в силу в следующем году.

Это решение правительства может затронуть интересы богатых россиян, которые будут вынуждены платить больше налогов. Однако, сторонники повышения налогов считают, что это поможет сбалансировать бюджет и увеличить доходы государства.

Заработал

- 10 марта 2024, 18:36

- |

( Читать дальше )

Нововведения по вычетам НДФЛ в 2024 году

- 09 марта 2024, 10:19

- |

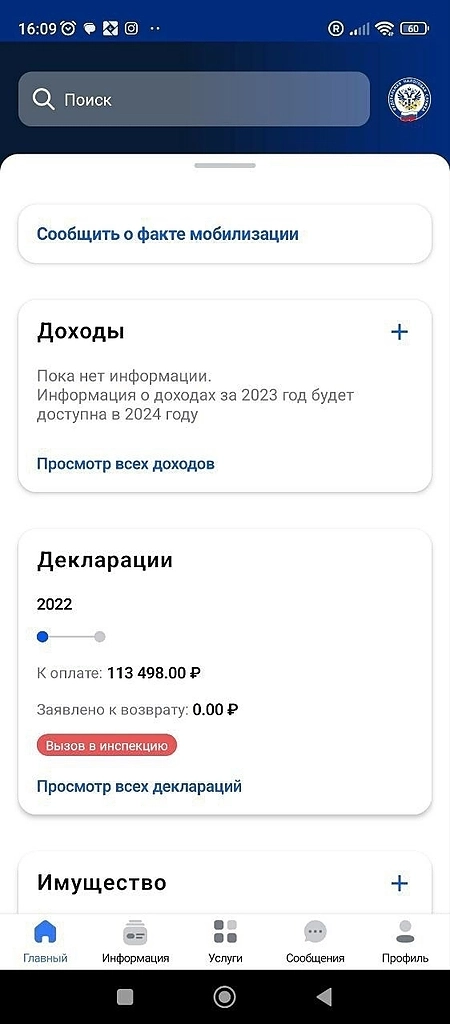

Классная штука — упрощенные вычеты! Сейчас за 2023 год они работают по ИИС. По одному у меня счету не прокатило, а по другому сработало. Пришел в налоговом кабинете электронный документ, который просто нужно было подписать электронной подписью (паролем). Через пару недель пришли деньги. Просто и эффективно. Прям заиграла новая музыка во взаимоотношениях с налоговой.

По остальным вычетам пришлось разбирать документы по вычетам НДФЛ. Много времени потратил на сканирование, и загрузку. Пришлось так же дважды ходить в стоматологию, где лечила зубы семья. Долго и заморочено. Практически сутки рабочего времени с маленьким результатом. Действительно вычет «социальный».

Очень радует, что на 2024 год упрощенные вычеты распространили и на социальные вычеты. Вот цитата с сайта налоговой. Теперь упрощенно можно получать вычеты на:

- на обучение;

- на медицинские услуги и уплату взносов по договорам добровольного медицинского страхования;

- на добровольное страхование жизни по договорам, заключенным на срок не менее 5 лет;

( Читать дальше )

Налог, инфляция и освобождение

- 08 марта 2024, 17:26

- |

Берётся налог на доход, пусть 13%. Ключевая ставка — вполне рассчитанный официальный элемент регулятора, учитывающий инфляцию.

Допустим, инвестор за год получил доход от владения/операций на бирже в размере 16%. Но, его доход съела инфляция, официально зафиксированная регулятором. Но, с этого «дохода», государство ещё удерживает налог на «доход». А, где доход, если он остался в официальной инфляции?!

****

И, всё же. Долгосрочное владение ЦБ, в данном конкретном случае — облигациями со сроком погашения свыше трёх лет освобождает от налога с разницы покупки-продажи. То есть, в дату трёхлетней отсечки перед погашением цена облигации должна скатиться на 13%? И, при чём здесь инвестор?

Вопросы, вопросы…

Ахтунг! Скоро введут НДС на слитки золота

- 07 марта 2024, 12:53

- |

Прошло 24 месяца...

В марте 2024 года какие-то мутные сенаторы занесли в Думу исправление к закону, возвращающее НДС с продажи людям серебра в слитках.

Предлагают вернуть старое правило — если хочешь распоряжаться своим серебром, то должен заплатить НДС. Если не хочешь платить НДС, то держи свое серебро на виду — у ростовщика, откуда его могут забрать чиновники в обмен на фантики.

В качестве обоснования полезности возврата НДС, мутные сенаторы гонят чушь про невыносимую жизнь каких-то мелких ювелиров, никак не связанных с инвестициями российских граждан в серебро. Документ написан на русском языке. Почитайте. Он настолько циничен, что шерсть дыбом.

( Читать дальше )

Реальный кейс НДФЛки: как мы успешно сальдировали убытки по облигациям

- 06 марта 2024, 17:19

- |

Налог за инвестиционную деятельность считает и удерживает брокер. Это посредник, который организует корректное взаимодействие между вами и биржей. И далеко не все налоговые льготы могут быть использованы и применены самим брокером.

Разобраться и вернуть себе часть денег с налога — ваша задача.

Реальный кейс НДФЛки:

За консультацией обратился клиент с вопросом “Можно ли получить возврат по налогам, удержанным брокером?”.

Ситуация клиента:

➡️ По итогам года у брокера ВТБ образовался убыток, полученный в результате погашения ОФЗ (облигаций федерального займа). Сумма убытка 935 335 руб.

➡️ Также по итогам года у брокера Тинькофф был получен доход в виде выплаты купонов по облигациям в обращении. Сумма прибыли 1 311 135,40 руб. С прибыли был удержан налог в размере 170 448 руб.

Эксперт НДФЛки изучил документы от обоих брокеров и подтвердил возможность вернуть налог на основании сальдирования убытка.

В итоге сумма налога к возврату составила 121 594 руб. на счет клиента.

( Читать дальше )

Халява от государства 2.0

- 06 марта 2024, 16:05

- |

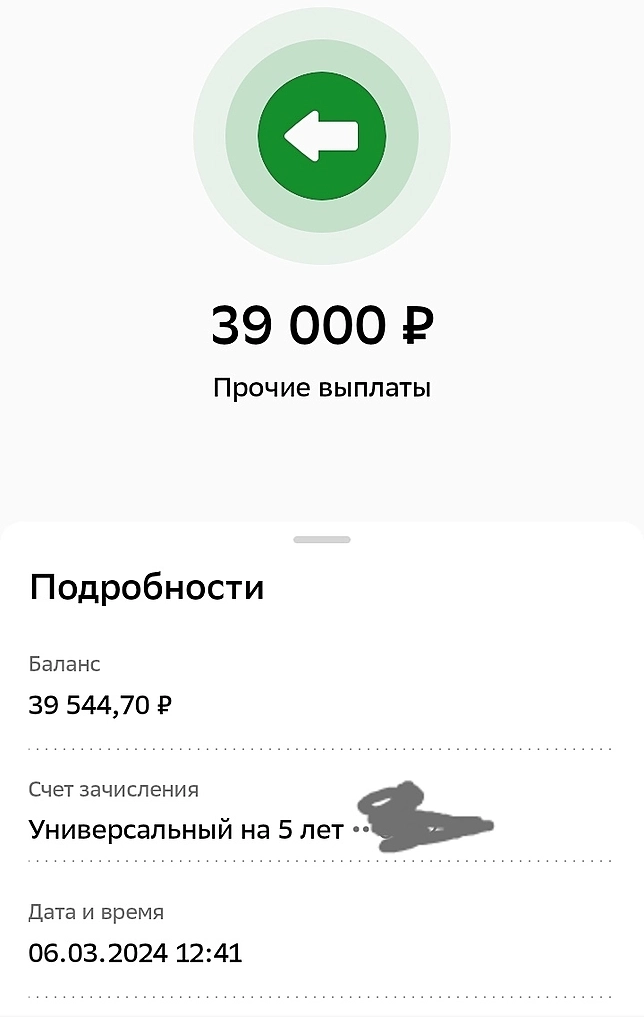

Ура!!! Я получила налоговый вычет по ИИС 39 тыс рублей.

Ликую! Впервые оформила вычет по упрощенной системе и получила свои деньги. Я это заслужила) 🤗

Итак, брокер сбер. Заявку подала в начале февраля, 28 февраля подписала заявление в личном кабинете налогоплательщика и сегодня получила деньги🐱😅.

Все оказалось проще, чем я думала.

Спасибо государству за такую возможность.

На сколько я знаю, получить такой налоговый вычет можно только в РФ. В других развитых странах такого нет.

Публичный портфель в моем тг t.me/+qa7KjdOJyCsyYjhi

🔥🔥🔥

- комментировать

- 12.2К |

- Комментарии ( 41 )

Нужен специалист по декларации. Налоговые вычеты при переносе убытка

- 06 марта 2024, 09:53

- |

Здравствуйте! Помогите с вопросом пожалуйста или где найти специалиста? ЛК в налоговой странно выдает конечную цифру.

Нужно помочь составить декларацию — налоговые вычеты при переносе убытка. По цене договоримся.

Заранее спасибо!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал