мфо

🎙 На чем фокусироваться бизнесу, чтобы быть успешным в эпоху цифровизации и ИИ?

- 05 мая 2023, 14:09

- |

Завершаем цикл моментов с передачи «Цифровой камин/ come in» ПроБизнес – мнением и советом Татьяны Бородкиной, исполнительного директора финтех-сервиса CarMoney, «что делать и на чем фокусироваться, чтобы быть успешным в эпоху цифровизации и искусственного интеллекта?»:

«В контексте цифровизации, важно быть готовым быстро адаптироваться к изменениям, быть открытым к новому и не бояться экспериментировать, внедрять инновации».

💡Ярким примером скорости распространения инноваций являются две фотографии одной и той же улицы в Нью-Йорке с разницей в 11 лет (5-я авеню в 1902 и 1913 гг.).

На первой фотографии – преобладают повозки, запряженные лошадьми и всего 1 автомобиль, а на второй фотографии – автомобили и уже еле заметна единственная повозка. Эти технологические изменения осуществлялись в течение 11 лет.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 0 )

📢 Цифровизация RUN & change, кибербезопасность и данные

- 04 мая 2023, 13:56

- |

Продолжаем делиться моментами дискуссии «Цифровой камин/ come in» ПроБизнес с участием Татьяны Бородкиной, исполнительного директора финтех-сервиса CarMoney. Сегодня про цифровизацию рутинного и креативного направлений, кибербезопасность и данные.

В CarMoney мы разделяем цифровизацию на две плоскости:

⚙️ RUN — автоматизация рутинных процессов, которые могут быть роботизированы.

🖥 Сhange — креативные области, где создаются новые продукты, процессы и архитектуры решений.

Операционная команда выполняет контрольные процедуры RUN, а креативные люди создают новое и встраивают его в систему. Мы осознаем, что цифровизация идет в двух плоскостях и их не стоит смешивать.

Елена Литвинова, директор по стратегическим проектам и новым практикам Positive Technologies, задала вопрос о будущем сферы кибербезопасности и работы с данными.

«Безопасность данных является краеугольным камнем в настоящее время. Данные — это новая нефть, которая стоит очень дорого. В настоящее время каждый бизнес ценит свои данные больше всего, они являются даже большей ценностью, чем процессы и люди», — ответила Татьяна Бородкина.

( Читать дальше )

ЦБ: база заемщиков банков и МФО увеличилась до 46 млн человек

- 03 мая 2023, 18:34

- |

Подробнее — в материале «Ъ».

💻 ИТ-платформа CarMoney: роботизация рутинных процессов и планы на 2023 год

- 03 мая 2023, 16:57

- |

Татьяна Бородкина, исполнительный директор финтех-сервиса CarMoney, приняла участие в дискуссии о развитии ИИ и нейросетей в выпуске программы «Цифровой камин/ come in» на ПроБизнес. Она рассказала про ИТ-платформу, роботизацию процессов и планы на 2023 год.

✅ В 2022 году мы добились значительного прогресса в развитии ИТ-платформы и это стало фундаментом нашей текущей стратегии роста. Технологическая платформа позволяет нам выдавать кратно больше займов, легко и гибко масштабировать бизнес.

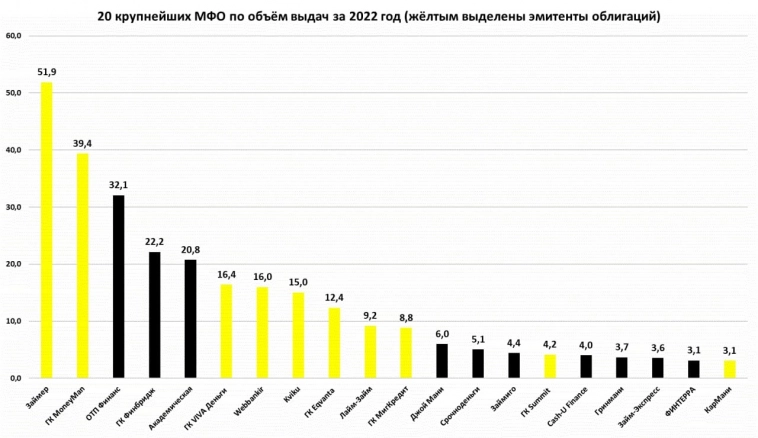

✅ Мы онлайн сервис автозаймов с портфелем 4,4 млрд рублей – это в 2 раза больше, чем суммарно у всех конкурентов. Наш продукт полностью цифровой и все выдачи происходят онлайн в мобильном приложении.

✅ ИТ-платформа включает в себя уникальную систему скоринга. Мы предлагаем персонализированные займы для каждого клиента, исходя из его уровня риска и профиля.

✅ Более 30% наших клиентов – это предприниматели, которым сложно получить кредит в банке. Мы умеем работать ними, в том числе благодаря Big Data, используемой в наших скоринговых системах.

( Читать дальше )

МФК Займер публикует значение чистой прибыли, полученной в 1 квартале 2023 года

- 03 мая 2023, 11:06

- |

Ее величина составляет 47,4% от чистой прибыли за весь 2022 год. Для сравнения, в 1 квартале 2022 года размер чистой прибыли был равен 196,6 млн рублей. Прибыль, полученная в 1 квартале 2023 года, почти в 9 раз больше.

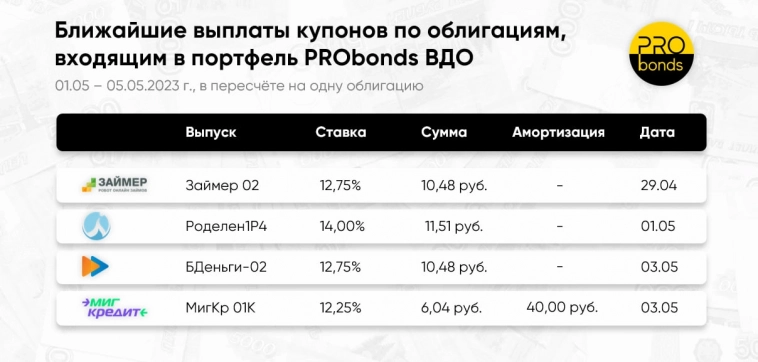

/Облигации МФК Займер входят в портфель PRObonds ВДО на 8,7% от активов/

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

⚡️ Активный рост, управление капиталом и регуляторные ограничения

- 02 мая 2023, 11:03

- |

Привлечение акционерного капитала – то, что помогает CarMoney реализовать стратегию активного роста, а также соответствовать растущим регуляторным требованиям. Органический рост капитала этого не позволяет.

Привлечение капитала как долгового, так и акционерного – это ежедневная часть работы финтех-сервиса. Имея свою собственную историю на фондовом рынке с 2017 года, CarMoney регулярно изучает опыт других игроков.

Основатель финтех-сервиса Антон Зиновьев принял участие в интересном туре, организованном Тинькофф для инвесторов и предпринимателей, где обсуждали с экспертами банка стратегии управления капиталом в текущих условиях.

Антон Зиновьев считает такой опыт очень полезным с точки зрения практических решений для CarMoney:

«Для меня это был замечательный нетворкинг, когда ты можешь не только познакомиться с новыми людьми из разных сфер, но и многое почерпнуть для развития собственного бизнеса. Мы обсуждали личные портфели, их структурирование. Рынки капитала особенно привлекли мое внимание, так как у компании CarMoney совсем недавно был опыт продажи акций по закрытой подписке.

( Читать дальше )

Эксперт РА опубликовал рэнкинг рынка МФО за 2022 и отраслевой прогноз на 2023 год

- 01 мая 2023, 09:02

- |

Эксперт РА опубликовал рэнкинг рынка МФО за 2022 и отраслевой прогноз на 2023 год www.raexpert.ru/researches/mfo/forecast_2023/

Основные выводы агентства:

• Рынок МФО в 2022 году показал динамичный рост без ухудшения качества новых выдач благодаря сдерживанию риск-аппетита и притоку новых клиентов из банковского сектора.

• В 2023 году «Эксперт РА» ожидает увеличение объемов выданных микрозаймов на 10%

Цитаты из обзора, которые показались нам наиболее интересными:

На фоне притока новых клиентов и оптимизации издержек микрофинансовый рынок получил рекордную годовую прибыль (41 млрд рублей). Тем не менее распределение прибыли является неравномерным: по данным Банка России, 63 крупных компании (каждая с портфелем более 1 млрд рублей) принесли суммарно 89% чистой прибыли всего рынка

Показатель NPL90+ для МФО имеет существенный методологический недостаток. Динамика данного индикатора тоже непоказательна. Мы не видим системных рисков в росте балансовой просрочки из-за минимальной корреляции доли NPL90+ с финальными кредитными потерями большинства МФО.

( Читать дальше )

💼 Антон Зиновьев на M&A: зачем финтех-сервису привлекать капитал – опыт CarMoney

- 28 апреля 2023, 13:50

- |

Основатель финтех-сервиса обозначил возможности компании на финансовом рынке в рамках сессии «Pre-IPO, IPO&SPO и частные размещения» на XIII Российском M&A Конгрессе (CBonds).

Зачем финтех-сервису привлекать деньги?

1️⃣ Если у компании быстрый рост, то его можно ускорить с помощью акционерного капитала.

С точки зрения акционерной логики – лучше иметь меньшую долю в большой компании, чем большую долю в маленькой компании.

2️⃣ С точки зрения объема – емкость рынка залогового продукта очень высокая.

Незанятый сегмент ставок от 40% до 100%, в котором первым оказался финтех-сервис, оценивается в 2 трлн рублей.

Каким способом можно привлекать акционерный капитал?

✅ Сегодня CarMoney готова к разным способам привлечения капитала. Финтех-сервис хочет, чтобы эти инструменты были доступны в любое время. Необходимость ими пользоваться будет определяться задачами и ситуацией на рынке.

✅ Пример размещения облигаций CarMoney (5 выпусков на 1,5 млрд рублей) позволил:

( Читать дальше )

МФК Лайм-Займ опубликовала финансовые результаты за 1 квартал 2023 года

- 28 апреля 2023, 13:26

- |

Результаты отчетного периода отражают продолжающийся активный рост масштабов бизнеса и рекордные показатели прибыльности компании.

Чистый портфель микрозаймов (за вычетом резервов) на 31.03.2023 составил 2,7 млрд руб., увеличившись за отчетный квартал на 32% (2,0 млрд руб. на 31.12.2022). При этом объем выдач микрозаймов за 1 квартал 2023 года составил 3,3 млрд руб., что на 39% больше, чем за аналогичный период 2022 года.

Итоговая чистая прибыль МФК «Лайм-Займ» за 3 месяца 2023 г. составила 175,4 млн руб., что более чем в 10 раз превышает показатель за аналогичный период 2022 года. Показатель рентабельности капитала компании (ROAE) за 1 квартал 2023 г. в годовом выражении составил 68%.

С более подробными комментариями к финансовым результатам можно ознакомиться на сайте. Бухгалтерская отчетность размещена на ЦРКИ.

Также МФК «Лайм-Займ» опубликовала отчет эмитента облигаций за 2022 год. Ознакомиться с ним можно на Интерфакс.

/Облигации МФК Лайм-Займ входят в портфель PRObonds ВДО на 4,6% от активов/

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал