мфк саммит

Главное на рынке облигаций на 08.07.2024

- 08 июля 2024, 13:34

- |

- «Промомед» планирует 12 июля провести первичное публичное размещение акций на Московской бирже. Сбор заявок инвесторов стартовал 5 июля и продлится до 11 июля. Диапазон размещения установлен в размере 375-400 рублей, что соответствует капитализации 75-80 млрд рублей. Квалифицированным и неквалифицированным инвесторам доступны акции дополнительного выпуска в количестве 40 млн штук. Таким образом, в рамках IPO инвесторам будет предложено примерно 7,5–8% от общего количества выпущенных акций, без учета акций, размещаемых в рамках IPO, на сумму около 6 млрд рублей. По итогам IPO основатель компании сохранит за собой преобладающую долю в акционерном капитале. Эмитент имеет кредитный рейтинг ruА- со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала трехлетние облигации «Михайловского молочного завода» (ММЗ) серии 001Р-01 объемом 70 млн рублей. Регистрационный номер — 4B02-01-00799-R-001P.

( Читать дальше )

- комментировать

- 264

- Комментарии ( 0 )

Как реагируют на коррекцию облигационного рынка ВДО с фиксированным и плавающим купоном?

- 26 марта 2024, 07:06

- |

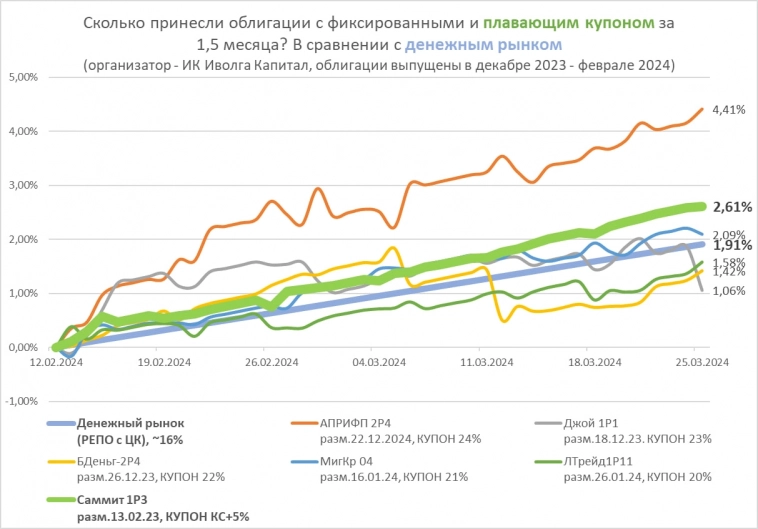

Иллюстрация на тему, как ведут себя облигации с фиксированным и плавающим купоном. Когда ключевая ставка относительно высока, а облигационный рынок под ее давлением проседает.

На графике – накопленный доход некоторых облигаций за последние 1,5 месяца (без учета реинвестирования купонов).

Выборка узкая. В этом её недостаток, но зато нам она полностью понятна. Это выпуски облигаций, организованные ИК Иволга Капитал с середины декабря, когда ключевая ставка достигла нынешних 16%, по середину февраля, когда мы организовали выпуск первого за долгое время флоатера (им стали облигации Саммит 1P3 с купоном = ключевая ставка + 5%, но не выше 22%).

Однако для отражения тенденции достаточно и ограниченной выборки. Из общего хорошего, даже при коррекции рынка облигаций (вслед за падающими ОФЗ) высокие купоны ВДО не только компенсируют снижение цен ВДО, но и приносят доходность в среднем на уровне денежного рынка (т.е. сопоставимо или выше депозитной).

Но акцентируем внимание на выпуске с плавающей ставкой.

( Читать дальше )

Главное на рынке облигаций на 15.02.2024

- 15 февраля 2024, 12:21

- |

- «Ника» сегодня начинает размещение пятилетних облигаций серии 001P-03 объемом 200 млн рублей. Регистрационный номер — 4B02-03-00636-R-001P. Бумаги включены в Сектор роста. Ставка купона установлена на уровне 19% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация, а также call-опцион. Организатор — «ИВА Партнерс». Кредитный рейтинг эмитента — B|ru| со стабильным прогнозом от НРА.

- «Симпл Солюшнз Кэпитл» сегодня начинает размещение десятилетних облигаций объемом 500 млн рублей. Регистрационный номер — 4B02-01-11902-K-001P. Ставка 1-го купона установлена на уровне 19% годовых. Купоны ежемесячные, переменные. По выпуску предусмотрена трехлетняя оферта.

- «ЭкономЛизинг» планирует 19 февраля начать размещение трехлетних облигаций серии 001P-07 объемом 100 млн рублей. Ориентир ставки 1-2-го купонов — 20% годовых, 3-4-го купонов — 18% годовых, 5-12-го купонов — 16% годовых. Купоны ежеквартальные. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruВВ+ со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Главное на рынке облигаций на 13.02.2024

- 13 февраля 2024, 12:59

- |

- МФК «Саммит» сегодня начинает размещение трехлетних облигаций серии 001Р-03 объемом 150 млн рублей. Регистрационный номер — 4B02-03-00098-L-001P. Бумаги включены в Сектор ПИР. Ставка 1-го купона установлена на уровне 21% годовых. Ставки 2-36-го купонов будут переменными и рассчитываться по формуле: ключевая ставка Банка России плюс 5% годовых, но не более 22% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

- ЛК «Роделен» сегодня начинает размещение четырехлетних облигаций серии 002P-02 объемом 1 млрд рублей. Регистрационный номер — 4B02-02-19014-J-002P. Ставка 1-12-го купонов установлена на уровне 18% годовых, 13-24-го купонов — 17% годовых, 25-36-го купонов — 16% годовых, 37-48-го купонов — 15% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 8 февраля. По займу предусмотрена амортизация. Организаторы — Газпромбанк и БКС КИБ. Кредитный рейтинг эмитента — ruBВB со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Главное на рынке облигаций на 12.02.2024

- 12 февраля 2024, 12:13

- |

- МФК «Саммит» 13 февраля начнет размещение трехлетних облигаций серии 001Р-03 объемом 150 млн рублей. Ставка 1-го купона установлена на уровне 21% годовых. Ставки 2-36-го купонов будут переменными и рассчитываться по формуле: ключевая ставка Банка России, действующая по состоянию на пятый рабочий день, предшествующий дате начала купона, плюс 5% годовых, но не более 22% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

- ЛК «Роделен» 13 февраля начнет размещение четырехлетних облигаций серии 002P-02 объемом 1 млрд рублей. Ставка 1-12-го купонов установлена на уровне 18% годовых, 13-24-го купонов — 17% годовых, 25-36-го купонов — 16% годовых, 37-48-го купонов — 15% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 8 февраля. По займу предусмотрена амортизация. Организаторы — Газпромбанк и БКС КИБ. Кредитный рейтинг эмитента — ruBВB со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

План по первичным размещениям облигаций на неделю с 12.02 по 18.02.24

- 12 февраля 2024, 09:44

- |

💰 АФК Система: AA-, флоатер RUONIA+220, кварт. купон, ежедн. пересчет, 4 года 5 млрд.

Стартовый спред хороший, но думаю на сборе его будут тянуть к предыдущим выпускам RU000A106Z46 и RU000A107GX8 (RUONIA+190). С учетом, что торгуются они ниже номинала – небольшая премия может и останется, но тот же системовский Биннофарм RU000A107E81 выглядит явно интереснее

🟠 Аренза-Про: BB+, купон 16,5% ежемес. (YTM~17,6), 2 года, 300 млн.

Аренза всегда ставила слабые условия для своего рейтинга и раньше это работало, за счет имени АФК Системы (их инвестор). Доходность нового выпуска тоже поставлена на уровне эмитентов BBB

🔮Сработает ли эта магия еще раз? Понятия не имею, идея чисто игровая (в плане возможного апсайда по цене). И момент для размещения с такими пограничными параметрами – считаю, что неудачный. Летний выпуск RU000A106GC4 у них тоже стартовал бодро, а на повышении ставки так же бодро ушел под номинал: магия Набиуллиной оказалась сильнее

( Читать дальше )

Главное на рынке облигаций на 09.02.2024

- 09 февраля 2024, 13:56

- |

- «ГК «Самолет» сегодня начинает размещение трехлетних облигаций серии БО-П13 объемом 24,5 млрд рублей. Регистрационный номер — 4B02-13-16493-A-001P. Бумаги включены в Первый уровень котировального списка. Ставка 1-24-го купонов установлена на уровне 14,75% годовых. Купоны ежемесячные. По выпуску предусмотрена оферта через два года. Сбор заявок на выпуск прошел 6 февраля. Выпуск доступен для приобретения неквалифицированным инвесторам после прохождения теста. Организаторы — Газпромбанк, БК «Регион», Россельхозбанк, инвестбанк «Синара». Кредитный рейтинг эмитента — A.ru со стабильным прогнозом от НКР.

- МФК «Саммит» 13 февраля планирует начать размещения трехлетних облигаций серии 001Р-03 на 150 млн рублей. Ориентир ставки купона — ключевая ставка Банка России плюс 5%, но не более 22% годовых. Купоны ежемесячные. По выпуску предусмотрена равномерная амортизация в последние два года. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

МФК "Саммит" 13 февраля планирует начать размещение облигаций на 150 млн.рублей

- 06 февраля 2024, 21:14

- |

ООО МФК «Саммит» осуществляет деятельность под брендом «Доброзайм» с 2018 года. Компания специализируется на предоставлении необеспеченных онлайн-микрозаймов.

Старт размещения 13 февраля

- Наименование: Саммит-001P-03

- Рейтинг: ВВ- (Эксперт РА, прогноз «Стабильный»)

- Купон: КС + 5%, но не более 22% (ежемесячный)

- Срок обращения: 3 года

- Объем: 150 млн.₽

- Амортизация: да (равномерная последние 2 года)

- Оферта: нет

- Номинал: 1000 рублей

- Организатор: ИК «Иволга Капитал»

- Только для квалифицированных инвесторов

Вся свежая информация по новым выпускам у меня в телеграмм канале.

13 февраля размещение облигаций МФК Саммит (ruBB-, 150 млн р., 3 года, купон = КС+5%, но не выше 22%)

- 06 февраля 2024, 12:39

- |

Только для квалифицированных инвесторов

На 13 февраля запланировано размещение выпуска облигаций МФК Саммит (ruBB-) с плавающей ставкой купона:

— 150 млн руб.

— 3 года с амортизацией

— Ежемесячный купон

— Купон: ключевая ставка + 5%, но не выше 22% годовых

Организатор размещения — ИК Иволга Капитал

Больше информации — в тизере выпуска

❗️Прием предварительных заявок — начиная с 8 февраля (в телеграм-боте организатора @ivolgacapital_bot)

Ссылка на раскрытие информации МФК Саммит (включая публикацию эмиссионных документов)

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Главное на рынке облигаций на 01.02.2024

- 01 февраля 2024, 11:23

- |

- Московская биржа зарегистрировала выпуск облигаций «ЭкономЛизинг» серии 001Р-07. Регистрационный номер — 4B02-07-00461-R-001P. Бумаги включены в Третий уровень котировального списка. Параметры выпуска пока не раскрываются. Кредитный рейтинг эмитента — ruВВ+ со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала выпуск облигаций МФК «Саммит» серии 001P-03. Регистрационный номер — 4B02-03-00098-L-001P. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Параметры выпуска пока не раскрываются. Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

- «Лизинг-Трейд» установил ставку 19-24-го купонов облигаций серии 001Р-05 на уровне 19% годовых, 25-30-го купонов — 18% годовых, 31-36-го купонов — 16% годовых, 37-60-го купонов —15% годовых. Купоны ежемесячные. По выпуску 22 февраля предстоит оферта. Агентом по приобретению выступит ИК «Иволга Капитал».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал