мультипликаторы

Пора ли фиксировать прибыль?

- 17 февраля 2019, 12:38

- |

Начало года на фондовом рынке ознаменовалось стремительным ростом. Новости об исторических максимумах приходят со всех сторон, а многие аналитики и эксперты частично или полностью закрывают свои позиции, фиксируя прибыль. Все это создает достаточно нервозную атмосферу, которой сложно не поддаться. Именно поэтому, для тех кто следит и возможно даже следует моему портфелю, я подготовил данный пост.

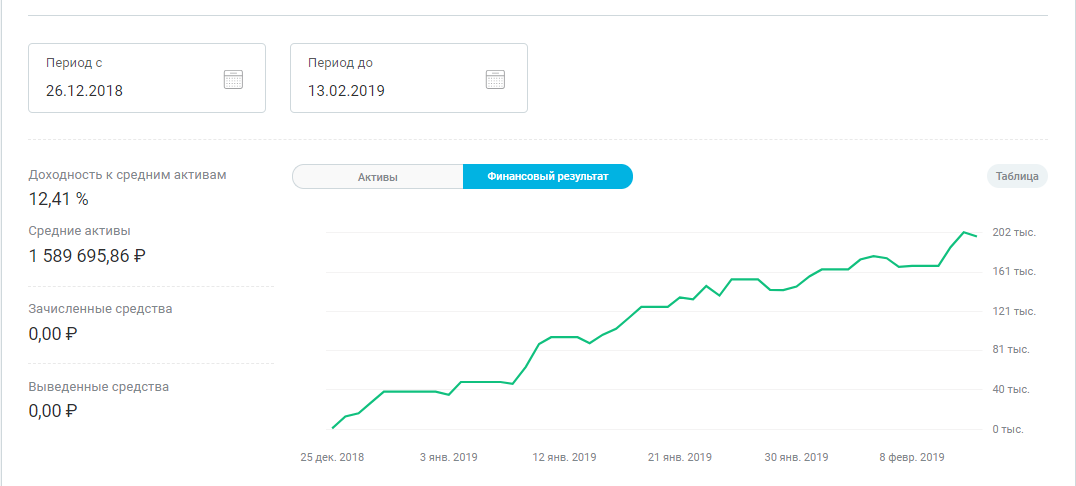

Рост рынка и моего портфеляДля начала стоит отметить, что рост на рынке действительно присутсвует и слава Богу он не обошел стороной и мой портфель.

График индекса Московской биржи с 26 декабря 2018 года.

График индекса Московской биржи с 26 декабря 2018 года.С 26 декабря индекс вырос аж на 10%. А вот и динамика моего портфеля за это же время.

( Читать дальше )

- комментировать

- 5.1К | ★2

- Комментарии ( 4 )

Справочник Инвестора (февраль 2019)

- 12 февраля 2019, 21:18

- |

Публикую апдейт своего Справочника Инвестора с расчетом мультипликаторов по всем российским публичным компаниям.

Выпуск за февраль по ссылке:

investorville.ru/media/uploads/spravochnik_investora_february_2019.pdf

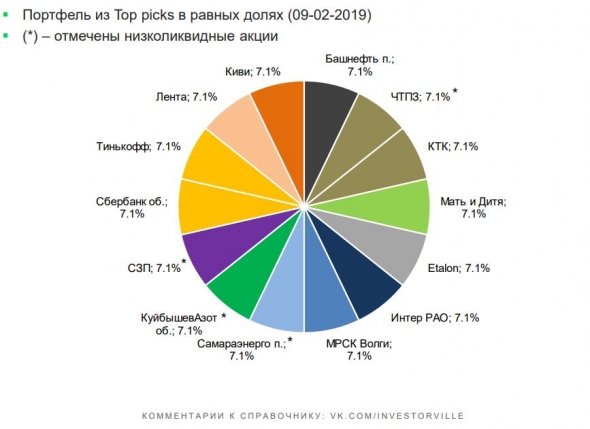

Вот модельный портфель:

За последний месяц портфель показал доходность +5.4% (ликвидная часть) и +4.8% (целиком) против +3.7% индекса Мосбиржи

Предыдущий выпуск также выкладывал на смарт лаб:

smart-lab.ru/blog/515759.php

Комментарии пишу в группе ВК:

vk.com/investorville

Рад, если вам понравилось, планирую и дальше вести этот документ :)

Мультипликаторы по компаниям - где искать?

- 08 февраля 2019, 21:29

- |

Изучаю тему фундаментального анализа компаний.

Кто знает, посоветуйте, пожалуйста, качественные ресурсы (можно платные), на которых можно найти готовые мультипликаторы и показатели (P/E, P/BV, годовая/поквартальная динамика чистой прибыли и долгов и т.д.) по американским компаниям (самая полная и оперативно обновляемая база данных).

Желательно со скринером, чтобы можно было фильтровать компании по критериям.

Это для поиска недооцененных акций для инвестирования на длительный срок.

Справочник Инвестора (январь 2019)

- 12 января 2019, 19:33

- |

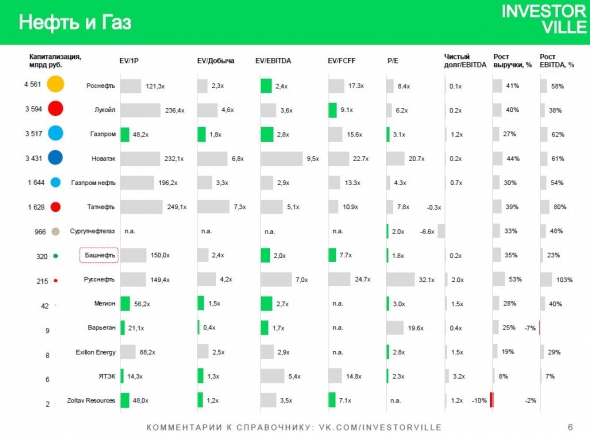

Лист из справочника про нефть и газ выглядит примерно так:

Проделал очень большую работу, надеюсь всем понравится. Информация будет очень полезна тем, кто использует и понимает фундаментальный анализ

Если что-то непонятно — спрашивайте, буду рад подсказать, конструктивная критика — велком)

Ссылка на полную версию в пдф: http://investorville.ru/wp-content/uploads/2019/01/Справочник-Инвестора_январь_2019.pdf

Денежный рынок США. Похоже рецессия отменяется.

- 28 декабря 2018, 19:35

- |

Всем привет.

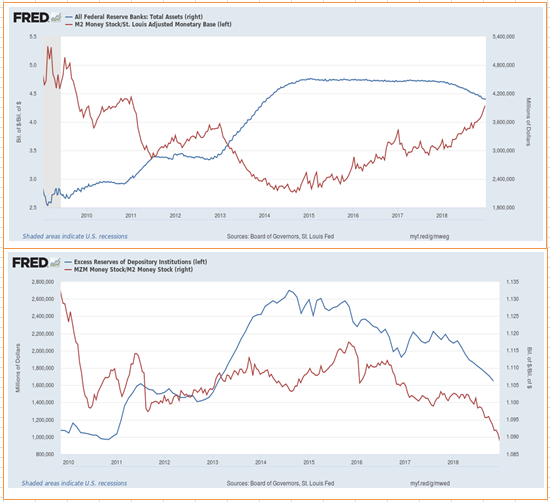

Глядя на структуру и динамику агрегатов денежного рынка США, слабо верится, а точнее есть уверенность, что ни о какой рецессии речи быть не может.

Верхняя: красная линия — мультипликатор денежная масса/денежная база (наклон вверх показывает, что масса расширяется НЕ за счет новых денег). Синяя — баланс ФРС.

Нижняя: синяя — избыточные резервы в виде депозитов и прочих вложений коммерческих банков в систему ФРС. Как видно с динамики показателя банки изымают деньги из системы ФРС и, как видно из первой картинки, вливают в экономику. Т.е. «размораживают» деньги. Красная — мультипликатор более широкая масса MZM (М3)/денежная масса. Наклон вниз показывает, что денежная масса расширяется за счет сокращения более широких денег, т.е. переток.

Итог. Денежная масса расширяется, при сокращении баланса ФРС. Это отображается здоровье экономики США, не взирая на замедление делового цикла. При этом рынок труда остается сильным. Инфляция, как и подобает спаду, замедляется.

( Читать дальше )

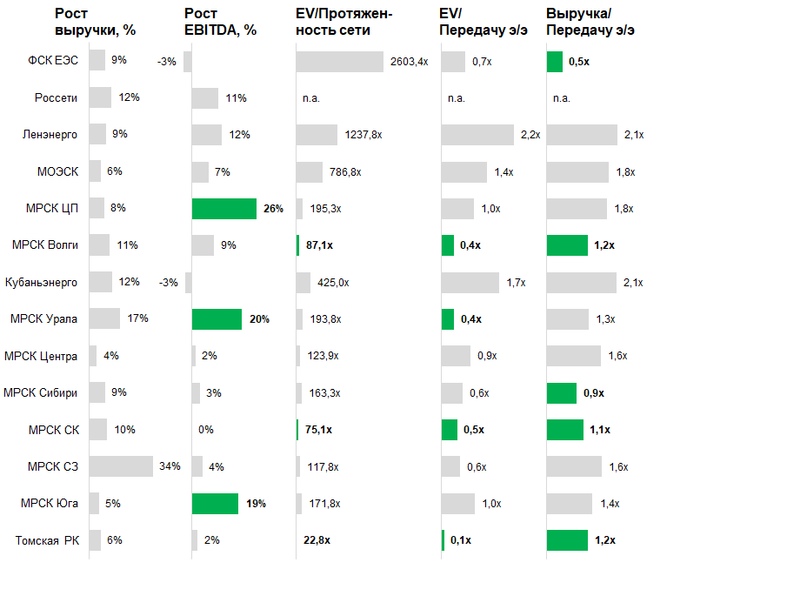

Обзор мультипликаторов - электросети (МРСК)

- 09 декабря 2018, 21:41

- |

Пишу следующий обзор, на этот раз электросетевые компании (МРСК) — это ФСК ЕЭС, Россети и ее дочки

У большинства сетей довольно существенный долг, поэтому EV почти всегда выше. Исключение – самая мелкая из публичных сетей Томская распределительная компания (у нее большая денежная подушка)

( Читать дальше )

Обзор мультипликаторов - энергетика

- 04 декабря 2018, 22:40

- |

Публикую еще один обзор/анализ мультипликаторов в электрогенерации. Если бы сам для себя составил такую табличку раньше — не купил бы ТГК-2 за дорого

Итак, #1 компания в РФ – Интер РАО (по капитализации)

Есть целый эшелон мелкий компаний на бирже, в основном Дальнего Восток (там неценовая зона и там другие правила игры)

Квадра и ТГК-2 тоже одни из самых дешевых, так как обе не очень большие и у них очень старые мощности

По росту в топе Дальний Восток и Интер РАО (я не очень хорошо знаю в чем там особенность на Дальнем Востоке, там сплошное субсидирование)

( Читать дальше )

Обзор мультипликаторов - финансовый сектор

- 22 ноября 2018, 00:45

- |

Продолжаю свою рубрику с разбором мультипликаторов российских публичных компаний

Сегодня — финансовый сектор (банки + мосбиржа) (к сожалению, совсем забыл про Тинькофф, добавлю его потом)

Финансовые группы Будущее и Сафмар я не рассматриваю, у них очень низкая ликвидность, и они непрозрачные

Есть еще ряд других мелких банков, на которые я также не смотрю, подробнее о них писал в своей группе https://vk.com/investorville

Капитализации всех банков кроме ВТБ посчитал с учетом привилегированных акций.

ВТБ – особенный фрукт, для него сделал расчет «с» и «без» учета префов, которых тут очень много. Они были выпущены в конце 2016 гг. для пополнения капитала (видимо, была угроза, что капитал треснет)

Вот как выглядит публичный финсектор в РФ (график капитализации):

( Читать дальше )

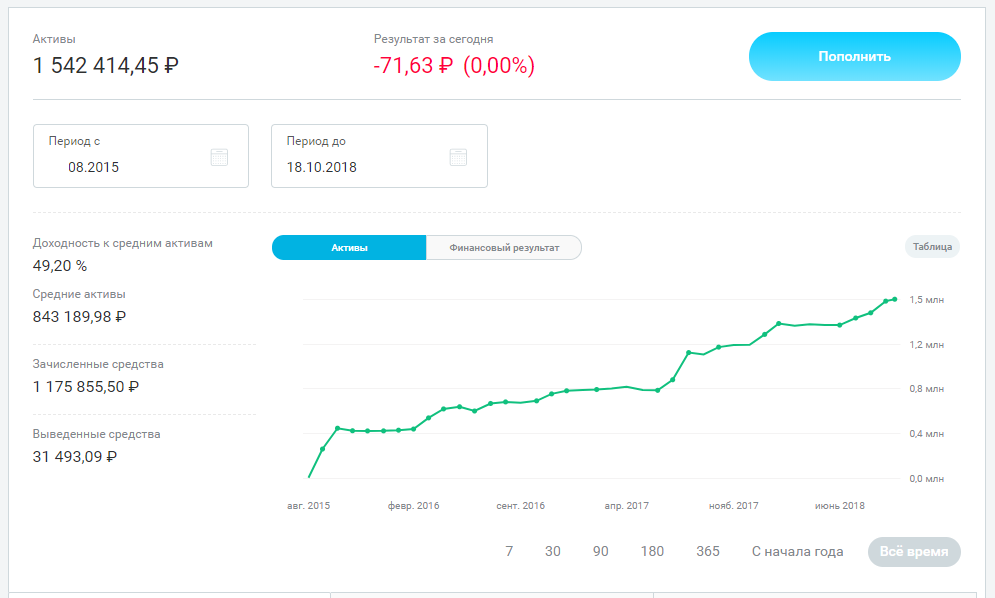

Результаты портфеля FinanceMarker за 3 года

- 20 ноября 2018, 10:17

- |

Решил начать публикации в раздел «Портфель» с обзора портфеля FinanceMarker за 3 последних года. Собственно, те кто за нами следит знает, что портфель FinanceMarker — это просто мой реальный портфель ценных бумаг на фондовом рынке, который я веду на основе стоимостного подхода, осуществляемого с помощью FinanceMarker.ru

Итоги инвестирования за 3 года.Не буду разводить много слов, поэтому сразу к делу, выводы будут потом.

( Читать дальше )

Почему компании России стоят намного дешевле аналогов на развитых рынках

- 19 ноября 2018, 09:43

- |

www.rbc.ru/economics/19/11/2018/5beda87a9a794746fb48d532?from=center_1

Ничего нового эксперты Сколково не обнаружили, но в статье компактно освещены основные проблемы, мешающие росту рос. фондового рынка. В двух словах — экономика не растет, ожидаемая доходность тоже, а риски, как минимум, не снижаются. Доходность не соответствует риску. Доброе утро, Капитан Очевидность!

А если по пунктам, то:

— коррупция (без комментариев)

— непрозрачное распределение прибыли. На мой взгляд, один из ключевых моментов. Если верить этой статье то в России публичные компании компании направляют на дивиденды в два раза меньшую долю прибыли, чем в развитых странах. И даже в 1,5 раза меньше, чем в среднем по БРИКС! Остальное (за вычетом капексов) распределяется за сценой. Причем законодатель мод в этом — само государство. То доп.налог на Газпром, то инициативы Белоусова и т.д.

— ограниченные возможности привлечения капитала. Тут какой-то замкнутый круг получается. Низкая капитализация => непривлекательность финансирования через фондовый рынок => слабая конкуренция с банковским кредитом => высокая стоимость заемных средств => медленный рост и низкая капитализация.

— слабая юридическая защиты собственности и акционеров (см. п.1)

Итого позитив: имеем прекрасные мультипликаторы по большинству рос.эмитентов и впечатляющий потенциал роста при решении указанных проблем. Надо оставаться оптимистами и надеяться, что это случится при нашей жизни)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал