мтс-банк

МТС банк разместился вольготно!

- 26 апреля 2024, 18:26

- |

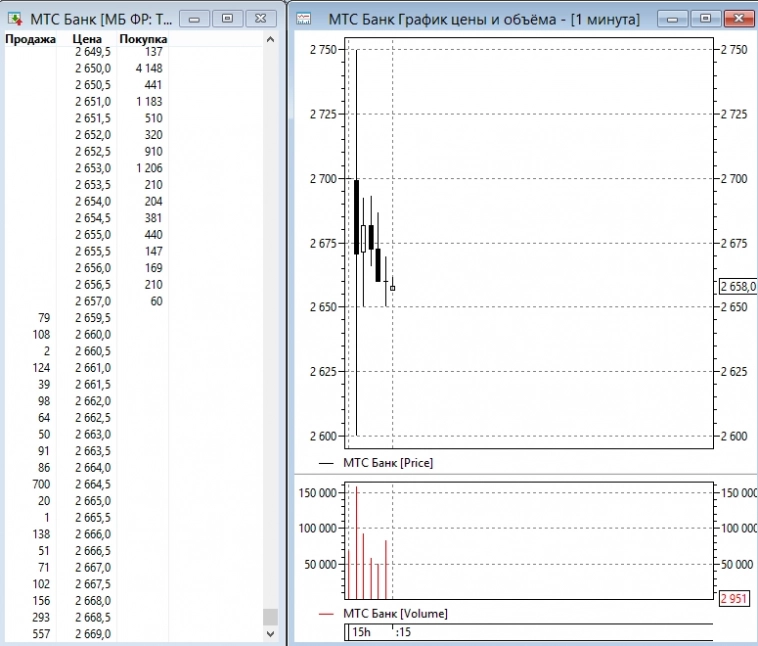

Объем в первый день, вернее полдня, был очень неплох, даже при том, что много физиков его не сдали сразу, не говоря уже об институционалах. Не ожидал (хотя и надеялся) скачка на 30% с дальнейшим откатом вниз, но и меньше 10% озадачило! Но так как аллокация была мала, то добрал немного к своим 14 акциям)) Судя по ходу торгов, после первого всплеска объёма на 2 ярда, дальше пошло выбивание акций из слабых рук. Потому как 2 с лишним ярда за 3 часа это немало для нашей биржи сегодня. Наверняка многие слили в безубыток свои копейки за это время, а кто-то это скупал!! Так что самое интересное впереди, возможно даже в ближайшие торговые дни… Кстати, не надо бояться наездов ЦБ на МФО с 1 мая, банк и МФО даже по отчётности суть разные организации и МТС банка это коснётся мало.

А потому поднимем чарку за хорошее и не будем думать плохо!

- комментировать

- 401

- Комментарии ( 2 )

✅ Основные параметры IPO МТС Банка

- 26 апреля 2024, 17:11

- |

📆 26 апреля начнутся торги акциями компании, инвесторы возлагают на него большие надежды, некоторые даже считают, что банк будет одним из самых интересных вложений на Мосбирже.

Давайте рассмотрим некоторые характеристики IPO:

⚡️Капитализация МТС Банка с учетом акций выпущенных в рамках выхода на биржу составляет 86,6 млрд. руб.

⚡️Спрос инвесторов на акции в 15 раз превысил предложение, что само по себе говорит о привлекательности бумаги

⚡️Размещение стало рекордным, в его рамках было подано более 200 тыс. заявок от инвесторов

Что ж, будем наблюдать, как поведут себя акции после выхода в открытый рынок 😎

IPO МТС Банка: аллокация 4%

- 26 апреля 2024, 15:46

- |

Итак, IPO МТС Банка состоялось, моя заявка была удовлетворена на целых 4%. Получил свои 6 акций из 150, сразу продал, заработал почти 1 000 рублей. Точнее 975. Это не считая комиссий. С одной стороны, 975 рублей, с другой стороны, 6,5%. Аллокация низкая. Всё прогнозируемо.

Дело сделано, можно двигаться дальше. Поздравляю всех с ещё одним банком на бирже!

Повторюсь, я писал, что не вижу места для МТС Банка в долгосрочном портфеле, там у меня более интересные по моему банки: Сбер, Совкомбанк и ТКС. Будут ли расти акции МТС Банка дальше? Да, почему нет. Или нет, почему да.

💬 Кому сколько акций дали из скольких? Какая аллокация? Что планируете с ними делать или уже продали и забыли?

Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.

📈Акции МТС-банка в первую минуту торгов выстрелили на 10% от цены размещения (2500 руб). "Хотим планку", - кричат держатели 1 акции

- 26 апреля 2024, 15:17

- |

МТС-Банк аллокация 2,7% ?

- 26 апреля 2024, 15:06

- |

Впустую потратил время и упустил прибыль.

📌 Старт торгов $MBNK МТС Банк Торги начнутся в 15:00 мск по 15:10 мск пройдет аукцион открытия.

- 26 апреля 2024, 14:54

- |

🏦$MBNK — МТС Банк в ходе IPO привлек ₽11,5 млрд, собрав рекордное число заявок.

Спрос инвесторов приблизительно в 15 раз превысил объем IPO по верхней границе ценового диапазона.

По оценке эмитента, инвесторы подали 200 тыс. заявок, предъявив спрос на сумму около ₽168 млрд

Аллокация составила чуть более 3%.

МТС Банк по итогам IPO на Мосбирже привлек ₽11,5 млрд, разместив акции по цене ₽2500 за бумагу — это соответствует верхней границе ранее заявленного ценового диапазона ₽2350–2500 за акцию, говорится в сообщении компании

Таким образом, рыночная капитализация банка на момент начала торгов оценивается в ₽86,6 млрд. Для сравнения, капитал банка по итогам 2023 года составил ₽76,3 млрд.

Доля акций банка в свободном обращении (free-float) по результатам IPO составит около 13,3%. Мажоритарный акционер — мобильный оператор МТС — в ходе сделки бумаги не продавал.

В Тинькофф впервые добавили плечи х2.5 на бумагу в день размещения IPO.

——————————

( Читать дальше )

IPO МТС Банка пройдёт по верхней цене - СберИнвестиции

- 26 апреля 2024, 13:28

- |

Спрос инвесторов приблизительно в 15 раз превысил объем IPO, размещение прошло по верхней границе ценового диапазона.

( Читать дальше )

IPO МТС банк.

- 26 апреля 2024, 12:28

- |

IPO МТС Банка установило абсолютный рекорд по объему спроса и количеству заявок инвесторов за всю историю российского рынка.

Всего с момента старта сделки инвесторы подали более 200 тыс. заявок на общую сумму 168 млрд рублей. Книга закрыта по верхней границе – 2500 рубля за одну акцию. Размер IPO составил 11.5 млрд рублей. Оценка банка на IPO — 86.6 млрд рублей или 1.05 акционерного капитала на конец 2023 года, увеличенного на размер IPO.

К аллокации банк подошел сбалансировано и с максимальной прозрачностью – около 5 млрд рублей получили физические лица, 6.5 млрд – институциональные инвесторы, каждая заявка розничных инвесторов получила одинаковый процент аллокации. В рамках сделки предусмотрена возможность стабилизации цены акций — размер стабилизационного пакета — 1.5 млрд руб. Начало торгов ожидается сегодня в 15.00.

Будет кто с рынка брать сегодня акцию?

Спрос инвесторов на IPO МТС-банка в 15 раз превысил его объем - Атон

- 26 апреля 2024, 11:49

- |

Итоговая цена размещения составила 2 500 рублей за акцию. Объем IPO составил 11,5 млрд рублей. Рыночная капитализация банка с учетом акций, выпущенных в ходе IPO, составила 86,6 млрд рублей. По данным банка, спрос на бумаги оказался в 15 раз выше объема размещения — было подано более 200 тыс. заявок от розничных и институциональных инвесторов на сумму 168 млрд рублей. По итогам IPO доля акций банка в свободном обращении (free float) составит 13,3%. Предусмотрен механизм стабилизации цены в размере до 1,5 млрд рублей на срок 30 дней после начала торгов.

Судя по предварительным данным, размещение можно признать успешным. При этом степень его влияния на акции самой МТС будет зависеть от динамики бумаги в первые дни торгов.Атон

Аллокация по IPO МТС-банка составила в среднем 3%, большинству дали по 1 акции — на основе отзывов с форума Смартлаба

- 26 апреля 2024, 11:36

- |

smart-lab.ru/forum/MBNK

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал