мсб-лизинг

Рейтинговое агентство «Эксперт РА» подвело итоги работы рынка лизинга за III квартала 2023 года

- 05 декабря 2023, 16:54

- |

ℹ️ Новый бизнес за девять месяцев 2023-го вырос на 95% относительно слабого аналогичного периода прошлого года и достиг исторического максимума в 2,49 трлн рублей. При этом уже сейчас аналитики прогнозируют замедление и по итогам 2023 рост составит порядка 70%. Подробнее читайте в материале агентства «Рынок лизинга по итогам девяти месяцев 2023 года: между рисками и возможностями».

Позиции «МСБ-Лизинг» на рынке:

- по новому бизнесу мы занимаем 53 место (🔝на 18 позиций относительно 9 мес. 22)

- по объему портфеля: 63 место (🔝на 5 позиций от 9 мес. 22)

Наши позиции в рэнкинге по объему нового бизнеса с МСБ в разрезе видов техники:

🚆5 место — железнодорожная техника

🔋5 место — энергетическое оборудование

🖥 6 место — телеком. оборудование / компьютеры

🏢18 место — недвижимость

🩻21 место — медицинская техника

🏗31 место — строительная и дорожно-строительная техника

⚙️37 место — машиностроительное оборудование

🚜39 место — сельскохозяйственная техника

( Читать дальше )

- комментировать

- 288

- Комментарии ( 0 )

Календарь инвестора «МСБ-Лизинг»: декабрь 2023

- 01 декабря 2023, 16:57

- |

Уважаемые инвесторы, публикуем #календарь_инвестора на декабрь 2023

02.12.2023: II выпуск // ISIN RU000A100DC4

• Купонные выплаты — 1,31 р. на одну облигацию (12,75%), всего 262 000 р.

• Номинал — 20,83 р. на одну облигацию, всего 4 166 000 р.

03.12.2023: V выпуск // ISIN RU000A103VD8

• Купонные выплаты — 9,79 р. на одну облигацию (12,25%), всего 941 230,18 р.

• Номинал — 27,78 р. на одну облигацию, всего 2 670 824,76 р.

06.12.2023: VI выпуск // ISIN RU000A105658

• Купонные выплаты — 6,62 р. на одну облигацию (14,5%), всего 1 324 000 р.

• Номинал — 55,56 р. на одну облигацию, всего 11 112 000 р.

10.12.2023: VII выпуск // ISIN RU000A106D18

• Купонные выплаты — 11,10 р. на одну облигацию (13,5%), всего 3 330 000 р.

12.12.2023: IV выпуск // ISIN RU000A102SN5

( Читать дальше )

Главное на рынке облигаций на 29.11.2023

- 29 ноября 2023, 11:47

- |

- УК «Голдман Групп» допустила дефолт при выплате 27-го купона облигаций серии 001Р-02 на сумму 9,77 млн рублей, сообщил представитель владельцев облигаций компании — «Регион Финанс». ПВО напомнил о наступлении у инвесторов права на досрочное погашение бумаг.

- «Аэрофьюэлз» установил ставку трехлетних облигаций серии 002P-02 объемом 1,4 млрд рублей на уровне 16% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок на выпуск прошел 28 ноября. По выпуску предусмотрена амортизация: по 25% от номинала будет погашено в даты окончания 9-12-го купонных периодов. Организаторы — Газпромбанк и ИФК «Солид». Техразмещение запланировано на 1 декабря. Ожидаемый кредитный рейтинг выпуска — ruBBB+.

- Московская биржа зарегистрировала четырехлетние облигации «Истринской сыроварни» серии БО-03 объемом 150 млн рублей. Регистрационный номер — 4B02-03-00100-L.

( Читать дальше )

«МСБ-Лизинг» 5 лет на Московской бирже

- 21 ноября 2023, 17:28

- |

Ровно 5 лет назад, 21 ноября 2018 года, на Московской бирже стартовала первая эмиссия «МСБ-Лизинг». Рассказываем, что подтолкнуло нас к этому решению и насколько новая стратегия фондирования повлияла на наш бизнес.

Что было до активной эмиссионной деятельности «МСБ-Лизинг»

- 2004…

в самом начале «МСБ-Лизинг» работал как региональная лизинговая компания. Бизнес, как правило, ограничивался географией ЮФО.

- 2006…

мы получили первый опыт выпуска ценный бумаг — это были внебиржевые облигации.

- 2008…

стали привлекать банковское фондирование от крупных игроков. Постепенно в числе наших партнеров появились Сбербанк, МСП Банк, Банк Российский капитал (ДОМ.РФ), Банк Зенит, Альфа-банк и пр.

Почему мы стали привлекать фондирование на Московской бирже

Банковское финансирование позволяло нам развиваться с одной стороны, но накладывало массу ограничений с другой.

( Читать дальше )

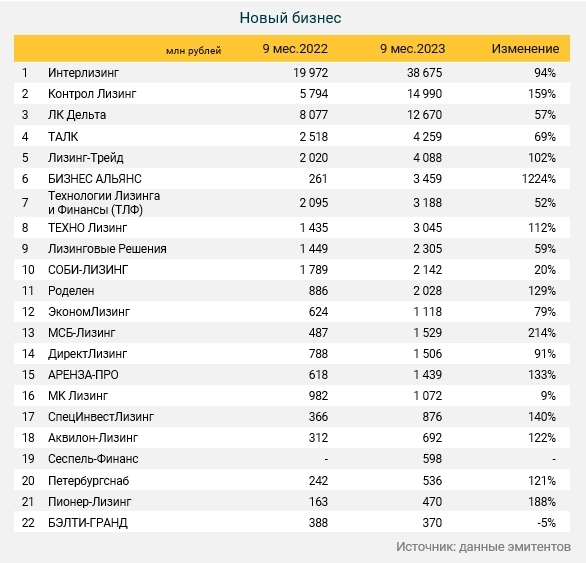

Обзор лизинговых компаний - эмитентов облигаций (не только ВДО) по итогам 9 месяцев 2023 года

- 16 ноября 2023, 17:18

- |

Команда ИК Иволга Капитал подготовила полноценный обзор по рынку лизинга, проанализировав отчетности публичных компаний-эмитентов облигаций по итогам 3 квартала 2023 года:

- Практически все компании из выборки показали значительный рост нового бизнеса за 9 месяцев 2023 года в сравнении с аналогичным периодом 2022 года.

- По структуре портфеля и нового бизнеса почти все компании остаются универсальными, специализируясь, в основном, на оборудовании и спецтехнике.

( Читать дальше )

Банки все чаще финансируют МСБ через лизинг

- 16 ноября 2023, 14:59

- |

Подробнее — в материале «Ъ».

Портфель компании «МСБ-Лизинг» превысил 3 млрд руб.

- 13 ноября 2023, 18:08

- |

Дорогие друзья! Наша компания продолжает своё развитие. За последние годы бизнес «МСБ-Лизинг» показал:

🔺существенное расширение географии,

🔺значительное усовершенствование бизнес-процессов,

🔺внедрение цифровых инструментов ведения бизнеса,

🔺повышение кредитного рейтинга,

🔺и рост ключевых фин. показателей, в т.ч. и объем портфеля.

Возможно, вы были в числе наших первых инвесторов в 2018 году, когда мы только-только достигли объема портфеля в 1 млрд рублей. Может быть, обратили на нас внимание чуть позже, когда мы находились на отметке около 1.5 млрд. Мы ценим этот момент, ведь ваше доверие позволило нам развиваться 💚

Сегодня портфель компании «МСБ-Лизинг» превышает 3 млрд руб. Мы оцениваем эту цифру как достойный результат текущего года, ведь это рост практически в два раза за год 💪 Для нас это стимул продолжать работу и ставить перед собой новые амбициозные цели.

«МСБ-Лизинг» в Секторе роста

- 08 ноября 2023, 16:27

- |

📢 Уважаемые инвесторы! Рады сообщить, что Московской биржей принято решение включить облигации ООО «МСБ-Лизинг» серий 002Р-02, 002Р-04, 002Р-05, 002Р-06 и 003Р-01 в Сектор роста (официальный пресс-релиз на сайте moex.com).

🔸Нахождение в Секторе открывает для эмитента доступ к дополнительным мерам государственной поддержки и способствует привлечению институциональных инвесторов.

🎉 Мы постоянно работаем над инвестиционной привлекательностью наших бумаг. Новый статус облигаций «МСБ-Лизинг» — прямой результат усилий нашей команды.

💚Благодарим инвесторов и партнёров за доверие!

Канал для инвесторов @msbleasing

Главное на рынке облигаций на 08.11.2023

- 08 ноября 2023, 15:25

- |

- «Бэлти-Гранд» сегодня начинает размещение пятилетних облигаций серии БО-П06 объемом 300 млн рублей. Регистрационный номер — 4B02-06-00417-R-001P. Ставки 1-24-го купонов установлены на уровне 17% годовых, 25-60-го купонов — на уровне 14% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация.

- «Аэрофьюэлз» во второй половине ноября планирует провести сбор заявок инвесторов на трехлетние облигации серии 002P-02 объемом не менее 1 млрд рублей. Ориентир ставки купона — 15,7–16,2% годовых. Купоны ежеквартальные. По выпуску предусмотрена амортизация: по 25% от номинала будет погашено в даты окончания 9-12-го купонных периодов. Организаторы — БКС КИБ, Газпромбанк, ИФК «Солид». Кредитный рейтинг эмитента — ruВВB+ со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала трехлетние облигации ИСК «Энко» серии БО-01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-00479-R. Бумаги включены в Третий уровень котировального списка и предназначены для квалифицированных инвесторов. Кредитный рейтинг эмитента — BB+.ru со стабильным прогнозом от НКР.

( Читать дальше )

Дополнительная оферта «МСБ-Лизинг» на краудлендинговой платформе MONEY FRIENDS

- 18 октября 2023, 15:37

- |

📣 Уважаемые инвесторы!

Сегодня мы запустили дополнительную оферту на краудлендинговой площадке MONEY FRIENDS. Если вы не успели принять участие в прошлый раз, есть еще возможность 😊 Сбор оферты —10 дней!

Параметры:

- Форма инвестиций — заем на инвестиционной платформе

- Объем — 3 млн ₽

- Ставка — 16% годовых

- Срок займа — 18 месяцев

- Погашение тела долга и процентов — ежемесячно

👉 Сбор оферты №2195 — до 28.10.23

Для старта инвестирования пройдите быструю регистрацию.

Канал для инвесторов @msbleasing

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал