москвовская биржа

Дивиденды Лукойла, шортисты в Сбере и немного о долларе

- 06 декабря 2022, 08:40

- |

Декабрь стартует умеренно-позитивно для российского рынка. Локомотивом индекса в понедельник выступали акции Сбербанка, которые подскочили на 3%. Из версий преобладают две. Первая – инвесторы резко вспомнили, что в следующем году могут быть дивиденды. Вторая – возможен технический вынос шортистов.

Последние несколько дней волатильность сжималась, что говорит об активном давлении как покупателей, так и продавцов. Видимо вторые все же не удержали уровень. Похожая картина наблюдалась в бумагах Сургутнефтегаз преф в пятницу.

На валютном рынке рубль пока неощутимо, но уже несколько сессий подряд сдает позиции. К американскому доллару национальная валюта ослабла за три торговых дня пока на ~3%, а вот к китайскому юаню потери с прошлой недели уже ~6,5%. Вероятно, ЦБ решил ослабить хватку.

Также на рубль могут давить новости о потолке цен на российскую нефть. Инвесторы опасаются снижение экспорта, и как следствие, притока валюты в страну для стабилизации курса. С другой стороны, из той же Европы пришли новости, что еврочиновники так и не смогли найти $200 из $300 млрд российских резервов, размещенных в Европе. Очень интересно, как работает заморозка средств в ЕС если спустя 10 месяцев после нее, оказывается, что деньги то растаяли!

Однако эти самые потерянные миллиарды точно не в российском рынке акций. Мосбиржа опубликовала итоги торгов за ноябрь. Оборот на рынке акций упал на 69% г/г, срочный рынок на 80%. Только денежный рынок показывает +25% г/г, как раз значения очень схожи с ростом денежной массы М2 (+24,4% г/г). Хуже себя чувствует только биржа СПБ. Объем торгов иностранными акциями на ней упал на 91% г/г.

Пока в Сбере инвесторы только мечтают о дивидендах в следующем году, акционеры Лукойла утвердили дивиденды за 2021 год и за 9 месяцев 2022 года. Суммарный дивиденд составит 793 рубля, дивидендная отсечка 21 декабря. Несмотря на то, что доходность выплаты 17% от текущей цены, все же стоит быть осторожными с нефтегазовым сектором в настоящий момент. Относительно крепкий рубль, санкции и дисконт на нефть негативно повлияют на финансовые показатели компаний в будущем.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Все ли квазироссийские компании сохранят листинг на Мосбирже после 1 января 2023 года?

- 01 декабря 2022, 10:51

- |

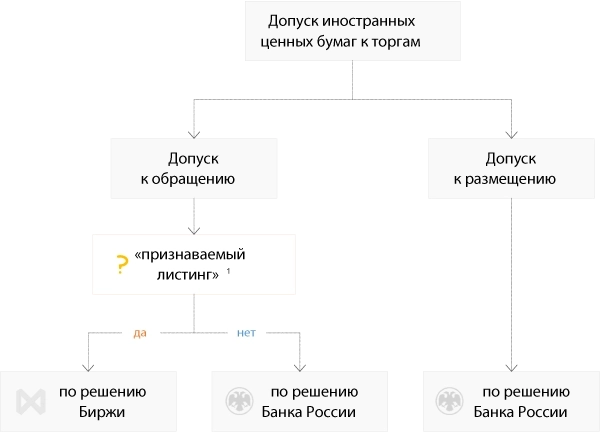

Обязательным условием допуска по решению биржи является наличие листинга на одной из площадок из перечня иностранных бирж, соответствующих критериям Банка России — «признаваемый листинг». Учитывая, что ещё в начале марта иностранные биржи остановили торги бумагами большинства компаний на неопределённый срок, рассчитывать на сохранение зарубежного листинга особо не приходится. Соответственно возникает два вопроса: «Какие из квазироссийских компаний залистингованы в России по решению биржи, а какие по решению ЦБ?» и «Если листинг на иностранной площадке пока есть, но торгов нет, это норм или такой листинг не считается?». Кто знает ответы на эти вопросы, поделитесь ими в комментариях. И в любом случае поставьте лайк, чтобы больше инвесторов заметили информацию в этом посте.

( Читать дальше )

Отчёт Московской биржи $MOEX за 3 квартал 2022

- 03 ноября 2022, 19:04

- |

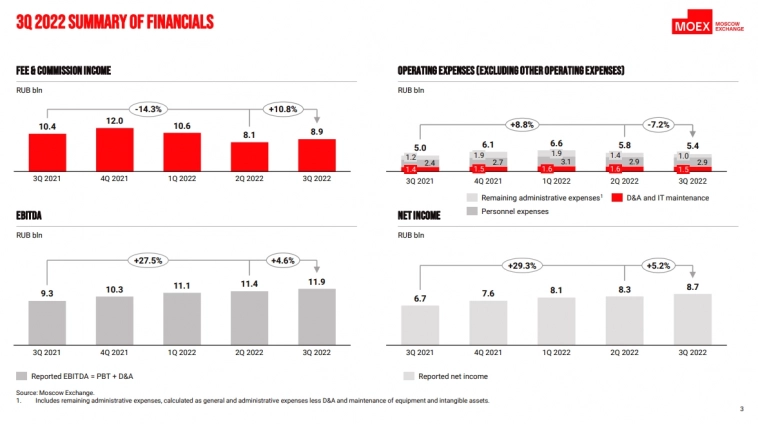

Компания демонстрирует хорошую устойчивость бизнес модели во время кризиса. В отчёте есть позитивная динамика, да и доходы упали не так сильно, вот только отказ от дивидендов расстроил

Ключевые моменты:

— Показатель EBITDA +27,5% г/г (11,9 млрд руб.)

— Чистая прибыль +29,3% г/г (8,7 млрд руб.)

— Общие операционные расходы +8,8% г/г (до 5,4 млрд руб)

— Комиссионные доходы -14,3% г/г (до 8,9 млрд руб)

— Отказ от выплаты дивидендов за 2021

Несмотря на, то что комиссионные доходы упали достаточно существенно компания смогла нарастить чистую прибыль. К сожалению, подробной финансовой информации в отчёте нет, скорей всего сильно порезали расходы

Суммарно за 9 месяцев года чистая прибыль составила 25,1 (8,1+8,3+8,7) млрд руб. Для сравнения за весь 2021 было 28,1 млрд руб. Так же растёт и процент чистой прибыли квартал к кварталу, что даёт нам (инвесторам) уверенность, что дивиденды мы всё-таки увидим, правда, скорей всего, уже в следующем году.

( Читать дальше )

Ожидания выплат «Газпрома» подняли фондовые индексы

- 26 октября 2022, 12:10

- |

Индекс Московской биржи после месячного перерыва закрылся выше уровня 2100 пунктов. За четыре дня непрерывного роста он прибавил почти 8%. Этому способствуют надежды на активизацию переговоров по украинскому конфликту, а также ожидания поступления на рынок рекордных дивидендов от «Газпрома». Участники рынка допускают, что дивидендные выплаты сырьевых эмитентов могут вернуть индекс к уровню 2200 пунктов при условии, что геополитический фон не ухудшится.

Подробнее – в материале «Ъ».

📊 Вебинар об особенностях применения технического анализа для инвесторов

- 25 октября 2022, 15:29

- |

Эксперт Школы Московской биржи Денис Дмитриев расскажет об объективных базовых инструментах технического анализа и поделится практическими рекомендациями по их применению, а также поможет структурировать ваши цели и задачи на фондовом рынке.

Вместе с Денисом участники вебинара рассмотрят 2–3 акции для определения зон принятия решений на разных временных интервалах, построят линии поддержки и сопротивления, расшифруют свечи, интерпретируют объёмы.

Вебинар будет полезен начинающим инвесторам и тем, кто уже имеет опыт инвестирования на бирже.

Что творится? Утренний обзор

- 19 октября 2022, 07:49

- |

Доброе утро, всем привет!

Сделаем ход конём, начнём с рубрики "А КАК У НАС?"

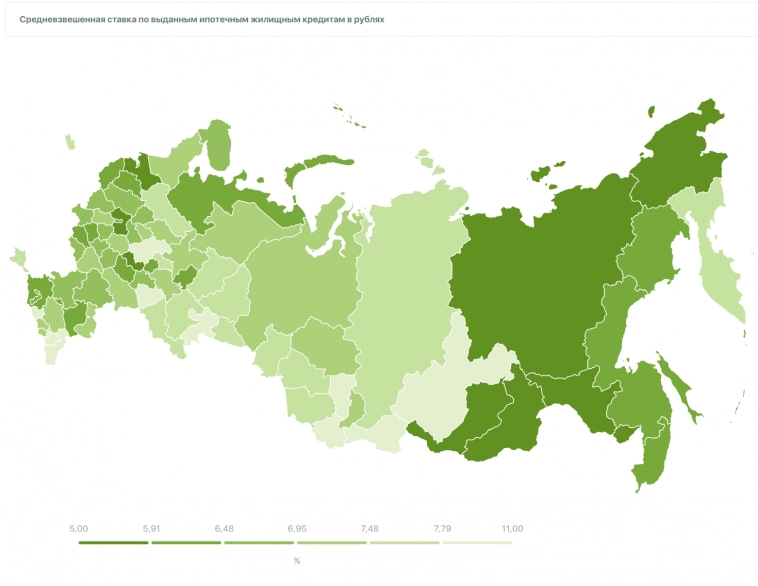

Я постоянно мониторю ставочки по ипотеке в самое могучей и развитой стране на свете. Но… сейчас рубрика «а как у нас?»

( Читать дальше )

Получил ответы на повторные обращения от Московской биржи и Центрального банка по возобновлению биржевых торгов фондами Финэкс.

- 06 октября 2022, 23:21

- |

Прикладываю ответы в файле тут и тут (в продолжении истории 1 и 2). По срокам возобновления торгов неопределённость сохраняется. Исходя из ответа Банка России, многое зависит от позиции Мосбиржи.

Тем не менее, считаю не зря, что мы подсветили наличие проблемы перед ЦБ и биржей. Исходя из комментариев к моим записям в чатах и блогах, десятка два человек по этому вопросу обратились также. Все имеющиеся доводы и аргументы были донесены. Будем надеяться, что нас услышали и это ускорит решение вопроса.

Подумаю ещё о возможных действиях в этом направлении. Возможно, до конца года какие-то новости появятся и от самого Финэкса. Подписывайтесь на мой Телеграм, чтобы быть в курсе событий.

В целом, конечно, не должно быть ситуации, когда из-за санкций страдают обычные российские инвесторы, на которых эти ограничения не были даже нацелены. Надеюсь, в обозримой перспективе пути решения будут найдены и реализованы.

Статистика торгов за Сентябрь

- 05 октября 2022, 21:40

- |

Это пост не про мобилизацию и не про женский ужас ее ожидания. И даже не про то, как взрослому, сильному, здоровому мужику сбежать из России, прихватив бабло на пару месяцев жизни. Нет! Это пост про наш рыночек.

Мосбиржа выкатила статистику торгов фьючами за Сентябрь:

В Августе было так:

За Сентябрь обороты в сишке упали на 10%. Игроки убежали в ришку, комоды и акции. Общий объем торгов почти не изменился. В Августе наторговали 204 млрд.руб., в Сентябре 206 млрд.руб.

Поздравляю всех причастных. Наш маленький, уютный рыночек с оборотиком в $3 млрд. еще дышит и цепляется за жизнь. Молодец!))

--------------------

Пишу правду в дзене с зеркалом в телеге без смартлабовских ограничений.

Панические настроения на российском валютном рынке временно исчерпали себя - Промсвязьбанк

- 22 сентября 2022, 10:27

- |

Вчера в начале дня курс доллара резко подскочил к отметке 63 руб. на фоне ухода инвесторов от риска из-за решения правительства о частичной мобилизации населения для проведения СВО. Впрочем, укрепление американской валюты было временным и по мере активизации на валютном рынке экспортеров в преддверии окончания налоговых выплат, пара доллар-рубль опустилась в привычный ей диапазон 60-61 руб.

Стоит отметить, что резкий рост торговой активности наблюдался в паре юань-рубль. По нашим оценкам, участники рынка искали «безопасные» инструменты аккумулирования своих средств, а в текущей ситуации — это юань и гонконгский доллар. Мы считаем, что локально подобная ситуация может сохраниться до того, как станет более ясной геополитическая ситуация.

Сегодня курс доллара может продолжить проторговывать диапазон 60-61 руб. Мы полагаем, что панические настроения на отечественном рынке временно исчерпали себя, а повышение ключевой ставки ФРС на 75 б.п. уже было преимущественно заложено рынком.Жильников Егор

«Промсвязьбанк»

На сайте Московской биржи в связи с возможной кибератакой наблюдаются технические проблемы

- 22 сентября 2022, 10:07

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал