SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

мобильный пост

Данный тег автоматически проставляется для всех постов, написанных с упрощенной мобильной версии сайта. Чтобы открыть мобильную версию сайта, используйте ссылку smart-lab.ru/mobile

Что лучше, акции или ОФЗ?

- 11 мая 2024, 20:06

- |

Что лучше, акции или ОФЗ?

В последнее время идут многочисленные дискуссии на тему облигаций и их присутствия в портфеле.

Есть на эту тему научные работы и диссертации. Хочется раскрыть эту тему для более широкой аудитории, а так же выяснить отдалённые результаты портфелей с содержанием акций и соответственно облигационный портфель.

Свою позицию я озвучивал ранее.

Облигации в портфеле просто необходимы. Причём ОФЗ в портфеле скорее не про заработок. Они являются некоей страховкой от значительных просадок или прилёта «лебедей».

Более того при значительном снижении индекса ММВБ, происходит приличное падение котировок акций, в отличии от ОФЗ. В таких случаях спасательный круг-это ОФЗ. Их можно продать и зайти в хорошие активы по низу рынка.

На фондовом рынке есть понятие волатильность и риск.

Под риском мы подразумеваем потерю всего капитала.

Волатильность же, это резкие и значительные отклонения актива в ту или иную сторону.

В этом смысле с акциями проще, их в наличии несколько эшелонов, в отличии от ОФЗ.

( Читать дальше )

В последнее время идут многочисленные дискуссии на тему облигаций и их присутствия в портфеле.

Есть на эту тему научные работы и диссертации. Хочется раскрыть эту тему для более широкой аудитории, а так же выяснить отдалённые результаты портфелей с содержанием акций и соответственно облигационный портфель.

Свою позицию я озвучивал ранее.

Облигации в портфеле просто необходимы. Причём ОФЗ в портфеле скорее не про заработок. Они являются некоей страховкой от значительных просадок или прилёта «лебедей».

Более того при значительном снижении индекса ММВБ, происходит приличное падение котировок акций, в отличии от ОФЗ. В таких случаях спасательный круг-это ОФЗ. Их можно продать и зайти в хорошие активы по низу рынка.

На фондовом рынке есть понятие волатильность и риск.

Под риском мы подразумеваем потерю всего капитала.

Волатильность же, это резкие и значительные отклонения актива в ту или иную сторону.

В этом смысле с акциями проще, их в наличии несколько эшелонов, в отличии от ОФЗ.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Германия:

- 11 мая 2024, 18:43

- |

Молодое поколение Германии верит лишь в золото

К такому выводу пришёл Берлинский университет имени Штайнбайса. Всего на сегодняшний день над златом чахнет 61% немецких домохозяйств. Большинство из них говорят, мол, защищаются от высокой инфляции.

А самые активные покупатели — родившиеся в 1995—2010 годах. И неспроста, камрады. Оказывается, немецкие дитятки поколение Z «уже не только знает о высоких темпах инфляции из уроков, но и на себе испытало рост цен и его последствия».

Посему теперь приобретают золотые слиточки. И это с учётом того, что с начала пандемии и до настоящего времени цена на золото упорно ползёт вверх.

Такие маленькие, а уже не верят в фиатные деньги (и, как показывает опыт последних лет, не зря!)

К такому выводу пришёл Берлинский университет имени Штайнбайса. Всего на сегодняшний день над златом чахнет 61% немецких домохозяйств. Большинство из них говорят, мол, защищаются от высокой инфляции.

А самые активные покупатели — родившиеся в 1995—2010 годах. И неспроста, камрады. Оказывается, немецкие дитятки поколение Z «уже не только знает о высоких темпах инфляции из уроков, но и на себе испытало рост цен и его последствия».

Посему теперь приобретают золотые слиточки. И это с учётом того, что с начала пандемии и до настоящего времени цена на золото упорно ползёт вверх.

Такие маленькие, а уже не верят в фиатные деньги (и, как показывает опыт последних лет, не зря!)

Сколько лет вы на смартлабе?

- 11 мая 2024, 18:38

- |

Пишите в комментариях. Интересно узнать текучку инвесторов в рамках данного ресурса. Я почти 13 лет, но до этого сидел ещё тогда несколько лет на quote РБК форум был.

Сколько нас старожил тут осталось?

Сколько нас старожил тут осталось?

Новые Первый зам и замы Мишустина. Министры. Калининград, Курск, Кемерово, Хабаровск - новые главы регионов?

- 11 мая 2024, 18:18

- |

❗️Михаил Мишустин предложил назначить Дениса Мантурова своим первым заместителем. Соответствующее представление премьер внес в Госдуму.

Министром спорта Мишустин предложил назначить губернатора Хабаровского края Михаила Дегтярева.

Мишустин предложил назначить Алиханова главой Минпромторга.

t.me/kommersant/65839

Добавьте пожалуйста посту до 15 плюсов, чтобы он попал на первую страницу, если вам интересна эта тема.

Министром спорта Мишустин предложил назначить губернатора Хабаровского края Михаила Дегтярева.

Мишустин предложил назначить Алиханова главой Минпромторга.

t.me/kommersant/65839

Добавьте пожалуйста посту до 15 плюсов, чтобы он попал на первую страницу, если вам интересна эта тема.

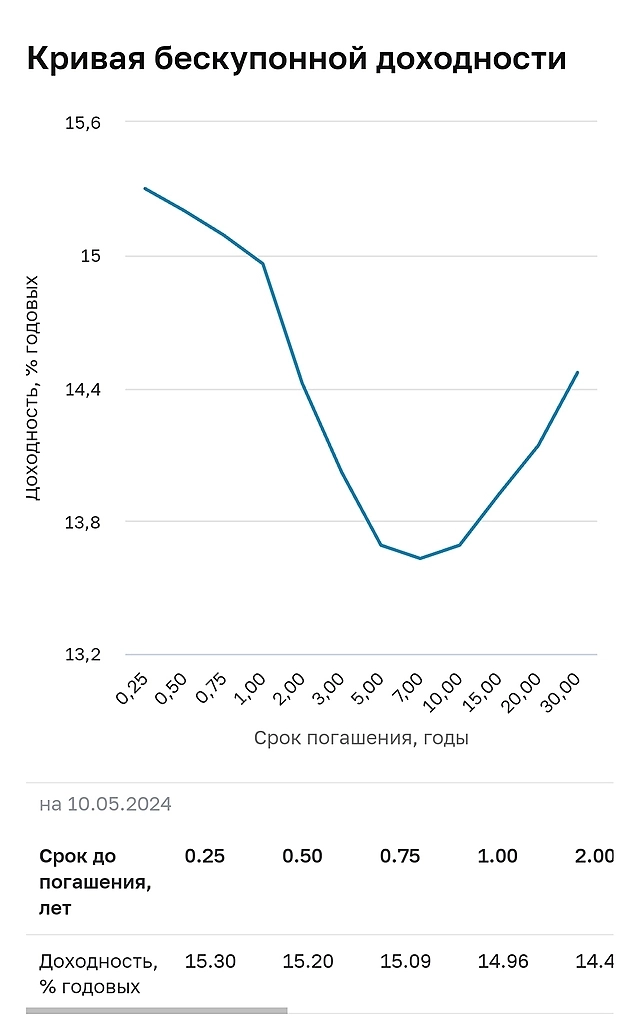

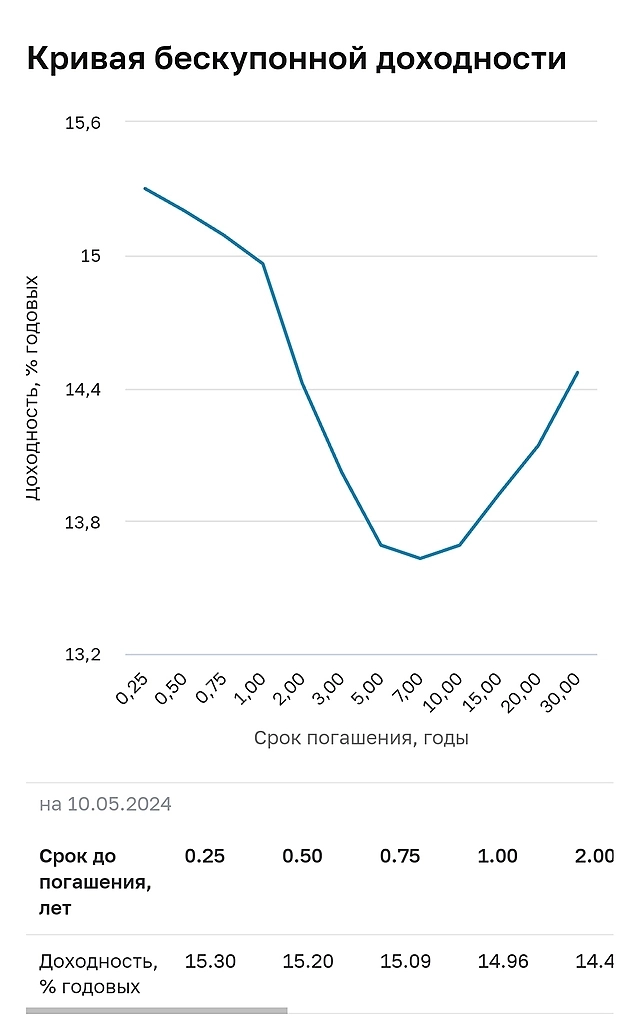

Кривая бескупонной доходности.

- 11 мая 2024, 17:49

- |

💡КБД — кривая бескупонной доходности.

Она показывает, как меняется доходность облигации в зависимости от ее срока погашения.

Что кривая доходности ОФЗ говорит нам о текущей ситуации в экономике?

Текущая КБД — это разновидность инвертированной кривой, с ожиданиями высокой ключевой ставки на коротком горизонте, но снижением инфляции и ключевой ставки в долгосрочной перспективе.

Наибольшим спросом пользуются сейчас среднесрочные облигации.

Пока нет сигнала от ЦБ по снижению ставки. Инвесторы выбирают средние ОФЗ ( на 5-7 лет). Если ( когда!) ставка начнет снижаться, длинные облигации будут активнее выкупать. Кривая будет больше похожа на прямую горизонтальную линию, а затем перейдёт в нормальную форму.

Это когда доходность длинных выпусков больше, чем доходность коротких.

Кривая доходности ОФЗ это инструмент, который помогает отслеживать динамику ожиданий инвесторов.

Где можно посмотреть кривую?

На сайте ЦБ или МосБиржи.

Если было полезно, то ставьте 👍.

#офз #облигации

( Читать дальше )

Она показывает, как меняется доходность облигации в зависимости от ее срока погашения.

Что кривая доходности ОФЗ говорит нам о текущей ситуации в экономике?

Текущая КБД — это разновидность инвертированной кривой, с ожиданиями высокой ключевой ставки на коротком горизонте, но снижением инфляции и ключевой ставки в долгосрочной перспективе.

Наибольшим спросом пользуются сейчас среднесрочные облигации.

Пока нет сигнала от ЦБ по снижению ставки. Инвесторы выбирают средние ОФЗ ( на 5-7 лет). Если ( когда!) ставка начнет снижаться, длинные облигации будут активнее выкупать. Кривая будет больше похожа на прямую горизонтальную линию, а затем перейдёт в нормальную форму.

Это когда доходность длинных выпусков больше, чем доходность коротких.

Кривая доходности ОФЗ это инструмент, который помогает отслеживать динамику ожиданий инвесторов.

Где можно посмотреть кривую?

На сайте ЦБ или МосБиржи.

Если было полезно, то ставьте 👍.

#офз #облигации

( Читать дальше )

Требуется помощь

- 11 мая 2024, 16:34

- |

Здравствуйте, выводил usdt с брокера dives Intl на bybit, заблокировали транзакцию. Пришло письмо с Amina банка о необходимости выплаты налога в размере 20% от суммы на счёте. Подскажите что можно сделать?

Почему сейчас может начаться кризис как в 2008

- 11 мая 2024, 16:20

- |

Вспоминая 2008 год

В Ноябре 2008 года, происходили выборы в сша,

В целом, это был год, мирового финансового кризиса,

Обвал рынков начался в июне 2008 а восстановление только в марте 2009 года,

Можем ли мы летом начать падать,?

2008 Год выборный,

Как и сейчас,

Ключевая ставка, начала снижаться в 2008

Есть ряд, схожих факторов, поэтому заработанное, лучше начать сохранять,

Это самая главная задача на следующие 12 месяцев

Но большинство инвесторов конечно, проигнорируют подобную информацию,

Всё же растёт,

Ипотеку под 16% люди берут, потому что,

завтра недвижимость должна в 2 раза вырасти,

Айпио чуть ли не каждый день,

В целом все как в 2008

Лайк если нравится ход мыслей 💥👌

В Ноябре 2008 года, происходили выборы в сша,

В целом, это был год, мирового финансового кризиса,

Обвал рынков начался в июне 2008 а восстановление только в марте 2009 года,

Можем ли мы летом начать падать,?

2008 Год выборный,

Как и сейчас,

Ключевая ставка, начала снижаться в 2008

Есть ряд, схожих факторов, поэтому заработанное, лучше начать сохранять,

Это самая главная задача на следующие 12 месяцев

Но большинство инвесторов конечно, проигнорируют подобную информацию,

Всё же растёт,

Ипотеку под 16% люди берут, потому что,

завтра недвижимость должна в 2 раза вырасти,

Айпио чуть ли не каждый день,

В целом все как в 2008

Лайк если нравится ход мыслей 💥👌

❓Лукойл или Татнефть?

- 11 мая 2024, 14:23

- |

Лукойл и Татнефть — это компании крупной капитализации, акции которых характеризуются максимальной в рамках отрасли форвардной дивидендной доходностью. Речь идет об «обычке» и ожиданиях по выплатам на 12 мес.

С начала года акции LKOH выросли на 13,7%, бумаги ТATN прибавили 1%. В первом случае наблюдается свежий провал после дивидендной отсечки, во втором — консолидация вокруг 200-дневной скользящей средней на протяжении около трех недель.

⛽️Лукойл $LKOH

Во вторник, 7 мая, акции открылись с гэпом вниз. Бумаги очистились от дивидендов и за день потеряли 3,8%. Дивидендная доходность составила 6,1%. В среднем на закрытие дивидендного гэпа в Лукойле требуется 1,5–2,5 месяца. Максимальный срок был зафиксирован в 2020 г. — 112 дней.

⛽️Татнефть $TATN

Начало года стало успешным для Татнефти. Чистая прибыль компании по РСБУ в I квартале выросла на 36,4%, до 68,4 млрд руб. Выручка увеличилась на 60% и составила 382,1 млрд руб. Результаты по РСБУ не полностью консолидированы, не включают некоторые СП. Татнефть приостановила публикацию квартальных цифр по МСФО в связи с началом украинского кризиса, выпускает только отчеты за полугодие и год. Других данных за I квартал, кроме результатов по РСБУ, не будет.

( Читать дальше )

С начала года акции LKOH выросли на 13,7%, бумаги ТATN прибавили 1%. В первом случае наблюдается свежий провал после дивидендной отсечки, во втором — консолидация вокруг 200-дневной скользящей средней на протяжении около трех недель.

⛽️Лукойл $LKOH

Во вторник, 7 мая, акции открылись с гэпом вниз. Бумаги очистились от дивидендов и за день потеряли 3,8%. Дивидендная доходность составила 6,1%. В среднем на закрытие дивидендного гэпа в Лукойле требуется 1,5–2,5 месяца. Максимальный срок был зафиксирован в 2020 г. — 112 дней.

⛽️Татнефть $TATN

Начало года стало успешным для Татнефти. Чистая прибыль компании по РСБУ в I квартале выросла на 36,4%, до 68,4 млрд руб. Выручка увеличилась на 60% и составила 382,1 млрд руб. Результаты по РСБУ не полностью консолидированы, не включают некоторые СП. Татнефть приостановила публикацию квартальных цифр по МСФО в связи с началом украинского кризиса, выпускает только отчеты за полугодие и год. Других данных за I квартал, кроме результатов по РСБУ, не будет.

( Читать дальше )

❗️Газпром. Важное:

- 11 мая 2024, 14:12

- |

⚡️ «Газпром» распродаёт имущество после рекордного в истории убытка. Компания объявила о поиске покупателей на несколько крупных объектов недвижимости в Москве и Подмосковье.

В компании пояснили, что решение связано с учетом завершения переезда Газпрома в Санкт-Петербург.

$GAZP

t.me/+MPGaj8yUkWFhNmUy — сообщество разумных инвесторов.

В компании пояснили, что решение связано с учетом завершения переезда Газпрома в Санкт-Петербург.

$GAZP

t.me/+MPGaj8yUkWFhNmUy — сообщество разумных инвесторов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал