макро

Фокус недели. За какими событиями следить в ближайшую неделю

- 24 января 2023, 18:36

- |

25 января

Корп.:

- Полиметалл: производственные результаты за 4кв и весь год

- Полиметалл: День инвестора (15:00 мск)

Макро:

- Китай: выходной

- Германия: индекс делового климата IFO в январе (12:00 мск)

- США: запасы сырой нефти (18:30 мск)

- Россия: индекс цен производителей в декабре (19:00 мск)

26 января

Корп.:

—

Макро:

- Китай: выходной

- Россия: международные резервы ЦБ (USD) (16:00 мск)

- США: ВВП за 4кв2022 (16:30 мск)

- США: число первичных заявлений на получение пособий по безработице (16:30 мск)

27 января

Корп.:

- ТГК-1: операционные результаты за 4кв2022

- ТМК: последний день с дивидендом 6.78 руб за 9мес2022

Макро:

- Китай: выходной

- ЕС: председатель ЕЦБ Лагард выступит с речью (13:30 мск)

- комментировать

- 220

- Комментарии ( 0 )

Время инвестировать в Китай?

- 17 января 2023, 17:19

- |

| СИЛЬНЫЕ СТОРОНЫ | СЛАБЫЕ СТОРОНЫ |

1. Вторая экономика в мире 2. Низкая инфляция 3. Дружественная юрисдикция 4. Доход в валюте 5. Стабильные дивиденды |

1. Перегретость на рынке недвижимости |

( Читать дальше )

Это начало ралли на рынках? Разбор инфляции в США.

- 12 января 2023, 19:55

- |

Годовая инфляция в США замедлилась с 7,1% до 6,5% в декабре, инфляция м/м в декабре упала на 0,1%, а базовая инфляция снизилась на 0,3% в декабре с 6% до 5,7%.

🧑💻 Начнём с того, что цель американского Центробанка: снизить инфляцию до 2%. Глава ФРС США неоднократно заявлял, что им нужны убедительные доказательства снижения инфляции, чтобы умерить пыл повышения ставки. Инвесторы не верят ФРС США и заметно наделали шуму на рынках, так как Биткоин преодолел $18 000, а S&P 500 ударился в 4000. Есть ли у нас сейчас убедительные доказательства снижения инфляции, чтобы ФРС остановилась, а ралли продолжилось?Давайте выяснять:

💁🏼♂️ Да! Общая инфляция снизилась до 6,5%, но цель ФРС США 2% по инфляции, то есть сейчас уровень цен выше в три раза от цели. Означает ли это то, что ФРС остановится в ужесточении денежно-кредитной политики? НЕТ! И вот почему:

( Читать дальше )

Берегитесь! Китай открывается!

- 19 декабря 2022, 12:40

- |

Позитив для рынков: Пекин закупит импортные лекарства от COVID, чтобы уменьшить давление на внутренний дефицит.

Получается, что политика COVID-Zero меняется во всех направлениях. Месяц назад невозможно было представить, что Китай будет использовать иностранные лекарства. Это огромный сдвиг. Открытие Китая — это улучшение мирового спроса и возраждение (постепенное) логистических цепочек.

💁🏼♂️ Проблема только вот в чём:

Резкое открытие Китая может вызвать новую инфляционную волну в мире, так как нынешние логистические цепочки могут быть не готовы к китайцам, а для настройки новых или стрых уйдёт время.

🤔 Но самые жуткие шоки от COVID-Zero ещё впереди:

Китай ранее сдерживал распространение COVID, а снимая ограничения, вирус может распространяться всё сильнее, в одной из самой густонаселённых стран, что перегрузит здравоохранение и парализует его. Скорее всего, именно поэтому Китай открывается для иностранных фармакологических компаний. Кажется, но огромное количество заболевших и смертей, к сожалению, Китай ещё не прошёл. Это будет являться одним из самых сильных краткосрочных рисков для мировой экономики, и не спешите задумываться о долгосрочном позитиве из-за открытия.

( Читать дальше )

FOMC \ намеки Пауэлл на рецессию.

- 03 ноября 2022, 14:04

- |

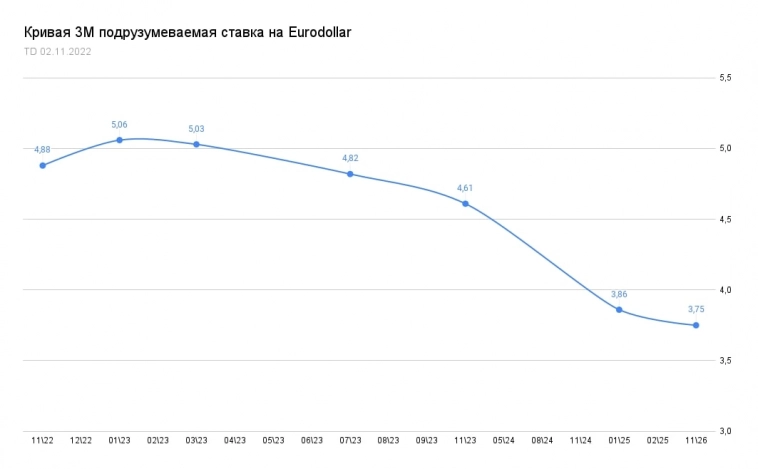

+75 б.п FED RATE, программы QT, все это механизмы ФРС, которые мы отслеживаем.

- Самое главное: поскольку финансовые условия не ухудшаются, они будут продолжать повышать процентные ставки.

( Читать дальше )

Рецессия близко.Вы готовы к Рецессии.

- 02 ноября 2022, 18:43

- |

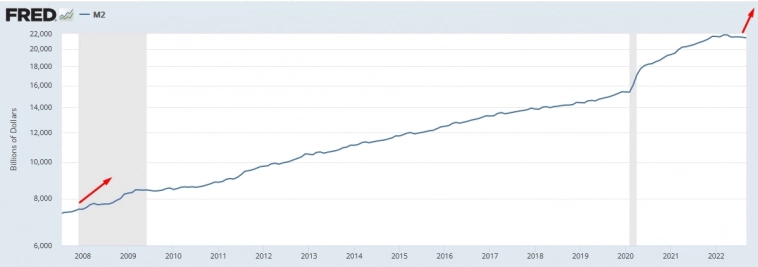

Согласно производственным отчетам PMI от ISM которые вышли вчера, «инфляция» пошла на спад. (раздел Prices от PMI) Если при этом произойдет рост М2, то рынок получит приличную рецессию. Как говорит Баффетт: пришло время посмотреть кто в чем плавал.

( Читать дальше )

стадия накопления и распределения

- 25 августа 2022, 10:47

- |

Встречал я такой ракурс на мировую экономику- есть стадии накопления (зарабатывания) богатств. А есть фаза борьбы за перераспределения.

24 февраля можно было интерпретировать происходящее как локальный конфликт. Потом когда запад занял позицию, мягко говоря не способствующую мирному урегулированию- он спозиционировал себя как сторона конфликта. Потом Тайвань с Пелосити. Сейчас вот в SDN лиск крипту включают, ссылаясь на то, что северокорейские хакеры отмывали деньги через неё.

Это всё случайно (как и обострение ряда мелких конфликтов в последние пару лет- то Беларусь потряхивает, то казахстан, то армения с карабахом- это только соседи наши)? или тучки сгущаться и начинается глобальное мочилово? а уж после этого и возможно крупной рецессии — новый длинныей экономический цикл с новым технолоукладом.

Точный ответ можно будет лет через 10 получить. Это вопрос на «подумать».

Было бы интересно посмотреть и на цифры(не нашел) по истории- кол, во конфликтов в мире за год, кол-во хейт спич между странами в соотношение с кол-вом мирных и конструктивных шагов

( Читать дальше )

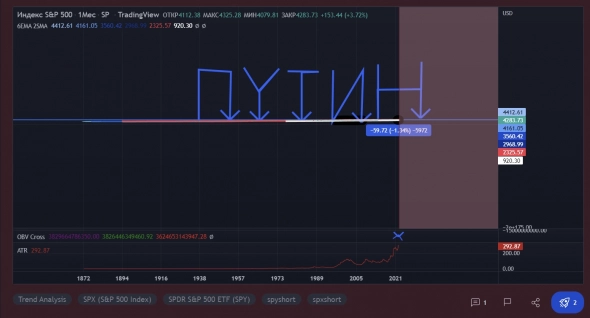

SPX подтверждение сигнала 1200000$ как с куста. Вход в шорт в апреле по 4400 выход по 3700

- 22 августа 2022, 20:15

- |

Рынок золота.Итоги первого полугодия ("Инвестиционное золото" и покупки ЦБ)

- 08 августа 2022, 16:43

- |

Инвестиционное золото

Инвестиционный спрос на золото снизился во втором квартале аж на 28% к прошлому году и составил 206 тонн, однако по полугодию наблюдается обратная картина и рост на 62% к прошлому году (760 тонн), связанный с большим притоком в «золотые ETF» в первых 4-х месяцах года.

Что любопытно, физическое (слитки, монеты) золото не теряет актуальности, сохранив объемы прошлого года и во втором провальном квартале, в отличие от «бумажного» (хоть и обеспеченного реальным золотом).

• Обеспеченные золотом ETF сократились на 39 тонн во втором квартале. однако огромный спрос начала года, обеспечил суммарный прирост на 234 тонны (15 млрд долларов США).

• Инвестиции в слитки и монеты по 2 кварталу на уровне прошлого года с объемом в 245 тонн, общий объем инвестиций за первое полугодие составил 526 т (-12% к прошлому году).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал