макро

Интервью старое, но интересное и поучительное.

- 30 августа 2019, 12:27

- |

Не знаю автора, не знаю, что он делает сейчас, но он говорит, в отличие от инвестбольшинства, очень разумные вещи.

- комментировать

- ★8

- Комментарии ( 34 )

Акции растут, гривна укрепляется, рубль падает

- 12 августа 2019, 11:32

- |

Прошлая неделя запомнилась возобновлением роста акций американских компаний, падением курса новозеландского доллара из-за снижение процентной ставки РБНЗ и девальвацией китайского юаня.

На этой же неделе с особым вниманием ждем данных по инфляции в США, ведь это главный показатель, на который смотрит ФРС и принимает решение по поводу снижения/повышения процентной ставки и дальнейшей кредитно-денежной политики. Сейчас же у нас дилемма, ведь если процентная ставка вырастет, это уменьшить вероятность снижения процентной ставки, но в то же время, рост инфляции во время укрепления валюты сигнализирует о том, что люди готовы тратить деньги, тратят больше и может начаться очередной цикл роста американской экономики. Отсюда вывод следующий: падение инфляции – будет отрабатываться сценарий снижения процентной ставки, рост фондовых индексов, цен на облигации и укрепление валюты; при росте инфляции – будет падение цен на облигации (особенно длинные), падение фондовых индексов и цен на золото и валюту.

( Читать дальше )

Вчерашний "Риск-офф", правда или ложь?

- 02 августа 2019, 10:44

- |

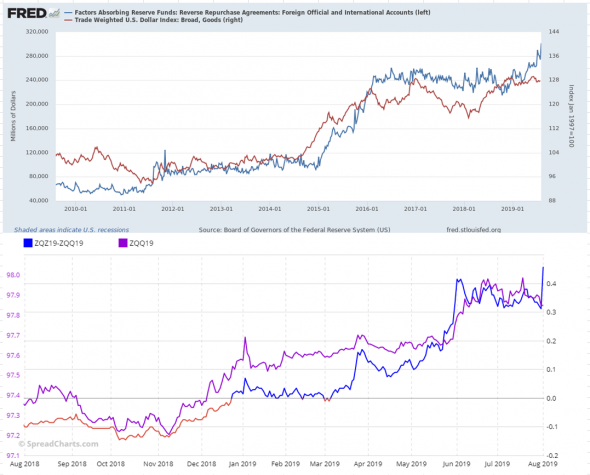

Пара картинок по ситуации с денежным рынком и вчерашним «риск-оффом» из-за Трампо-трикстера.

На верхней картинке синяя линия отображает вложения иностранных институциональное в рамках сделок РЕПО (т.е. с обратной сделкой в оговоренное время) в коммерческие банки и взаимные фонды денежного рынка. Если грубо, то это иностранная валюта в составе денежной базы.

Красная на картинке это индекс доллара (товарно-взвешенный). Логично, что синяя отображает спрос на доллары со стороны портфельных инвесторов на финансовые активы США. Это и видно по синхронному движению показателей. Иностранные инвесторы продолжают изымать долларовую ликвидность из денежного рынка США. И действия ФРС, пока не начнет расти денежная база, никак не ослабят доллар.

К спросу на доллар со стороны иностранных институциональное, также спрос на доллар оказывает Госдеп, казначейский счет продолжает сокращаться, и в планах сократиться еще. Те 15 млрд. долларов которые освободятся на рынке в связи со сворачиванием программы сокращения баланса ФРС выглядят ничтожными, даже если скорректировать их на скорость обращения денег (1,4) и с учетом майских 15 млрд. долларов, которые уже реинвестируются, то получим всего-то 42 млрд. Без наращивания базы через печатный станок покрыть спрос на доллары будет невозможным. При том, что внутренний спрос на деньги также остается высок: крепкий рынок труда=рост доходов=рост расходов. Пока действия ФРС направленны на рост инфляции для улучшения условий торговли и запуска делового цикла, вместе с фискальными стимулами это должно помочь, но пока это нельзя назвать смягчением ДКП, а только первым шагом на встречу запуска расширения предложения денег.

( Читать дальше )

О чем говорит денежный рынок США?

- 21 июня 2019, 15:11

- |

В преддверии предварительных данных по деловому циклу в США хочу сконцентрировать ваше внимание на состоянии денежного рынка США. Как указывают монетаристы, показатели денежного рынка имеют хорошую предсказательную силу. Ибо сначала деньги потом расширение экономики.

Начну с призыва к действию: подписывайтесь на мой канал Телеграмм https://t.me/khtrader в нем вы найдете много оперативной информации по финрынкам и трейдингу.

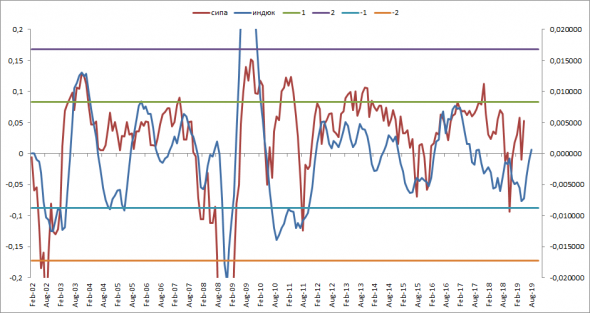

Итак, первым делом представляю вашему вниманию картинку иллюстрирующую ситуацию динамику делового цикла и индекса S&P500.

Синяя линия — это авторский индикатор прогнозирующий состояние делового цикла в экономике США.

Красная — это динамика S&P500.

Корреляция между показателями 0,73, регрессия 0,5. Разброс достаточно широкий вокруг средней, но все же, доверие достаточно высокое.

Как видим мой индюк указывает на рост делового цикла, показатель чуть не дошел до 1-го стандартного отклонения, исторический, выход за этот канал происходит в аномальные для экономики стадии (стимулирование\сжатие ФРС, кризисы).

( Читать дальше )

Глобальные ориентиры

- 04 июня 2019, 16:02

- |

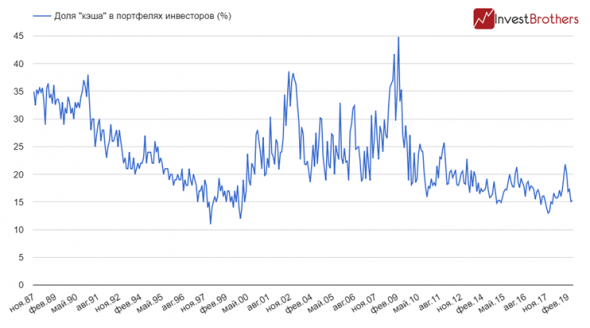

Мне много приходилось читать об избыточности денежной массы долларов США. Ниже представлен рисунок, показывающий, что объемы КЭШа на руках инвесторов сегодня находятся практически на историческом минимуме.

Если вспомнить, что количество, к примеру, американских инвесторов, это совсем другая история чем инвесторов РФ, то объем национальной денежной массы со снижением S&P будет « корректироваться » весьма существенно.

Так что история про бесполезные зеленые бумажки из разряда досужих. И, если раньше, для целей « связывания « этой самой денежной массы использовалась нефть ( цена на нефть ), то сегодня для этого есть совсем другие инструменты. В том числе и Тизер

Стратегия на российском рынке акций: Часть I. Макроэкономика

- 30 апреля 2019, 13:33

- |

Российская экономика показала ускорение роста в 2018 году, но впереди период стагнации. Мы проанализировали как это повлияет на отрасли российского рынка акций.

Рост ВВП выше 2% связан с разовыми факторами

По итогам 2018 года Росстат сообщил о рекордном за шесть лет росте российской экономики: ВВП прибавил 2,3% против 1,6% годом ранее. Показатели удивили аналитиков, так как превысили прогнозы не только Всемирного банка и МВФ, ожидавших роста на 1,8% и 1,7% соответственно, но и Минэкономразвития с Центральным Банком РФ, ограничивших потенциал увеличения ВВП России в 2%.

Темп роста российского ВВП выше 2% выглядит неустойчивым, так как в 2018 году на него во многом влияли разовые факторы:

( Читать дальше )

Главные графики мира. Возможный сценарий

- 08 августа 2018, 22:39

- |

Итак, ДОПУСТИМ, что доллар продолжит укрепляться по всему миру.

Значит,

евро продолжит падение к доллару. Большая картина:

Если поближе, похоже на пробитие и ретест:

( Читать дальше )

После выборов роста зарплат не ждите: Минэконом обновило макропрогноз по РФ до 2024 года

- 05 июля 2018, 18:33

- |

Минэкономразвития в июле 2018 года с опозданием почти на 3 месяца представило базовый прогноз социально-экономического развития. Он должен был оказаться в правительстве еще 10 апреля 2018 года: в отличие от других ведомств, прогнозы МЭР используются при подготовке проекта федерального бюджета на трехлетний период (в данном случае на 2019–2021 годы). Проект бюджета, в свою очередь, обычно готовится к 1 июня, что, очевидно, уже неосуществимо.

Задержка связана с тем, что в прогнозе необходимо было учесть ряд предстоящих фундаментальных изменений в бюджетной и налоговой системе страны: «майских указов — 2» президента на 2018-2024 годы, повышение НДС и пенсионного возраста. С учетом всех этих изменений Минэкономразвития на этот раз делало расчеты не на три года, а фактически на весь новый президентский политический цикл – до 2024 года.

Базовый прогноз на 2018 год:

☑️Рост ВВП 1,9% год к году (предыдущий +1,5%). Влияние роста инвестиций и потребления вслед за ростом цен на нефть.

( Читать дальше )

The most contrarian trade

- 24 апреля 2018, 13:34

- |

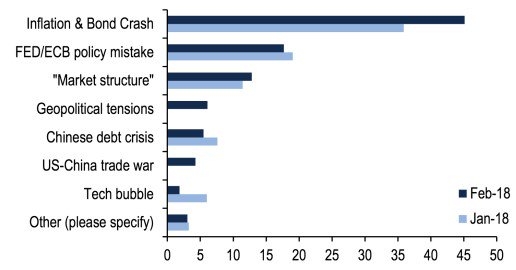

Согласно опросу Merrill Lynch за февраль 2018 главный страх фонд-менеджеров, – крах рынка облигаций.

Источник

( Читать дальше )

На чём стали (а на чем - нет) экономить россияне по сравнению с докризисными временами по отчетам Росстата

- 21 февраля 2018, 17:33

- |

Реальные доходы населения в России снижаются последние четыре года. В совокупности падение составило 11% (-0,7% в 2014; -3,2% в 2015; -5,8% в 2016 и -1,7% в 2017).

Посмотрим, на чём стали экономить домохозяйства, сопоставив изменение структуры их потребрасходов в докризисном 2013 и «кризисном» 2016 годом.

Если доля расходов по какой-либо категории росла – на этом товаре или услуге не экономят даже в сложных обстоятельствах. Если снизилась – экономят в первую очередь.

Табачные изделия: доля в расходах с 2013 года +41% до 1,3%. Спрос на наркотические средства, как говорят экономисты, «не эластичен по цене».

Услуги по организации досуга: доля в расходах +24% до 1,7%. Скорее всего, сказалась олимпиада и расцвет букмекерского бизнеса.

Продукты питания: доля в расходах +17% до 32,3%. На еде сложно экономить, тем более цены поддержало продэмбарго и удорожание импорта вслед за ослаблением рубля.

ЖКХ: доля в расходах +8% до 11,3%. Эффект монополизированной сферы.

Медикаменты и медоборудование: доля в расходах +7% до 2,2%. На лекарствах сложно экономить, сказывается старение населения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал