майкл бьюрри

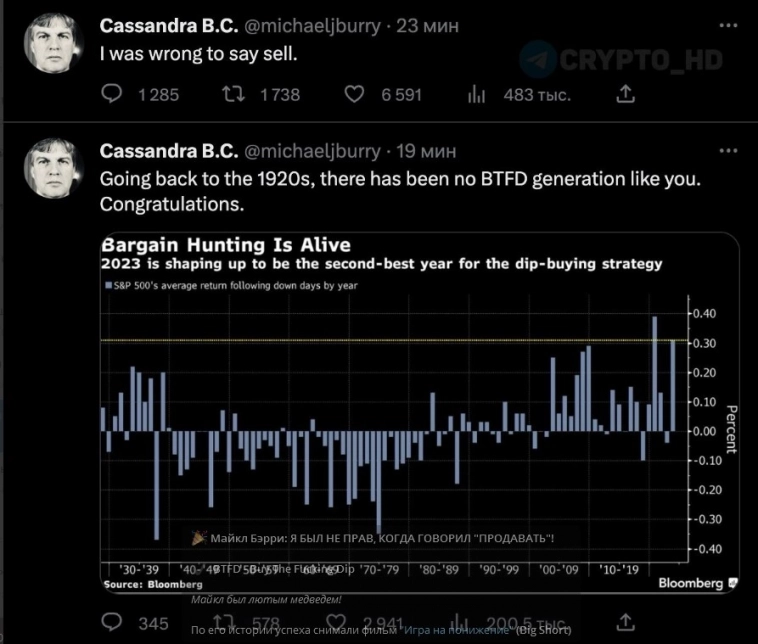

МАЙКЛ БЬЮРРИ ЗАКРЫЛ СВОЙ ШОРТ ПО S&P 500 И NASDAQ НА СУММУ “$1,6 МЛРД” С УБЫТКОМ, ПО ОЦЕНКАМ, В 40%.

- 15 ноября 2023, 14:15

- |

- комментировать

- 594

- Комментарии ( 3 )

Хедж-фонд Scion Asset Management Майкла Бьюрри (герой фильма "Игра на понижение") сделал ставку на падение рынка США и полностью избавился от бумаг крупнейших китайских ретейлеров - JD.com и Alibaba

- 15 августа 2023, 12:35

- |

На 30 июня 2023 года занимают пут-опционы на акции фонда SPDR S&P 500 ETF Trust (51,05%). Также большую долю в портфеле Scion Asset Management имеютпут-опционы на бумаги фонда Invesco QQQ ETF, который отслеживает динамику технологического индекса NASDAQ-100 (42,54%). Таким образом, на пут-опционы против американского фондового рынка на конец второго квартала приходилось 93,59% от всего портфеля фонда.

( Читать дальше )

Принципы инвестирования Майкла Бьюрии

- 03 апреля 2023, 16:08

- |

Майкл Бьюрри, бывший управляющий хедж-фондом и инвестор, известен своим уникальным подходом к инвестированию, основанным на принципах, которые он разработал за годы исследований и анализа. Эти принципы являются краеугольным камнем инвестиционной философии Бьюрри и помогли ему добиться значительного успеха как инвестору.

Одним из основных принципов подхода Бьюрри к инвестированию является ориентация на стоимостное инвестирование. Это предполагает выявление компаний, недооцененных рынком, и покупку их акций со скидкой. Научное и медицинское образование Бьюрри дает ему уникальный взгляд на инвестирование, поскольку он применяет свои аналитические навыки на финансовых рынках. Он ищет компании, которые имеют сильные фундаментальные показатели, такие как прочный баланс и конкурентные преимущества, и торгуются со скидкой к их внутренней стоимости.

В прошлом Бьюрри успешно занимался инвестированием в стоимость. Например, он знаменит тем, что в середине 2000-х годов сделал ставку против рынка субстандартных ипотечных кредитов — стратегия, которую многие другие инвесторы в то время считали рискованной или даже глупой. Его ставка окупилась, когда рынок жилья рухнул в 2008 году, и он принес значительную прибыль своим инвесторам.

( Читать дальше )

Что изменилось в парадигме кризиса? "Сохранять стабильность — не выход из ситуации."Уте Эрхардт

- 01 апреля 2023, 13:27

- |

Майкл перестал быть медведем! 2) Несмотря на разгорающийся банковский кризис в западном мире.Можете посмотреть интересную картинку из прошлого. Есть аналогии?

( Читать дальше )

Майкл Бьюрри — «Продавайте». Почему человек, который предсказал кризис 2008-го вновь ставит на понижение?

- 23 марта 2023, 12:47

- |

Он был один из первых, кто предсказал кризис 2008-го года и заработал на этом более 800 млн. долларов. Советую к прочтению статью о нём и об этом событии в частности, там рассказана его история.

Уже сбылись недавние прогнозы Бьюрри о значительном снижении фондового рынка в 2022-ом и об существенной инфляции в США.

Инвесторы задаются вопросом, не продлится ли в этом году тренд на снижение фондового рынка — то есть рецессия, и сможет ли ФРС справиться с инфляцией путем эффективной экономической политики. В последние недели среди инвесторов был заметен определенный оптимизм: они убеждены, что инфляция наконец отступает. Этот оптимизм выразился в росте индекса S&P 500 в начале года.

Бьюрри в этом случае не склонен к оптимизму: он предполагает, что рост на рынке скорее мираж, и впереди очень трудные времена.

Недавно Бьюрри написал в твиттере:

( Читать дальше )

Доктор Майкл Бьюрри — человек предсказавший финансовый крах 2008 года. Как он это сделал и где он сейчас?

- 14 марта 2023, 10:35

- |

Все же для погружения в контекст надо прояснить несколько основных моментов для людей, которые не в курсе истории.

Говоря простым языком, в 2007-08 годах в мире случился масштабный экономический кризис, отправной точкой которого был ипотечный кризис в США. Почему он произошел?

Банки начали выдавать ипотеки на дома населению, которое в долгосрочной перспективе не смогло бы выплачивать долг по кредиту. Но система была устроена таким образом, что сам факт выдачи ипотеки был очень выгоден банкам и, поэтому, на это закрывали глаза, в надежде, что люди будут платить долги. Потому что как можно не платить по ипотеке? Ты лишишься дома, а дом заберут как раз те, кто выдает тебе кредит, так что схема казалась надежной.

( Читать дальше )

Медвежьи прогнозы по американскому рынку. Повторятся ли 70-е в США?

- 02 февраля 2023, 13:02

- |

Люблю хорошие, вдумчивые и образовательные посты. И не люблю переписывать своими словами. Всегда лучше поделиться на своих ресурсах оригиналом и дать ссылку на источник. Уверен, следующий текст будет многим интересен, а для некоторых полезным с образовательной точки зрения.

Медвежьи прогнозы по американскому рынку. Повторятся ли 70-е в США?

Майкл Бьюрри, которого многие знают как героя фильма «Игра на понижение», не из тех людей, которые боятся поставить свою репутацию, делая смелые экономические прогнозы. Он делает такие прогнозы на протяжении многих лет и самое страшное, что обычно оказывается прав.

В 2006 и 2007 годах инвесторы высмеивали его, когда он предсказывал крах рынка недвижимости в США. Но в 2008 году оказался прав на все сто процентов. В феврале 2021 года он предсказал массивный всплеск инфляции в Соединенных Штатах, в то время как уровень инфляции на тот момент был менее двух процентов. И что мы видим сегодня? Он снова оказался прав. В июне 2021 года он предсказал самый спекулятивный пузырь всех времен во всех активах и как вы знаете акции, криптовалюты, упали в течение 22 года. В сентябре 2022 года он предсказал рецессию белых воротничков, и посмотрите последние новости технологическом секторе – происходят массовые увольнения. У Бьюрри явно есть талант оказываться правым. Недавно он снова запостил твит и сделал еще один смелый прогноз. Если он снова окажется правым, скорее всего экономику США ждут большие потрясения.

( Читать дальше )

Майкл Бьюрри делает ставку на частные тюрьмы

- 08 декабря 2022, 20:56

- |

Финансовый кризис 2008 года сделал Майкла Бьюрри легендой. Ему удалось заработать на крахе рынка низкокачественной ипотеки, в то время, как миллионы людей увидели, что их мечты рушаться, а сбережения исчезают. С тех пор за Бьюрри внимательно наблюдают многие инвесторы — они прислушиваются к его анализу и тщательно следят за акциями, которые он покупает или против которых делает ставки.

Давайте и мы посмотрим, какие прогнозы Майкл Бьюрри делает в последнее время и какие акции покупает его хедж-фонд.

Грядущие экономические проблемы

В последние месяцы Бьюрри предупреждал, что экономическая ситуация серьезно ухудшится, что на горизонте массовые увольнения белых воротничков, а также, что на фондовом рынке наступит момент истины после двух лет процветания во время пандемии.

С одной стороны, частично эти прогнозы уже начали сбываться. Вспомним, что Meta Platforms в прошлом месяце сократила 11 000 рабочих мест (13% своей рабочей силы). Серьезные сокращения идут также и в Twitter. The Washington Post писала о планах Маска уволить 75% сотрудников, сократив число работников компании с 7,5 тыс до чуть более 2 тыс человек.

( Читать дальше )

Когда в голове не опилки

- 23 августа 2022, 13:09

- |

Фонды FinEx обещают разморозить, россияне выводят валюту из РФ, а Майкл Бьюрри ждет обвала акций

- 21 августа 2022, 09:16

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал