лукойл

Таки пробили 3800 по индексу мосбиржи

- 03 июня 2021, 03:01

- |

Напрашивается следующая цель 3900, ранее писал об это здесь ссылка и здесь

Там точно хотя бы частично надо фиксироваться

На картинке мое представление канала движения индекса:

напрашивается фиксация по новатеку, лукойлу, газпрормнефти, магнит

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Финансовые результаты Лукойла в 21 г будут существенно лучше, спрос на продукцию будет расти - Алекперов

- 02 июня 2021, 16:28

- |

Следующие несколько лет будут благоприятными для нефтегазовой отрасли.Начало 2021 года даёт нам основания полагать, что финансовые результаты будут существенно лучше, чем в кризисном 2020-м. Мировая экономика оживает: активизируются транспортные потоки, восстанавливается спрос на энергоресурсы и потребительские товары. Появляются условия для дальнейшего поэтапного смягчения сделки ОПЕК+

Спрос на нашу продукцию будет расти, и мы готовы внести свой вклад в увеличение объёмов производства

Лукойл верит в будущее нефтяного рынка и в гармоничное развитие различных источников энергии.

источник

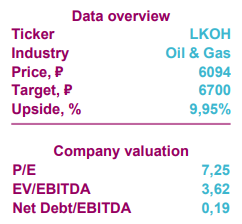

Лукойл - в ожидании высокой дивидендной доходности - КИТ Финанс Брокер

- 01 июня 2021, 20:48

- |

Выручка нефтяника увеличилась на 12,6% по сравнению с аналогичным периодом прошлого года – до 1,9 трлн руб. Чистая прибыль Лукойла составила 157,4 млрд руб. против убытка 46 млрд руб. за аналогичный период прошлого года.

Сильные финансовые результаты компании обусловлены положительной динамикой цен на нефть и нефтепродукты на фоне девальвации российского рубля, а также эффектом низкой базы прошлого года.

Нужно отметить, что FCF Лукойла увеличился почти в 3 раза – до 163,6 млрд руб. В связи с этим, можно рассчитывать на высокие дивиденды по итогам 2021 г.

Таким образом, учитывая уплаченные проценты, погашение обязательств по аренде и расходы на выкуп акций, по нашим оценкам дивиденд Лукойла по итогам 2021 г. может составить 703 руб. Текущая прогнозная дивидендная доходность составляет 11,5%.КИТ Финанс Брокер

Мы рекомендуем покупать акции Лукойла с ближайшей целью 6700 руб., долгосрочно держать до 8200 руб.

Дивиденды в российских акциях: Формируем долгосрочный портфель - Атон

- 01 июня 2021, 16:56

- |

· Текущая средневзвешенная дивидендная доходность портфеля составляет 8.1%.

· Покупка дивидендных акций – одна из лучших долгосрочных инвестиционных стратегий. Средняя рублевая доходность компаний, которые входят в наш портфель, за последние десять лет составила 14.9% в год.

Ожидаемая дивидендная доходность портфеля составляет 8.1%, а его кумулятивная доходность может превысить 30% за три года. Портфель отличается хорошей диверсификацией и близок по структуре к индексам МосБиржи. В него вошли следующие компании: Газпром, ЛУКОЙЛ, Газпром нефть, Норникель, АЛРОСА, Северсталь, ММК, Сбербанк (привилегированные акции), ВТБ, Московская Биржа, МТС, Магнит, Х5, Эталон и Юнипро.

( Читать дальше )

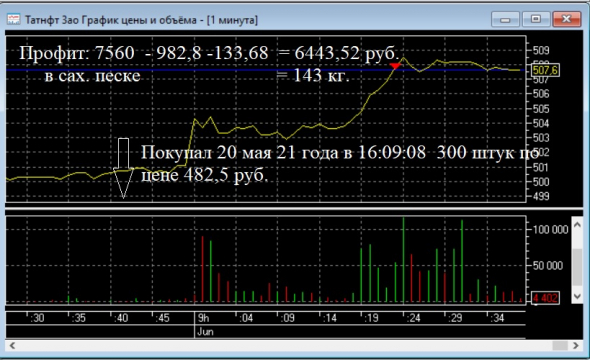

Пошла вода в баню! (v-4) ( пост 127)

- 01 июня 2021, 14:36

- |

Во первых сегодня продал Татнефть Зао,

Смотрим скрин:

Никогда не покупайте тат нефть Зао дороже 500 рублей. Иначе трудно от нее избавится. Татка дала мне и членам моего закрытого телеграм канала чистыми 6443,52 руб. Или в сахарном песке это 143 кг.

Во-вторых:

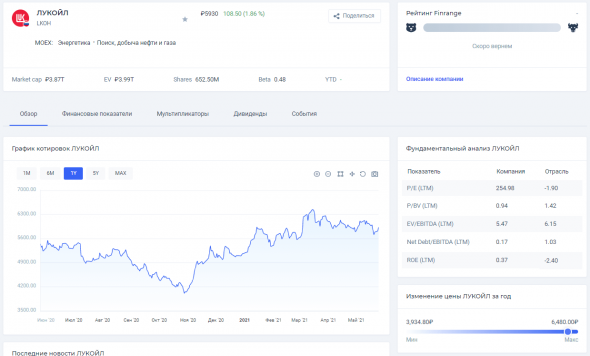

Но это еще не все. Меня очень доставал Лукойл. Я его купил дорого за 6108,5 рублей. И, сегодня, с ростом цена на жижу, мне удалось от Лука избавиться. Смотрим скрин:

( Читать дальше )

ЛУКОЙЛ: дарит надежду на щедрые дивиденды за 2021 год

- 31 мая 2021, 11:55

- |

🧮 ЛУКОЙЛ представил очень сильные результаты по МСФО за 1 кв. 2021 года, которые по всем пунктам превзошли средние ожидания рынка:

Это касается и основных финансовых показателей, и рентабельности, и дивидендных ожиданий, даже несмотря на снижение добычи нефти и жидких углеводородов из-за действующего соглашения ОПЕК+ и, как следствие, падение продаж нефти и нефтепродуктов.

🛢 Как и в случае с Газпромнефтью, ключевыми драйверами стали рост цен на чёрное золото на мировом рынке, а также ослабление курса рубля по отношению к доллару, что в совокупности действия этих факторов привело к росту выручки ЛУКОЙЛа с января по март на 13% (г/г) до 1,87 трлн рублей.

📈 Вслед за выручкой вырос и показатель EBITDA, продемонстрировавший двукратный рост – до 314 млрд рублей, а рентабельность по EBITDA подскочила за последние 12 месяцев с 9% до 17%.

📈 Плюс ко всему, свою позитивную роль сыграли курсовые разницы, потери по которым снизились с 15 млрд рублей до 1 млрд, а прошлогодние «бумажные» убытки в размере 40 млрд рублей на сей раз удалось избежать, что в итоге привело к весьма солидной чистой прибыли ЛУКОЙЛа по МСФО за 1 кв. 2021 года в размере 157 млрд рублей (по сравнению с прошлогодним убытком минус 46 млрд).

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 31 мая 2021, 08:21

- |

Фондовые рынки выросли без оглядки на Белоруссию

Российские фондовые индексы на минувшей неделе легко обновили максимумы. В пятницу индекс Московской биржи достиг 3752,8 пункта — нового исторического рекорда, долларовый индекс РТС вернулся к значениям января 2020 года, превысив уровень 1600 пунктов. Для инвесторов оказались важнее не угроза европейских санкций против Белоруссии, а заявления представителей ФРС, рост цен на нефть и скорая встреча президентов России и США.

https://www.kommersant.ru/doc/4836155

Россия рискует не найти экспортные рынки для топлива

Российская нефтяная отрасль может столкнуться с острой проблемой сбыта топлива после модернизации НПЗ на фоне сокращения спроса на основном экспортном рынке — в Европе. В KPMG ожидают, что к 2030 году европейские потребители сократят использование дизтоплива по мере распространения электромобилей, тогда как экспортные потребности российских НПЗ вырастут минимум в 1,5 раза — до 60–70 млн тонн. Часть дизтоплива может уйти на бункеровку, однако полностью это не решит проблему, считают эксперты.

https://www.kommersant.ru/doc/4836868

Сталь полилась в бюджет. Металлурги сообщили о двукратном росте налоговых платежей

Российские металлурги отчитываются о почти двукратном росте налоговых платежей в первом полугодии на фоне угроз правительства изъять их дополнительную выручку через увеличенные экспортные пошлины, рост железнодорожных тарифов и НДПИ. По оценкам аналитиков, сектор по итогам года может увеличить маржинальность бизнеса до 35–40%, а дивиденды — вырасти до рекордных значений.

https://www.kommersant.ru/doc/4836831

( Читать дальше )

Итоги телеконференции Лукойла нейтральны для динамики акций - Атон

- 28 мая 2021, 12:44

- |

27 мая ЛУКОЙЛ провел телеконференцию по финансовым результатам за 1К21. Ее основные итоги мы приводим ниже.

Добыча. В 2021 году добыча газа компанией в Узбекистане прогнозируется на уровне 14 млрд куб. м. (против 8 млрд куб. м. в 2020). При этом во 2К21 добыча снизится кв/кв из-за ремонтных работ. Добыча нефти в России, как ожидается, останется неизменной г/г на уровне 73.5 млн т в 2021 при условии сохранения текущих ограничений по соглашению ОПЕК+. Добыча углеводородов в 2021 должна вырасти на 2% г/г (за исключением проекта Западная Курна-2) при текущих условиях ОПЕК+.

Прогноз по капзатратам, без учета Западной Курны-2, увеличен до 460-490млрд руб. в 2021 (против 450 млрд руб., ожидаемых ранее) на фоне благоприятных условий на рынке.

Налоговые льготы. В 1К21 ЛУКОЙЛ потерял 16млрд руб. из-за отмены льгот по высоковязкой нефти, в то время как эффект отмены льгот для других месторождений был несущественным. В то же самое время компания ждет решения по льготам на добычу высоковязкой нефти в ближайшем будущем.

Разовые статьи. В 1К21, EBITDA в сегменте переработки выросла в 2.6 раза кв/кв до 120 млрд руб, из которых 25млрд руб. пришлось на особенности учета операций хеджирования и закрытия позиций по торговой стратегии контанго, которая осуществлялась в 2020.

Балтика. Компания приняла окончательное инвестиционное решение по своему проекту D33, увеличив проектную мощность с 1.5 млн т до 1.8 млн т в год.

В целом телеконференция ЛУКОЙЛА по 1К21 произвела на нас хорошее впечатление и мы считаем ее НЕЙТРАЛЬНОЙ для динамики акций.Атон

Обзор финансовых результатов Лукойла за I кв. 2021 г. по МСФО. Рост FCF в 3 раза, прогноз дивидендов

- 27 мая 2021, 19:23

- |

— Выручка: 1 876,5 млрд руб. (+12,6% г/г)

— Чистая прибыль: 157,4 млрд руб. (против убытка 46 млрд руб.)

— Свободный денежный поток: 163,6 млрд руб. (+294,7% г/г)

Лукойл опубликовала финансовые результаты за январь – март 2021 г. по МСФО, показав более сильные цифры, чем ожидалось согласно консенсус-прогнозам аналитиков.

Выручка компании за период с января по март 2021 г. составила 1 876,5 млрд руб., что на 12,6% выше, чем за аналогичный период годом ранее. Рост доходов нефтяника обусловлен повышением цен на нефть и нефтепродукты на фоне девальвации рубля. В роли сдерживающего фактора было снижение объемов добычи, переработки и трейдинга.

По чистой прибыли за I кв. 2021 г. компания отчиталась о получении 157,4 млрд руб., против 46 млрд руб. убытка за тот же квартал 2020 г. Положительная динамика чистой прибыли объясняется увеличением EBITDA из-за эффекта временного лага по экспортной пошлине и НДПИ. Также на квартальную прибыль повлияли неденежные убытки из-за обесценивания активов в 2020 г. и пересчитанные в IV кв. 2020 г. амортизационные расходы.

( Читать дальше )

Результаты Лукойла предусматривают существенный потенциал роста дивидендных ожиданий - Альфа-Банк

- 27 мая 2021, 16:17

- |

На фоне публикации отчетности акции компании прибавляли 1,5% в течение дня против сопоставимого снижения цены на нефть, отскок которой произошел уже в ходе вечерней торговой сессии после выхода позитивной статистики по запасам нефти в США. Несмотря на то, что выручка за 1К21 в целом соответствовала консенсус-прогнозу агентства “Интерфакс” на уровне 1,88 трлн руб., что предполагает ее рост на 23% в квартальном выражении на фоне значительного роста цен на нефть (Brent выросла на 37,5%, Urals – на 35% к/к), консолидированная EBITDA подскочила на 66% к/к до 314 млрд руб., более чем в два раза в сравнении с 4К20. Значительное увеличение показателя EBITDA стало сюрпризом для рынка, значительно превзойдя ожидания рынка (279 млрд руб.) в результате сильной динамики перерабатывающего бизнеса, вклад которого в EBITDA составил 120 млрд руб. (что на 36% выше нашей оценки). Несмотря на ощутимое восстановление рентабельности переработки, сегмент значительно выиграл от существенного высвобождения запасов как с российских, так и с европейских НПЗ, что обеспечило позитивный эффект в размере 27 млрд руб. Поскольку мы относим изменение запасов и последующую переоценку резервов к единовременным статьями, исключая их из нашей оценки, скорректированная EBITDA переработки составила порядка 92 млрд руб., превысив наши ожидания всего на 5%, предполагая EBITDA компании на уровне 287 млрд руб. на консолидированной основе, что в купе с 4% опережением нашей оценки по сегменту разведки и добычи незначительно превосходит наши ожидания в размере 284 млрд руб.

Тем не менее, мы наблюдаем довольно значительный положительный эффект, распространившийся по всем операционным статьям, что в итоге находит своё отражение в прибыли компании. Так, чистая прибыль за 1К21 составила 157 млрд руб., что оказалось на 15% выше нашей оценки (на 19% выше консенсус-прогноза агентства «Интерфакс»), против убытка в размере 46 млрд руб., зарегистрированного в 4К20. Сильная динамика показателя EBITDA и программа оптимизации капитальных расходов, которые снизились на 21% к/к до 107 млрд руб. (на 18% г/г), также оказали существенное влияние на генерацию СДП, что привело к двукратному увеличению последнего до 164 млрд руб. в соответствии с отчетностью компании. Скорректированный на процентные выплаты и арендные платежи, СДП составилпорядка146млрдруб., что немногим меньше соответствующего показателя за 2 полугодие 2020 г., который выступил базой финальных дивидендных выплат по итогу года. Так, текущий уровень скорректированного СДП предполагает теоретический вклад 1К20 в дивиденд 2021 г. в размере 211 руб. на акцию против 213 руб., рекомендованных советом директоров компании в качестве финальных дивидендов (в сумме 259 руб. на акцию по итогу года). С учетом того, что прогнозный дивиденд в рамках консенсус-прогноза агентства “Bloomberg” составляет порядка 632 руб. на акцию (по состоянию на 23.05.2021), мы считаем, что результаты 1К21 предусматривают существенный потенциал дальнейшего роста дивидендных ожиданий, поскольку на данный момент составляют порядка трети ожидаемого уровня выплат.Блохин Никита

Альфа-Банк"

Так, мы подтверждаем свой позитивный взгляд на акции компании, ожидая, что в ходе телефонной конференции менеджмент прояснит ситуацию вокруг аварии в республике Коми, в результате которой произошел разлив нефтесодержащей жидкости, и надеемся услышать первоначальные оценки потенциального негативного эффекта этого инцидента на финансовые результаты компании.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал