кредитное плечо

«Плечи калечат» или почему не стоит брать кредит на акции

- 25 января 2024, 07:56

- |

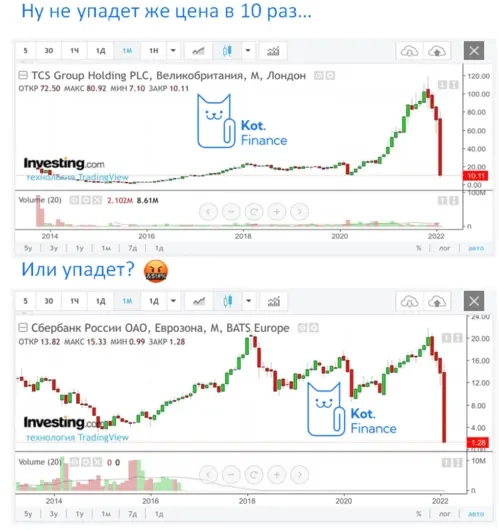

Мы недавно показывали, какой треш бывает, когда на рынке паника. Это хорошее напоминание, чтобы принимать трезвые инвестиционные решения. А сегодня разберем, что усиливает обвалы

Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки здесь, а мы уже рассмотрели пивоварню Афанасий, Henderson, Sunlight, сеть кофеен Kuzina, и множество других. Среди более известных имен – Мвидео, Сегежа, Контрол лизинг, Делимобиль

---

В отдельные периоды фондовые рынки показывают невероятные результаты: рост отдельных акций на 50-100% и больше не является редким примером. На этом фоне кажется, что взять кредит у брокера и вложить в акцию, которая вырастет в два раза – вот он рецепт финансового благополучия. Но «купить дешево, продать дорого» не всегда получается, а средняя доходность рынка акций – 14% с учетом дивидендов.

( Читать дальше )

- комментировать

- 5.1К | ★8

- Комментарии ( 44 )

Торгуя в кредит ты рискуешь намного меньше, чем торгуя на свои.

- 22 января 2024, 12:42

- |

Кредит дает возможность рисковать небольшой частью капитала, в то время как торгуя на свой капитал, вы рискуете потерять все.

Арендовать деньги для спекуляции на бирже можно как через классического брокера, так и в проп компании, где ваш депозит будет использоваться как максимальная просадка для заемных денег, что в свою очередь позволяет Вам при минимальных вложениях зарабатывать хорошие деньги.

Как правило кредит на акции в пропе дают 1 к 100. Т.е. на каждую тысячу рублей вы сможете арендовать 100000 средств. В случае если вы торгуете через брокера, это называется кредитное плечо, конечно оно будет намного меньше, но и комиссия за аренду, будет то же ниже.

Какой из способов аренды наиболее выгоден зависит от Вашей торговой системы.

Аренда через брокера это кредит который платиться во времени, в то время как аренда через проп, это просто аренда средств.

Но в пропе есть нюансы, например закрыть все позиции в конце недели, что может сильно сказаться на результатах если вы торгуете средне срок и еще много моментов.

( Читать дальше )

«Йельский портфель»: торговля с плечом — снижение пенсионных рисков

- 18 января 2024, 17:04

- |

Речь идет о покупке ценных бумаг с плечом 2-к-1, которое сокращается в три или четыре этапа. Маржинальная торговля в данном случае — это альтернатива вложениям в индексные фонды и расхожим рекомендациям типа «доля акций в портфеле должна быть равна 110 минус возраст инвестора».

Плюсы маржинальной торговли

• Можно купить больше акций и получить повышенную доходность. Вложения могут заметно превысить свободные средства в портфеле.

• Стратегии с использованием плеча позволят инвестору максимально заработать на старте, а потом снизить риски и сбалансировать пенсионный портфель. Этому посвящено исследование Йельского университета.

• Если подключена услуга единого брокерского счета, то инвестор может открыть позицию с использованием заемных средств на другом рынке. Пример: сделка с валютой или фьючерсами под обеспечение акциями.

( Читать дальше )

Про экстремальную стоимость плеча и бесплатный шорт

- 10 января 2024, 13:34

- |

⚠️Небольшое уточнение к вчерашней публикации.

📉Так как в своих стратегиях в настоящий момент не использую шорт-позиций (на снижение) по акциям не обратил внимание на тот факт, что стоимость шорт не выросла вместе с ключевой ставкой, а на большой объем даже ниже чем доходность ОФЗ. Спасибо коллеге который указал на этот факт.

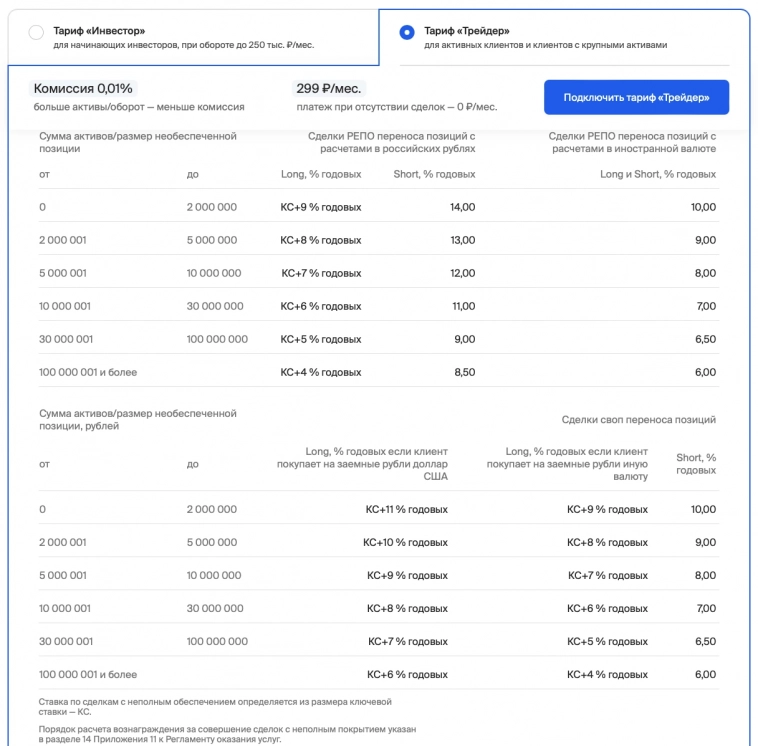

Стоимость маржинального кредитования (лонг и шорт) в БКС Мир инвестиций

💡Получается, что в моменте шортить акции, например под залог ОФЗ, сейчас практически ничего не стоит, а держать лонг с плечом экстремально дорого и опасно учитывая локальный максимум и возрастающие риски коррекции. И это так не только в России, а по всему миру в том числе в США из-за экстремально высокой стоимости кеша.

❗️Это не призыв шортить рынок акций, просто учитывайте этот факт и будьте осторожнее с плечами. Мы, например, полностью вышли из плеча лонг в стратегии Ультра перед праздниками. А вчера скоратили позиции ещё увидев локальный потенциал укрепления рубля, что может спровоцировать коррекцию рынка акций. Подробнее о позициях и результатах стратегий в моем ТГ.

( Читать дальше )

Плечи - прибыльное зло

- 29 ноября 2023, 17:32

- |

Когда 24.02 я брал на плечо ещё $7000 (5 Rus-28 с доходностью 6,25% против 2% за плечо), я реально думал, что можно взять не 5, а 15 бумаг, и тогда плечо было бы $21k, и это вдобавок к предыдущим $24k за Газпром. А что, это же государственные бумаги? 100%-ная надёжность!!! Купоны всё перекроют… Кто же знал, что купонов по евробондам не будет почти вообще!

Представьте себе, что вы стоите на дороге и смотрите вперёд. На расстоянии 1км вы видите цель, до к-й вам надо дойти. Вы точно знаете, что она есть, дорога прямая и ровная, и вы начинаете идти. Но при этом вам завязывают глаза и наступает полная темнота, к правой руке и левой ноге вам привязывают гири и вас начинают поливать из шланга сильной струёй воды. Затем начинает дуть ураганный ветер.

( Читать дальше )

Кредитное плечо - основа бизнеса.

- 16 ноября 2023, 23:01

- |

Знаю что в спекулятивной торговле есть как противники, так и защитники использования кредитного плеча. Но давайте я кое что обьясню.

Вот вы придумали идею бизнеса, а денег у Вас нет. Как быть? А надо работать лет до 40 и потом на свои пробовать? Нет. Так ни кто не делает бизнес. Весь мировой бизнес строиться на кредитах. В одной стране они могут быть более выгодные в другой стране менне выгодны. Но без кредита, нет бизнеса.

Так вот, когда вы заходите в сделку без плеча, вы тем самым ограничиваете себя на получения множество вариантов дохода, и тем самым вы наоборот повышаете риски. Чем больше точек выхода вы сможете найти — тем большее плече в сделке вы можете брать на инструмент.

А вторая польза плеча, это то что вы по своим сигналам торговой системы, можете открыть еще где то сделку, не дожидаясь закрытия открытых других позиций, тем самым плече вам дает возможность не простаивать бизнесу, а использовать время с пользой.

В моменты когда вы будете зарабатывать вы будете очень много зарабатывать, так же и в моменты не очень удачные, вы все равно будете зарабатывать на каких то точках выхода.

( Читать дальше )

ВЕБИНАР "В чем смысл бесплатного брокерского кредита" от Сергея Олейника

- 30 октября 2023, 04:55

- |

файл со ссылками drive.google.com/file/d/1yPKYYfuJf2U6d_SbbF9LIhKHR1BkkipX/view?usp=sharing

тайминг, рекомендуемая скорость просмотра 1,5

7:00 правило FTD разрешает маркетмекеру продавать клиентам воздух вместо акций

9:55 интерес брокера — заставить клиента сделать ставку и комиссия за это

11:44 чем выгоднее тариф тем дальше можно ставить стпы

12:50 для рефералов выгодны брокера с высокой комиссией за ликвидацию

13:50 к клиентам с фикс.тарифом интерес брокера выводить на стопы снижен

22:00 концентрация сентимента-это риск для маркетмейкеров, брокеров и бирж

22:35 как маркетмейкеры США боролись с гамма-сквизом в 21 году

25:30 сентимент толпы концентрируется в значимых точках по теханализу.

26:30 лучший фундаментальный аналитик — это инсайдер

31:11 чем отличается СПАН от опционного аналитика

32:32 у маркетмейкеров есть обязательства по ликвидности и по устойчивости биржи

34:00 СПАН-калькулятор показывает сентимент толпы

35:00 СПАН является стандартной методикой для всех в мире бирж и брокеров

( Читать дальше )

Используете ли вы в своей торговле кредитное плечо?

- 29 октября 2023, 14:41

- |

Используете ли вы в своей торговле кредитное плечо?

📌 Что такое маржинальная торговля.

- 26 октября 2023, 12:45

- |

Маржинальная торговля (плечи) — это вид торговли на финансовых рынках, при котором трейдеры используют заемные средства (маржу) для увеличения объема своих сделок. Это позволяет им торговать большими объемами активов, чем они могут позволить себе купить за собственные средства.

Размер займа может превышать сумму трейдерского депозита в 10, 20, 100 и более раз.

Брокер Тинькофф предоставляет максимальные плечи x5.

При маржинальной торговле брокеры предоставляют трейдерам возможность использовать свои средства в качестве залога для получения кредита. За использование этого кредита трейдеры платят проценты (если удерживают позицию дольше 1 дня), которые зависят от процентной ставки и объема займа.

Маржинальная торговля имеет свои преимущества и риски. Преимуществами являются возможность увеличения прибыли за счет использования кредитного плеча. Однако, риски также велики, так как трейдеры могут потерять больше, чем их собственные средства, если цена актива упадет.

Принудительное закрытие позиции (маржин-колл)

( Читать дальше )

Начинающим инвесторам ограничат размер кредитного плеча — проект указания ЦБ РФ

- 26 июля 2023, 18:47

- |

Банк России вводит новую категорию клиентов — физических лиц, к которой брокер будет относить инвесторов c опытом торговли с плечом (совершение необеспеченных сделок) менее года. Это предусмотрено проектом указания Банка России, разработанным взамен ныне действующего регулирования маржинальных сделок.

Размер плеча для этих клиентов будет снижен. А брокеры должны будут заранее уведомлять их о совершении таких сделок. Кроме того, действующие требования к заключению необеспеченных сделок будут распространяться и на опционы.

Проект направлен на ограничение рисков инвесторов. Предложения и замечания к нему принимаются до 16 августа 2023 года включительно.

cbr.ru/StaticHtml/File/41186/230726-38-1.pdf

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал