коронавирус

Еще пару таких дней торгов

- 18 марта 2020, 22:28

- |

К тому же в Поднебесной нашли средство от коронавируса в стране Восходящего солнца. Китайские власти заявили, что препарат Avigan эффективен в борьбе с инфекцией и сокращает длительность заболевания с 11 до четырех дней.

Препарат был разработан японской фирмой Fujifilm, чьи акции в среду, 18 марта взлетели до небес.

Лекарство, которое использовалось для лечения гриппа в Японии, оказалось эффективным в борьбе в коронавирусом. Avigan, также известный как «Фавипиравир», доказал свою действенность, без очевидных побочных эффектов, и помог выздороветь пациентам, зараженным смертельным вирусом.

Об этом заявил министр Китая по развитию науки и технологиям Жанг Ксинмин (Zhang Xinmin). В клинических испытаниях, проведенных в Шеньжене, приняли участие 80 пациентов, у которых после приема таблеток наблюдалась положительная динамика.

Кроме этого, сократилось время на получение отрицательных результатов при тесте на геном вируса по сравнению с пациентами, которым препарат не давали: то есть счастливчики, которых лечили «чудо-пилюлей» выздоравливали быстрее.

Пациенты, которым давали «Фавипиравир», уже через четыре дня после того, как тест на COVID-19 был положительным, получали отрицательные результаты.

Также в Китае Китайский врач Донгченг Ву, руководящий лабораторией в Ухане, заявил, что нашел лечение для наиболее тяжелобольных пациентов с коронавирусной инфекцией.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 10 )

Чем всё закончится.

- 18 марта 2020, 21:42

- |

Вынужденно прерываю вахту ради написания этого поста, поскольку друзья мои, это КРИЗИС. Тот самый кризис, который я предсказывал уже давным давно в своих постах. Апофеозом стало пробитие сипой 3000 пуков, где рост перешёл в стадию неадеквата. Кому надо объяснять что произошло, читайте мои комментарии и посты, кому лень — обозначу что произошло вкратце. Итак, вся мировая экономика крутится вокруг ФРС, та неШмогла повыйсить ставку с 2014г даже до 2%, т.к. экономика её не тянула. Сценарий дальнейший традиционен — выжидание, а затем планомерное снижение ставки, когда рынок и валится (причём валится он как правило после резкого снижения, см 2008г.)

Показателен другой факт… с 2014 народу втирают всякую дичь с телеэкрана, это и санкции, и скрипачи, и шпионы, и импичменты, и Афган (ой, Сирия, описка) и… теперь дело дошло до КОРОВАВИРУСА… Ёш твою за ногу… они вообще народ за идиотов держат?! Просьба тупицам, которые хавают эту итальянско-китайскую лапшу, отпишитесь в комментариях, я вас сразу в ЧС занесу в папку «особовпечатлительных, малограмотных, внушаемых… дибилов». Кто рушит экономику?! Вирус? Да нет ребятки, её рушат те, кто раньше твиттил каждый день о успехах рынка, а теперь молчит в тряпочку, когда тот уполовинился за неполный месяц… так ладно бы просто молчал, нет, власти ещё и делают всё для того чтобы экономика рухнула, советуя людям сидеть дома и смотреть хайповые новости для даунов. У игрока НХЛ потекли сопли — всё, закрыть лигу, у Мелании потливость — всё, COVID 2020, закрыть границы, всех на самоизоляцию, и начать с детских садов в Краснодарском крае… ИСПОЛНЯТЬ!!!!

Где вопли «Кризис»? А ну да, это словечко из обихода 12 летней давности, теперь в моде КоронаБиткоСкрипаКрымоСанкциОпекоТрампоВирус! Под эту тему так красиво сдули пузырь, просто диву даюсь. Вот ожидал чего угодно, но только не такого смехотворного предлога. Совсем людей перестали уважать, за баранов считают… ведут блин подсчёты 66 заразившихся или 69 (среди 146 миллионного населения, где и тысяча человек умрёт незаметно и буднично, что и происходит ежедневно без всяких вирусов и корон).

Я начинал здесь с постов о том, насколько СМИ стали скоординированно работать, яркий пример тому «биткоин», «спиннер», «брекзит» и т.д. Причём все слова английские, и спускают эти новости из того же источника, откуда и мировые котировки, т.е. из США. Чёж наш зомбоящик подхватывает вражеские пендосские темы и хайпит ими все телеканалы и газеты?! Больше не о чем написать?! А Сирия, а Украина?! А может о рубле замолвите слово?!

( Читать дальше )

Фабрика «Открытие Инвестиции» представила новые структурные продукты

- 18 марта 2020, 21:37

- |

C учетом турбулентности на рынке фабрика «Открытие Инвестиции» банка «Открытие» расширила перечень доступных клиентам структурных продуктов. Теперь инвесторы могут воспользоваться финансовыми решениями «Купонный платёж», «Ставка на лидеров» и «Энергия и ресурсы», которые предполагают двузначные купонные выплаты, а также условную или полную защиту вложенных средств.

Структурный продукт «Ставка на лидеров» ориентирован на консервативных инвесторов и подразумевает стопроцентную защиту вложенных средств по итогам инвестирования и ставку купона до 15% годовых. Клиенты могут приобретать эти продукты на один, два или три года. В продукте задействованы бумаги лидеров своих секторов: «НОВАТЭК», «Северсталь», «Яндекс» и Московская биржа. «Ставка на лидеров» позволяет получить доход даже при минимальной положительной динамике базовых активов.

В рамках структурного продукта «Купонный платёж» клиентам доступны три предложения на срок 1, 2 и 3 года со ставкой купона 14%, 13% и 10% соответственно. Здесь купон выплачивается вне зависимости от динамики акций и имеется условная защита капитала по итогам срока инвестирования. В годовом продукте используется корзина акций «Алроса», «Газпром нефть», ВТБ и Московской биржи. Купонные выплаты происходят ежеквартально. Структурные продукты на два и три года включают акции «Аэрофлота», «Русгидро», «Магнита» и привилегированные бумаги Сбербанка. Купоны выплачиваются ежегодно.

( Читать дальше )

Это первый в истории кризис недопроизводства

- 18 марта 2020, 20:45

- |

Все только начинается...

- 18 марта 2020, 20:45

- |

Кризис ликвидности

- 18 марта 2020, 20:07

- |

Всем привет!

Продолжается сокрушительное падение рынков. Не знаю как вам, но мне это в кайф: столько супер компаний по огромным скидкам. Это как здоровая распродажа в магазине. Самое главное, что падает все, а не отдельные компании, а это хорошо. Если продолжить аналогию с магазином, то если падают отдельные компании, это как скидка на какой-то один продукт, что в конечном итоге может оказаться просрочкой. Но сейчас иная ситуация.

Для долгосрочных инвесторов все, конечно, хорошо, но так ли это для финансовых рынков и институтов?

Сразу скажу, что в этом посте, как и в любых других моих публикациях никаких прогнозов нет и не будет. Нет смысла писать мне в директ сообщения типа «Как Вы думаете, что будет дальше?». Я, как и любой другой аналитик в мире в текущих условиях, понятия не имею, что будет дальше. Если бы я знал, я бы не работал и не вёл этот инстаграм, а лежал бы где-то на острове в Тихом океане и попивал бы коктейль, подсчитывая прибыли от успешных сделок.

В своих постах я лишь привожу полезную информацию о мире финансов, аналитику и личный опыт.

Итак, что такое кризис ликвидности?

Вообще слово ликвидность означает способность актива быстро обращаться в деньги (можно легко продать). Например, сами деньги имеют самую высокую ликвидность. Ваша квартира — низкую, т.к. для её продажи вам нужно время. Ваши акции могут быть ликвидными (Газпром, Сбербанк, Лукойл) или неликвидными (ГЕОТЭК, ТАНТАЛ, Камчатскэнергод. Неликвидные акции привёл чисто случайно, что в голову пришло, не надо это рассматривать как что-то инвестиционно привлекательное.

Простой пример проблем с ликвидностью частного инвестора.

Вы инвестируете: купили акции на все свои деньги + использовали земные средства для этого, и тут случился обвал рынка. Вам больше не на что купить, кредиторы требуют исполнения обязательств (вы же на земные ещё купили). Если вы не вольете новых денег в свои инвестиции, вы станете банкротом — кредиторы принудительно закроют все ваши позиции и потребуют ещё большей компенсации, если этого не хватит, чтобы расплатиться с долгами. Вы можете ещё кредитов взять или продать что-то ликвидное. О, есть же акции или золото, которое как раз сейчас падает, потому что его массово продают, чтобы увеличить ликвидность.

Но это просто мой пример частного инвестора, и в этом ничего страшного нет. Кризис ликвидности в экономике может повлечь более серьёзные последствия, вплоть до банкротства и обвала банковской системы.

Банковская система работает по принципу взял у одних (вклады), отдал другим (кредиты), получая за это маржу (разницу между процентом по кредитам и вкладам). Банк – финансовый посредник и распределитель денег между теми, у кого они есть, и теми, кто в нуждается в деньгах.

Но может возникнуть такая ситуация в экономике, что те, кто взял кредиты испытывают трудности с бизнесом и не могут вовремя вернуть кредит. Такое часто случается и это нормально. Денежные потоки банка, конечно, рассчитаны на «нормальный» процент невозврата по кредитам. В стабильной ситуации банк способен расплатиться с обязательствам (возвратом вкладов и процентов по ним), т.е. сохраняется баланс между притоком денег и их оттоком.

Но если ситуация принимает массовый характер, то резервов может не хватить. Например, если начинают банкротиться крупные компании, за ними цепочка дочерних и связанных компаний, это отрезает банк от поступлений по кредитам. Некоторое время банк может выдерживать это. Но если ситуация не улучшается с течением времени, организации и население перестают нести деньги в банк (открывать вклады и депозиты или пролонгировать старые), боясь кризиса. Банку начинает не хватать денег (ликвидности). Эту ситуацию банк тоже может выдержать за счет резервов и помощи государства (вливаний денег в экономику, поддержки). Но самый страшный сценарий, когда экономические агенты начинают массово выводить средства из банка, тут уже вряд ли что-то поможет. В этом случае, банк попросту не сможет возвращать средства кредиторам.

Яркий пример кризиса ликвидности, перешедший в обвал финансового рынка и банкротство крупных банков – 2008 год. Тогда обанкротился один из крупнейших в мире инвестиционных банков — Lehman Brothers. Он, наряду с другими банками, бездумно раздавал ипотечные кредиты и структурные финансовые продукты, основанные на ипотеке. В один прекрасный момент многим стало ясно, что это все напоминает пирамиду, и они начали выводить деньги с рынка, что вызвало снижение рынка жилья, который распространился на весь финансовый рынок. Самые крупные участники на этом рынке потерпели наибольшие потери, отвечать по обязательствам которых пришлось уже государству.

Данная публикация носит исключительно познавательно-развлекательный характер и никоим образом не преследует цель прогноза движения финансовых рынков.

Если считаешь блог заслуживающим внимания, подписывайся на мой инстаграм:

instagram.com/long_term_investments

акция - мой сигнал на коронавирус, выросла cегодня в 4 раза и это не предел!

- 18 марта 2020, 19:49

- |

Очень приятно видеть, что он всё-таки реализовался.

Как это нередко бывает, здесь особо не требовался фундаментальный анализ. Кому и зачем он обычно нужен? Брокерам — чтобы было чем заполнять сайт. У фондов это в лучшем случае просто прикрытие для торговли по инсайду.

— SEC, мы купили акции перед выходом новости, но вот у нас есть алиби на 15 страничках, где мы для себя рассчитали 'справедливую стоимость' по магическим формулам, в которые сильно верим. Всё чисто!

— Да, понятно. Вопросов больше не имеем.

А чем больше страниц занимает изложение инвест идеи вместе со всеми таблицами, формулами и диаграммами, тем меньше вероятность, что она сработает. Печально известный медвежий тезис на $HLF, на чём хедж фонд

( Читать дальше )

НЕФТЯНАЯ ВОЙНА! Обвал Нефти до 20 долл / Жесткий Прогноз по Рублю / Когда покупать валюту?

- 18 марта 2020, 18:40

- |

Сдал анализ на кови только что

- 18 марта 2020, 17:49

- |

Приехала скорая

Парень и девочка молодые

Оба разулись, оба без перчаток, только в масках

померили кислород в крови и послушали

Предложили на рентген в больницу — я отказался

Взяли мазок из горла и носа на кови

Я спросил, могу ли я узнать результат — сказали — нет, но если положительный — за вами сразу приедут

кови оформляли минут 25 — 6 листов а4 с полными данными на меня

Уехали.

Новая москва.

Бедолаги

- 18 марта 2020, 17:35

- |

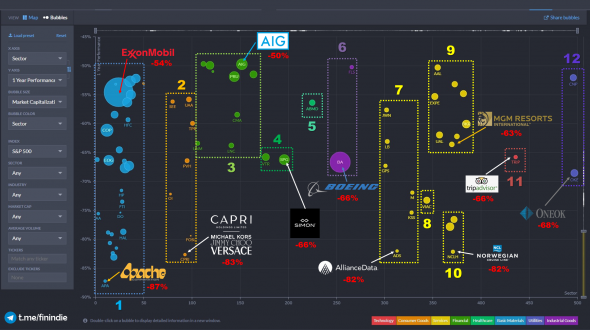

Прошел месяц с момента, когда мы увидели пик американского фондового рынка.

Пару месяцев назад мир был другим, но прилетел классический «чёрный лебедь», и сейчас вам может показаться, что развитие событий было очевидным и легко предсказуемым 🌝 И это, кстати, одна из характерных особенностей «чёрных лебедей», я писал об этом осенью.

Давайте посмотрим, кто пострадал больше всего (дано падение за 1 год, по сравнению с мартом-2019):

Данные finviz, ссылка на диаграмму для разглядывания

1. Нефтегазовый сектор — добыча и обслуживание.

Гигант отрасли — ExxonMobil, -54%

Наихудший результат — Apache Corporation, -87%

2. Бренды одежды для премиум и среднего класса.

Наихудший результат — Capri Holdings, -83%

3. Страховые компании и банки второго эшелона.

Гигант отрасли — AIG, -50%

Наихудший результат — Lincoln National Corporation, -64%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал