ключевая ставка цб рф

Шохин ожидает, что ЦБ снизит ключевую ставку на 0,5 процентных пункта в декабре, но не более

- 29 октября 2025, 17:18

- |

◾ Президент Российского союза промышленников и предпринимателей (РСПП) Александр Шохин считает, что Банк России на декабрьском заседании совета директоров может вновь принять решение о снижении ключевой ставки, но, скорее всего, шаг понижения опять составит 0,5 процентного пункта.

◾ Как сообщалось ранее, на прошлой неделе ЦБ понизил ключевую ставку до 16,5% с 17%.

◾ «Центральный банк будет действовать весьма осторожно, потому что в его политику денежно-кредитную наверняка будет заложено повышение НДС и инфляционные последствия этого решения. Поэтому, если в начале сентября я лично считал, что будет процентов 14% (уровень ключевой ставки к концу года — ИФ), то сейчас в лучшем случае ещё полпроцентных пункта снижение будет», — сказал Шохин журналистам в кулуарах форума «Российский промышленник».

◾ «Я думаю, что до конца года вероятность снижения на полпроцентных пункта есть, но думаю, что не более. А в следующем году будет зависеть от того, какая динамика инфляции и инфляционные ожидания, ведь ЦБ ориентируется не на статистически замеряемую инфляцию, а скорее на инфляционные ожидания, которые выше инфляции. Тем самым, кстати, немного и подогревает инфляционные ожидания», — полагает Шохин.

( Читать дальше )

- комментировать

- 355

- Комментарии ( 0 )

Динамика ставки. Самый простой лайфхак :)

- 29 октября 2025, 16:04

- |

В пятницу мы узнали решение по ключевой ставке, причем оно оказалось весьма неожиданным.

Все-таки данные были крайне противоречивыми — инфляция снова растет, ожидания остаются прежними, а экономика быстро охлаждается. Поэтому логичнее выглядело сохранение ставки, но регулятор пошел на очень необычный шаг.

При этом угадать решение ЦБ — это лишь полбеды, гораздо сложнее угадать реакцию рынка :) Ведь иногда он падает на ее смягчении, что выглядит нелогично, а иногда растет на ужесточении, так как ожидал еще более жесткого роста ставки.

По факту это игра в угадайку, где можно сделать ставку на рост или падение. Это важно для спекулянтов, но не для долгосрочных инвесторов — нам гораздо важнее не ближайшее решение ЦБ, а траектория ставки на ближайший год или годы.

И тут текущие данные уже не помогут, ведь картину на год вперед на них не построишь. Для этого есть другой лайфхак — можно пройтись по длинным вкладам и посмотреть, что нам предлагают банки. Они своего точно не упустят и не дадут условные 15%, когда ожидают снижение «ключа» до 13%.

( Читать дальше )

Повышение НДС и сокращение госрасходов может стимулировать снижение ставки ЦБ

- 29 октября 2025, 15:37

- |

Министр финансов РФ Антон Силуанов заявил в Совете Федерации, что бюджетные меры в текущем году «создали пространство» для снижения ключевой ставки ЦБ РФ. Напомним, что с января по сентябрь дефицит госбюджета вырос до 1,7% ВВП при плановых 0,5%, а по итогам всего года он, как ожидается, превысит 2,5% ВВП.

Глава Минфина отметил, что корректировка бюджета, особенно в части повышения госрасходов, была связана с необходимостью финансировать все заранее запланированные обязательства государства, в том числе социальные, при ухудшении макроэкономической конъюнктуры. При этом госказна получила меньше доходов, чем было запланировано, из-за более значительного, чем предполагалось, снижения цен на нефть при слишком активном укреплении рубля.

По всей видимости, оптимизм главы Минфина относительно будущего «пространства» для снижения ЦБ РФ ключевой ставки связан с тем, что основная часть роста бюджетных расходов пришлась именно на текущий год, а в следующем государство будет тратить меньше. Соответственно, бюджетно-налоговая политика должна стать менее проинфляционной. С 1 января НДС будет поднят с текущих 20% до 22%, чтобы сдержать рост бюджетного дефицита уровнем 1,6% ВВП.

( Читать дальше )

🤔 Ключевую ставку в декабре, возможно, могут оставить на уровне 16,5%

- 29 октября 2025, 13:17

- |

📍 Как стало известно, компания Лукойл продает свои зарубежные активы, и по подсчетам экспертов, их стоимость может составить до 9 млрд. долларов. Компания в первую очередь сосредоточится на продаже активов и в переработке, и в сбыте в недружественных странах. Но при этом Лукойл сохранит участие в проектах нефтедобычи в Казахстане и Иране

📈 Позитивная новость, на которой немного подрос российский рынок — с сентября этого года госкомпании могут инвестировать свободные средства в российские акции и облигации, такое постановление приняло правительство. Как считают в Минфине, реализация этого постановления повысит вовлеченность компаний к инвестированию, а предельный объем этих средств будет определять высший орган управления компании

( Читать дальше )

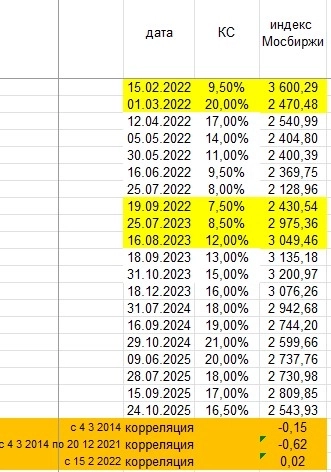

Влияет ли ключевая ставка (КС) на индекс Мосбиржи

- 29 октября 2025, 11:50

- |

До начала СВО, влияла,

корреляция была минус 0,6

Т.е. чем ниже ставка, тем выше индекс

С начала СВО, корреляция стала 0

На индекс больше влияют

рост денежной массы М1 минус ИПЦ,

валютный курс

Расчёт корреляций

🏛Набиуллина сейчас выступает в совете федерации

- 29 октября 2025, 11:49

- |

🔘«Резко снижать ключевую ставку нельзя.»

🔘«Компании сейчас не спешат выходить на рынок акций, так как есть больший стимул взять кредит.»

🔘«Нужно поработать над повышением доверия инвесторов к рынку акций.» 😎

🔘«ЦБ активно готовится к широкому внедрению цифрового рубля.»

🔘«Курс рубля должен балансироваться рынком.»

🔘«Ослабление рубля — абсолютно проинфляционно. Существенного переукрепления курса рубля нет.»

🔘«Продажи валюты по бюджетному правилу в 2026 году будут меньше.»

🔘«Бюджет на 2026 год должен замедлить инфляцию — это откроет пространство для снижения ключевой ставки.»

t.me/liqviid — подписывайтесь:)

К концу 2026 года регулятор может опустить ставку довольно существенно - до 13% — опрошенные "Известиями" эксперты

- 29 октября 2025, 09:47

- |

iz.ru/1980646/mariia-kolobova/delajte-vashu-stavku-cb-mozhet-opustit-klyuchevuyu-do-13-k-koncu-2026-goda

🌧Ключевая ставка 16,5% Ощущается как 21%👻

- 28 октября 2025, 22:21

- |

Последнее заседание ЦБ и пресс-конференция навеяли… Учитывая, что сам ЦБ ждет околонулевой ВВП в IV квартале, похоже, что перегрева то нет?

📘Почитать по теме:

👉 Как часто сбываются прогнозы ЦБ?

👉инвестиции в ОФЗ (спойлер: не очень)

Полезно? Ставь👍

--

Спасибо, что читаете нас❤

👉Витрина ссылок. Читайте нас там, где Вам удобно!

Ключевая ставка снижена до 16.5%, что дальше?!

- 28 октября 2025, 21:15

- |

Ключевая ставка снижена до 16.5% — четвертое подряд снижение начиная с июня, когда ключевая ставка находилась на историческом максимуме в 21%. Как эти изменения отразятся на ваших финансах, и какие уникальные возможности для дохода открываются сейчас, когда деньги дорожают? 💼

Разберем на конкретных примерах, какие инструменты стали особенно привлекательны: от вкладов и облигаций до стратегий для смелых инвесторов. Отдельно обсудим, каких изменений ждать на рынке и как защитить свои сбережения в новых условиях. 💰

Мои каналы, где я делюсь аналитикой и лайфхаками на которые нужно подписаться:

✅ Чат в «Telegram» : https://t.me/whiteinvestor1

Есть много компаний, готовых к IPO, в одном только IT-секторе их 10. Высокая ключевая ставка и стоимость долгового финансирования снижают оценку бизнеса. Компании ждут стабилизации рынка — ВТБ

- 28 октября 2025, 19:05

- |

Инвестиционный форум ВТБ «РОССИЯ ЗОВЕТ! Казань»

Старший вице-президент, руководитель департамента по работе с клиентами рыночных отраслей банка ВТБ Дмитрий Средин:

О реализации проектов при высоких ставках

Без инвестиций трудно расти — мы это очень ярко видим. Большинство крупных российских компаний поставили долгосрочные инвестиционные программы на паузу. Тем не менее, некоторые масштабные проекты продолжаются — например, нефтехимический комплекс в Усть-Луге, проект ВСМ Москва-Санкт-Петербург, Баимский ГОК.Такие проекты получают большую поддержку государства как на федеральном, так и на региональном уровне, где без точечных и фокусных мер работа была бы очень сложной просто исходя из стоимости финансирования.

О развивающихся отраслях

Сейчас в фокусе те отрасли, которые Президент РФ назвал приоритетными на следующие 5-7 лет. Это транспортная и коммунальная инфраструктура, роботизация. Также внимание направлено на сферу услуг: в развитых экономиках её доля в структуре ВВП — около 75%, у нас — 55-60%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал