ключевая ставка цб рф

Коротко о главном на 27.04.2020

- 27 апреля 2020, 06:13

- |

- Банк России принял решение снизить ключевую ставку до 5,5% годовых. Регулятор допускает возможность дальнейшего снижения ключевой ставки на ближайших заседаниях

- «Детский мир» проведет сбор заявок 28 апреля с 11 до 15 часов по московскому времени

- «Пионер-Лизинг» установил ставку купона на следующий период на уровне 12% годовых

- «СофтЛайн Трейд» получил кредитный рейтинг облигаций серии 001Р-03 на уровне ruBBB. Агентство — РА Эксперт

Подробнее о событиях и эмитентах на boomin.ru

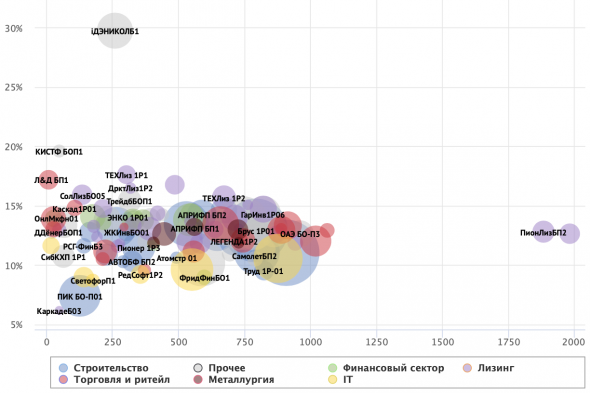

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Ключевая ставка, видимо, снизится на 0,5%. Рубль не проиграет. Выиграть должны высокодоходные облигации

- 23 апреля 2020, 07:43

- |

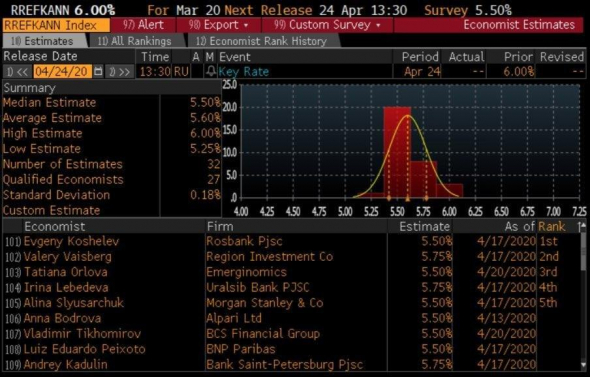

Ожидания изменения ключевой ставки Банка России 24 апреля 2020 года. Данные Bloomberg

В пятницу Банк России снизит ставку. Само утверждение почти не обсуждается. Обсуждается разве что величина шага. И, видимо, это 0,5%, т.е. снижение с 6,0% до 5,5%. Даже месяц назад снижение рублевой ставки при падающем рубле воспринималось бы как экзотика. Но в последние дни ставки снизили несколько центральных банков, в частности банки Китая, Мексики и Турции. Борьба с экономическими проблемами монетарными методами продолжается. И пусть продолжается. Не особенно особенно действенно, но вроде бы и не лишне.

Ждать ли дальнейшего ослабления рубля после завтрашнего снижения? Вряд ли. Рубль и так дешев, а валютные ослабления имеют общий характер, и в близкой перспективе мы может увидеть еще и доллар с отрицательными ставками. А вот облигационный рынок России в выигрыше. ОФЗ, особенно длинные, растут на опережение. Падал по ставкам и корпоративный сектор.

( Читать дальше )

Ставка на снижение ставки

- 17 апреля 2020, 11:17

- |

Эльвира только что на пресс-конференции заявила, что на ближайшем заседании ЦБ на следующей неделе будет рассмотрена (и, думаю, скорее всего будет реализована) возможность снижения ключевой ставки!

Всем успехов в торгах.

РБК: Дерипаска хочет, чтобы ЦБ снижал ставку. Прав ли он?

- 25 марта 2020, 11:40

- |

Подробнее на РБК:

www.rbc.ru/finances/24/03/2020/5e7a6c6d9a794786d2ceadd3?from=from_main

Вкратце: Олег Дерипаска считает, что Банк России должен понизить ставку, чтобы поддержать экономику в ситуации пандемии коронавируса. В свою очередь, ЦБ не только не собирается понижать ставку, но и наоборот, рассматривает вариант ее повышения. В последние несколько лет основной целью ЦБ является сдерживание роста цен (инфляции) на уровне 4%. Однако понятно, что в текущей ситуации на первый план выходят ВВП и безработица, особенно последний индикатор, имеющий огромную социальную значимость. Так может ли снижение ключевой ставки поддержать экономику в период пандемии короновируса и после нее?

Вероятно, мировая рецессия вследствие пандемии коронавируса случится и затронет множество развивающихся стран, в том числе и Россию. Однако этот кризис не будет вызван проблемами в финансовом секторе или фундаментальными сбоями в экономике. Основным источником кризиса станет не шок спроса, а шок предложения в мире. Ограничения, накладываемые на бизнес из-за распространение вируса, уже приводят и будут приводить к обрыву цепочек поставок (сторона предложения) и снижению спроса на определенные товары и услуги (не является фундаментальной проблемой). Срыв цепочек может оказать длительный эффект на фирмы, подрывая их операционную деятельность, планирование и, главное, лишая выручки. Лишь в дополнение к этому снижается и будет снижаться спрос на перевозки, сферу развлечений и прочее. Однако этот спрос должен быстро восстановиться, когда пандемия закончится, так как он не вызван фундаментальными сдвигами в доходах или предпочтениях людей.

( Читать дальше )

Делаем прогнозы на изменение ключевой ставки!!!! Ставки приветствуются!!!

- 19 марта 2020, 12:46

- |

КМК, будет +0,5%. Больше побоятся, а меньше нельзя.

Мнение относительно текущей ситуации: Тренд на снижение нефтяных цен скорее продолжится. Возможен цикл роста ключевой ставки после цикла снижения и локального минимума

- 16 марта 2020, 15:25

- |

Нестабильность финансовых рынков, вызванная реакцией на COVID-2019 переросла в существенное замедление мировой экономики.

Это логично, прежде всего, потому, что роль Китая в ней весьма существенная (более 15%). Помимо этого, практически все основные рынки находились на локальных максимумах.

Российский RTSI (индекс РТС) показал локальный максимум 20 января 2020, закрытие сессии прошло с показателем 1593,81. К слову, предыдущий минимум (по закрытию) был зафиксирован 18 января 2016 и равен 691,4. Это был «ретест» минимальных значений от 15 декабря 2014. Тогда ЦБ РФ резко повысил ключевую ставку с 10,5% до 17%.

Начиная с 25 февраля, с того момента, как Европу «залихорадило активнее» индекс постоянно снижается. Более того, на некоторые даты с гэпами ( пропуск ценовых уровней). К примеру, 5-6-10 марта – цены закрытия и открытия: 1323,82 (закрытие 5 марта), 1291,47 (открытие 6 марта) и 1257,96 (закрытие 6 марта) – черная (падающая) свеча – 1149,81 (открытие 10 марта). Далее был гэп с 11 по 12 марта – закрытие 1076,54 и открытие 1042,2. Данные уровни – локальные цели «отскока» рынка (при закрытии коротких сделок (шортов)), а также реакции на действия ЦБ РФ (будущие).

( Читать дальше )

Как вырастет ключевая ставка ЦБ РФ на этой неделе?

- 09 марта 2020, 01:37

- |

Как вырастет ключевая ставка ЦБ РФ на этой неделе?

Ключевая ставка не может не измениться на мой взгляд. Но вот на сколько она вырастет? Прошу проголосовать.

Как думаете, а ведь если бы остались в сделке ОПЕК, то ничего бы этого и не было?

Зарабатываем на изменении ставки ЦБ/RUONIA

- 13 декабря 2019, 15:40

- |

https://ru.wikipedia.org/wiki/RUONIA.

Если Вы Покупаете/Продаете этот фьючерс в ожидании изменении ставки ЦБ за месяц до событие,(чем раньше тем лучше). Т.е. в начале ноября покупаем фьючерс RUON-12.19 если ЦБ понизит ставку в декабре.

Или 2-й способ. Вы Покупаете/Продаете фьючерсы разного срока и удерживаете до экспирации этих фьючей.

На данном ЛЧИ 2019 я удерживаю фьючи Покупка RUON-10.19, RUON-11.19, RUON-12.19 что принесло профит.

Как эта работает: если ставка ЦБ падает, фьючи Покупаем заранее, если ставка ЦБ растет Продаем заранее.

Я покупал сразу на несколько месяцев в этот день 06.09.19:

RUON-09.19 [FORTS] Купля 92,99

RUON-10.19 [FORTS] Купля 93,01

RUON-11.19 [FORTS] Купля 93,05

Как это понимать (если через месяц ставка RUONIA ниже я зарабатаю):

100-92,99= 7,01%

100-93,01= 6,99%

100-93,05= 6,95%

Эспирация фьючерсов

RUON-09.19 [FORTS] 93,13

RUON-10.19 [FORTS] 93,24

RUON-11.19 [FORTS] 93,57

100-93,13=6,87%

100-93,24=6,76%

100-93,57=6,43%

( Читать дальше )

Ключевые ставки этой недели

- 11 декабря 2019, 08:41

- |

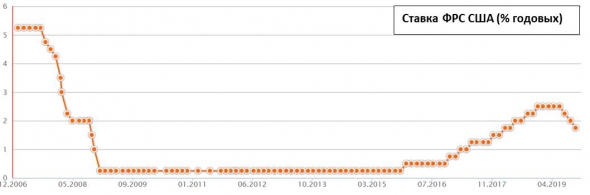

На этой неделе будут объявлены решения по ключевым ставкам пот ФРС США и Банка России. ФРС объявит ставку сегодня, после 21-00 мск, Банк России – в пятницу днем. Оснований для снижения (или, тем более, повышения) ставки ФРС недостаточно. Диапазон в 1,5-1,75% должен остаться неизменным. Снижать ставку, равно как и расширять программу выкупа активов целесообразно в случае падения рынков или для стимулирования замирающей экономики. В Штатах и акции на исторических максимумах, и прирост ВВП ожидается на уровне 2,4%. Еще год назад такие условия были способны провоцировать рост ставок и сокращение баланса ФРС. Но последнее повышение ставки ФРС произошло синхронно с максимальным за пятилетку падением фондовых индексов. И с тех пор, ощутив всю негативную мощь жесткой монетарной политики, американский регулятор, активно подгоняемый президентом страны, находится перед выбором сохранения умеренно мягкого или сверхмягкого монетаризма. На сей раз выбор должен остановиться на первом варианте.

( Читать дальше )

ЦБ РФ снизил ключевую ставку на 50 процентных пунктов до 6.50%

- 25 октября 2019, 13:54

- |

Можно ожидать продолжения ралли в рублевых бондах.

Пресс релиз ЦБ тут: cbr.ru/press/PR/?file=25102019_133000Key.htm

Страшно покупать длинные ОФЗ при текущих ценах. Интересно, а если в декабре еще снизят на 50 текущие цены подрастут?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал