инфляция

Почему инфляция будет оставаться высокой, часть 1: логистические кризисы

- 23 июня 2021, 19:11

- |

Весной мир обсуждал блокирование Суэцкого канала судном Ever Given. К счастью, Ever Given быстро вытащили с мели и полномасштабного логистического кризиса удалось избежать.

Однако теперь миру угрожает новая логистическая проблема: частичное закрытие китайского порта Яньтянь, из которого экспортируется 90% всей электроники в мире. Яньтянь — третий по степени загрузки порт в мире, после Шанхая и Сигнапура.

Сначала порт полностью закрыли из-за вспышки ковида среди портовых рабочих; на данный момент Яньтянь работает на 70% от пиковой загрузки. Приостановка работы порта и его текущая неполная загрузка уже привели к серьёзным последствиям:

— время разгрузки контейнеров выросло в 3 раза, погрузки — в 2 раза;

— возле порта возниклаочередь из 60 грузовых кораблей, время ожидания захода в порт — 16 дней

— самое главное: стоимость транспортировки грузов выросла до $11 тыс. за отправку одного контейнера в Европу. С октября прошлого года —

( Читать дальше )

- комментировать

- 228

- Комментарии ( 2 )

JB Press (Япония): инфляция — самый грозный враг Путина

- 22 июня 2021, 20:17

- |

Грозная поступь инфляции, надвигающейся на Россию, воскрешает печальные воспоминания о временах, последовавших за распадом Советского Союза.

Юсукэ Оцубо (Yusuke Otsubo)Недавно автор посетил Москву после перерыва в один год и три месяца, вызванного пандемией коронавируса. Конечно, меня беспокоило, действительно ли я смогу прилететь в Россию рейсом из Ханэды в Москву, который был заполнен не более, чем на 10%. Но в аэропорту Москвы после прохождения паспортного контроля у меня состоялось только короткое собеседование с российскими карантинными властями (конечно, мне потребовался сертификат о корона-тесте, сделанный не более, чем за 72 часа до въезда). Въехать сегодня в Россию оказалось на удивление легко.

( Читать дальше )

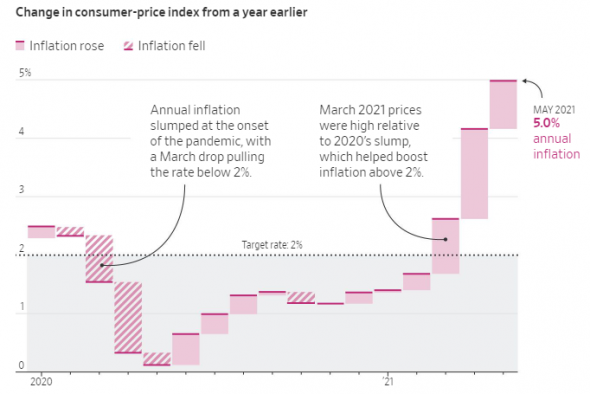

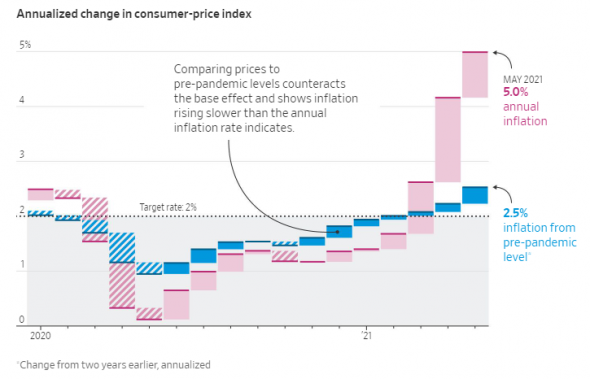

В США нет пугающей инфляции.

- 22 июня 2021, 14:38

- |

WSJ подтверждает и обращает внимание на то, что инфляция в США вероятно не так страшна.

☝🏻 Отмечая то, что Евген вам повторяет на ежедневной основе — Базовый Эффект!

( Читать дальше )

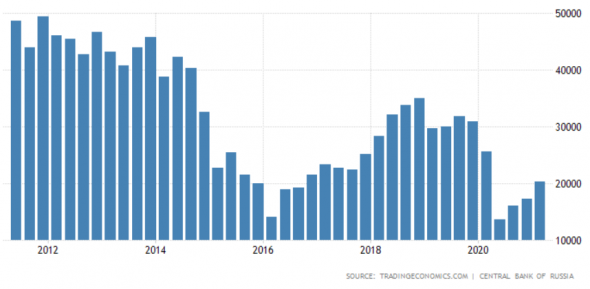

Нефть растет – рубль снижается

- 22 июня 2021, 10:54

- |

Корреляция рубля и нефти сошла на нет из-за преобладания негативных тенденций в российской экономике. В ближайшем будущем мы можем увидеть нефть по $100 и падение пары до 80р/$.

Несмотря на восстановление мировой экономики, продажи сырой нефти Россией за первые четыре месяца сократились на 21%, по сравнению с аналогичным периодом прошлого года. Это снижает поступления в бюджет, который почти на половину зависит от продажи нефти и газа, а рост цен не перекрывает недостачу.

Экспорт сырой нефти, $млн

Стоимость нефти подскочила до самого высокого уровня с 2018 года, при этом Bank of America прогнозирует рост цен до $100 за баррель Brent к 2022 году. США и Китай восстанавливаются быстрее прогнозов, из-за чего предложение сильно отстает от спроса. Надежду на охлаждение цен связывали с возвращением Ирана на нефтяной рынок, однако прошедшие в выходные президентские выборы ставят под сомнение скорое заключение ядерной сделки.

( Читать дальше )

Заседание FOMC ослабило рефляционную торговлю

- 21 июня 2021, 21:31

- |

Автор: Оле Хансен (Ole Hansen), глава отдела стратегий Saxo Bank на товарно-сырьевом рынке

Сырьевой рынок в пятницу днем шел к закрытию с потерями, близкими к максимальным за время с пандемической паники в прошлом марте. Рефляционная торговля быстро «сдулась», когда FOMC заявил о намерении приблизить ужесточение политики, снизив этим риск выхода инфляции из-под контроля. Кроме того, власти Китая продолжают бороться со спекуляцией и накоплением сырьевых товаров. Наконец, против рынка действует укрепление доллара США, который достиг двухмесячного максимума относительно валютной корзины.

Федеральный комитет США по операциям на открытом рынке (FOMC) совершил на прошедшей неделе неожиданно большой сдвиг позиции, объявив о намерении дважды поднять ставку к концу 2023 года, тогда как в марте медианный прогноз до 2024 года был нулевым. Это значит, что нынешний скачок инфляции вызывает тревогу у многих представителей ФРС. Прогнозы инфляции (и полной, и базовой) на 2021 год были по сравнению с мартом резко повышены, однако на следующий – повышены только на 0,1%, а базовое значение на 2023 год не изменилось, то есть ФРС по-прежнему считает, что нынешнее инфляционное давление лишь временно.

Рынок согласился с мнением Федрезерва, понизив инфляционные ожидания (в виде уровня безубыточности по доходности 10-летних облигаций США) на 25 базисных пунктов. Вместе с укреплением доллара это затруднило торговлю на отдельных важных участках сырьевого рынка, тогда как в последние 6–9 месяцев рефляционная тема и благоприятная фундаментальная обстановка задали крутой рост.

( Читать дальше )

Еженедельный технический анализ финансовых рынков

- 21 июня 2021, 17:00

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков — https://youtu.be/vADEhywe6h4

( Читать дальше )

Почему доходность по казначейским бумагам США не предсказывает инфляцию? Для роста акций и крипты ещё есть пространство

- 21 июня 2021, 16:20

- |

Последнее исследование The Peterson Institute for International Economicsпоказало, что суждение о том, что облигации должны предсказывать инфляцию неверно, изучив инфляцию и облигации более чем за 50 лет в разных странах. Суть исследования в том, что часто инфляция растёт раньше роста доходности казначейских бумаг, таким образом вероятно наоборот предсказывая будущий рост доходности. А будущую доходность можно прогнозировать исходя из средней 10-и летней инфляции.

Кроме того, в последнем квартале, Казначейство США занимало меньше, чем весь QE от ФРС. Получается так, что ФРС выкупая активы к себе на баланс не давала кривой доходности расти, тем самым инвесторы, которые принимают доходность облигаций как будущую инфляцию всё это время находились и находятся в полном заблуждении.

( Читать дальше )

Долги растут. Банки бессовестно и опасно раздают бабло.

- 20 июня 2021, 19:46

- |

Инвесторам, спекулянтам и стремящимся. )))

Пишу редко, в основном не по теме, но впечатлило.

Живу в Питере. В конце прошлой недели получил одобрения от двух банков на ипотеку в новостройке. Сбер и Россельхоз под 5% и 4.7% соответственно. В принципе ничего особенного, но… Я уже имею ипотеку в Втб, также есть пару долгов в других банках, суммарно около 700т.р. Одобрили мне 7.9 лямов Сбер и 8.2 РСХ банк. В четверг была сделка. И 6.5 млн в Сбере я все-таки взял. Квартира подвернулась неожиданно через знакомого у застройщика на 15% ниже рынка, какой-то дольщик соскочил или что-то ещё там. Дальше интереснее, у меня уже пару недель в лк втб висело предложение 4.6 лямов под 9.2 на 7 лет с конской страховкой. Сейчас есть предложение по одной теме, частный бизнес типа. Долго думал, решил вписаться, но нужен 1 млн, причём наликом. На рынке бабки есть кое-какие, но закрывать позы и выводить жалко, да и не по феншую как-то. Короче, в пятницу сижу, смотрю опять на эту кнопку в ВТБ, зашёл, подвигал ползунок, уменьшил с 4.6 до 1.4млн, нажал «Получить». Дальше думаю, наверное в понедельник позвонят, будут мозги парить — типа, процент, другой, сумма меньше, бла-бла, приезжайте в офис и т.д. Хренас два! Примерно через 10 мин на счёт поступили бабки. И это, внимание, в 23:40 где-то, просто сидя в кресле за футболом после трудной недели! Я, честно говоря, о… ел! Не удивлюсь, что и во втором банке я сейчас смогу ипотеку замутить, и будет у меня уже 3 ипотеки, и 2 с лишним ляма потребкредита. Все это одобрено без всяких подтверждений доходов, справок НДФЛ и т.д. написал — доход ох… тельный и все. И на минутку, у меня семья, жена в декрете и четверо детей!

( Читать дальше )

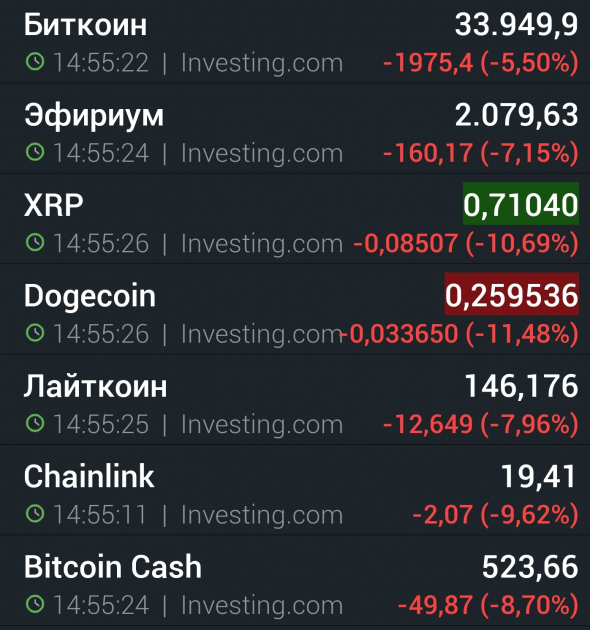

мировая инфляция замедляется, крупняк не верит в гиперинфляцию, дивидендная поддержка рынка России

- 20 июня 2021, 15:01

- |

на этой неделе падали и крипта, и золото.

Значит, крупняк не ждёт гиперинфляцию.

Сегодня крипта продолжает падение.

Мнение Росстата.

Недельная инфляция в России замедлилась до 0,1%

По данным Росстата, за период с 8 по 15 июня (8 дней) потребительские цены выросли на 0,1%,

при этом среднесуточная инфляция составила 0,016%.

Для сравнения, на предыдущей неделе цены росли в среднем на 0,023% в день, а

недельная инфляция была на уровне 0,2%. В результате за первую половину месяца цены выросли на 0,3%.

Если текущие темпы недельной инфляции сохранятся до конца июня, то

по его итогам цены, предположительно, должны вырасти приблизительно на 0,5%.

Годовая инфляция в июне в этом случае достигнет 6,2–6,3% (в мае она составила 6,0%),

поскольку в 2020 году в этом месяце цены выросли по сравнению с маем на 0,2%.

Впрочем, мы ожидаем дальнейшего замедления недельной инфляции по мере поступления на рынок нового урожая,

( Читать дальше )

О текущем (и не только) кризисе

- 19 июня 2021, 14:28

- |

Всем привет! Начал вот тут читать «Принципы» Рэя Далио и вижу вот такое:

"...Федеральная резервная система США поддержала этот перерасход, проводя политику дешевых денег. Однако долги выплачивались обесцененными бумажными деньгами, а не долларами с золотым обеспечением, которые девальвировало правительство США. Фактически из-за печати денег курс доллара стремительно падал. Это позволило выдать еще больше дешевых кредитов, что привело к еще большим тратам. Всплеск инфляции, последовавший за крахом валютной системы, еще сильнее взвинтил цены на сырье. В 1973 году в качестве ответной меры ФРС ужесточила денежно-кредитную политику – это то, что центробанки обычно делают, когда инфляция становится слишком высокой. Это, в свою очередь, спровоцировало самое сильное падение фондового рынка и самое серьезное ослабление экономики со времен Великой депрессии..."

Ничего не напоминает?

Без иронии жду в комментариях оптимистов, хочу почитать что они думают, так как я настроен достаточно пессимистично (если смотреть на год-два так точно)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал