инфляция

Медь/золото указывают на отставание доходности казначейских бумаг США

- 17 февраля 2021, 11:08

- |

☝🏻Morgan Stanley/Bloomberg любезно предоставили нам интереснейший график соотношение меди и золота к доходности 10-летних казначейских бумаг США

Дело в том, что исторически медь является индикатором некой экономической активности в мире и когда экономика растёт, то и медь растёт. Но если экономика падает, то все бегут в защитный актив — золото, тем временем медь как понимаете падает.

Поэтому, индикатор соотношения меди и золота показывает нам, что ожидания от мировой экономки намного выше, чем ожидания в казначейских бумагах США, а значит доходность будет догонять мировые ожидания — что может привести к росту доллара и коррекции на рынках.

😖Более того, для акций и крипты особенно, самый негативный сценарий — это быстрое восстановление мировой экономики.

P.S. автору очень нужен твой лак❤ подписывайся на телегу ТУТ

- комментировать

- Комментарии ( 0 )

Пузырь - нормальный бычий рынок.

- 16 февраля 2021, 18:13

- |

👏🏻Сегодня было очередное интервью одного из представителей ФРС Булларда, где Буллрад продолжил давить на инфляционные ожидания, говоря о инфляции, которая в отличной форме и будет расти.

🙃Уже не странно, что представители ФРС активно дают интервью перед тем, как на рынках намечается какой-то небольшой слив и своей риторикой ФРС опять же пытаются поддержать рынки. ФРС как будто видят перекупленность рынка и сразу пытаются выступить в качестве поддержки.

☝🏻Более того, Буллрад затронул тему пузырей, заявив, что их – НЕТ! Ну, так рынок и не верит в то, что есть пузыри, судя по сегодняшнему обзору BofA, где всего 13% респондентов считают, что на рынке пузырь, а 53% считают, что акции США находятся на поздней стадии бычьего рынка. А Буллрад нам всё о пузырях.

📈Тем временем доходность 10-летних казначейских бумаг 1.265, что сигнализирует о том, что инвесторы видят долгосрочный рост экономики. Более того, поползла вверх и доходность 5-летних бумаг, что говорит о вере инвесторов в экономику США уже в более краткосрочной перспективе.

( Читать дальше )

Еженедельный технический анализ финансовых рынков

- 15 февраля 2021, 15:00

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков — https://youtu.be/mB46sYbvBSA

( Читать дальше )

Скоро товары в России подорожают на 10-20%. Это связано с тем...

- 14 февраля 2021, 21:39

- |

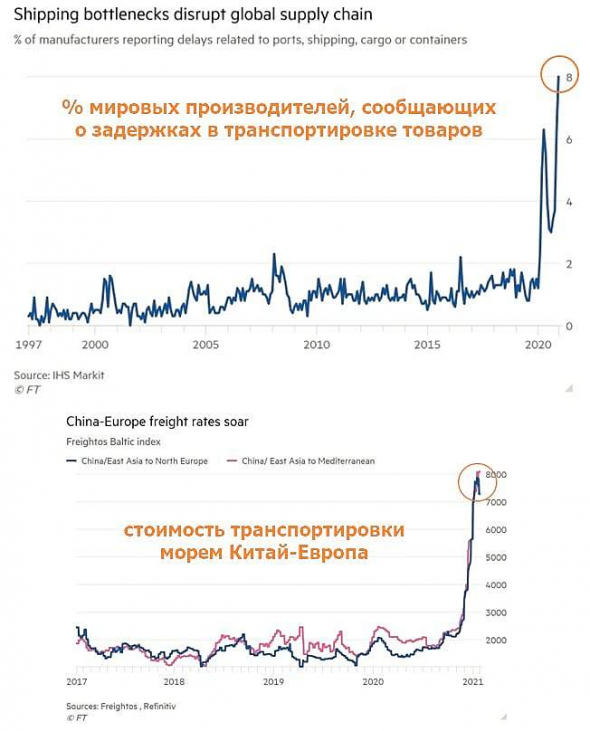

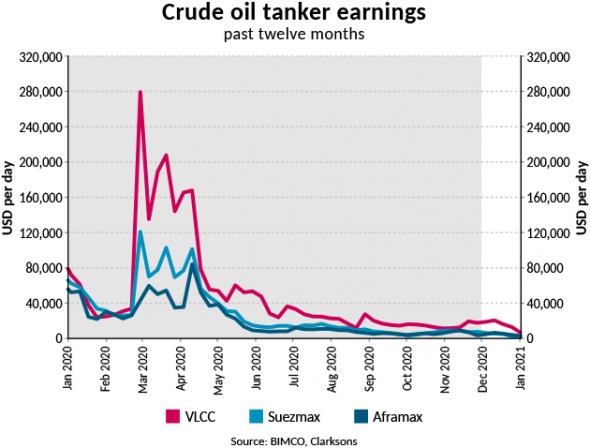

Он правда думает, что ставки фрахта контейнеров имеют какое-то отношение к перевозкам Совкомфлота, но это ошибочно, т.к. Совок возит нефть и газ, а на аренду танкеров совсем другие ставки, которые лежат на дне, халява 2019-2020 похоже безвозвратно закончилась.

Так что в общем, глядя взлетевшие до небес контейнерные ставки и предсказания людей из розничной индустрии, возможно, что скачок инфляции, который был в конце 2020 года, будет чуть более устойчивым, чем полагают ребята из ЦБ.

Сахар стремительно дорожает!

- 13 февраля 2021, 21:20

- |

1prime.ru/business/20201005/832115898.html

Кто-то скупает весь сахар! С начала года его стоимость выросла на 60%

( Читать дальше )

Инфляция! Доллар потерял в весе 18%!

- 13 февраля 2021, 12:09

- |

Инфляция, как нам успеть за ней!

Изменение цен за 10 лет!

( Читать дальше )

О важности корреляции мер фискальной и монетарной политики

- 13 февраля 2021, 11:21

- |

Рубль, несмотря на колоссальные природные ресурсы и экспорт, является одной из самых слабых валют в мире. Даже тайский бат с их проблемами в ключевой отрасли — туризме — намного сильнее.

Почему?

Именно в фискальной политике, которая направлена на изъятие бОльшей части доходов итак не богатого населения. Очередной (после налога Михалкова, Роттенбергов (платоны, меркурии и т.д...), Яровой, Кассы и т.д...) налог — на сельхозпроизводителей. С 2021 года ввели новую формулу пошлины, в результате выращивать зерно стало вообще не выгодно. И многие крупные производители (Русгрейн, например) уже заявили о сокращении площадей засева. Зачем работать ради работы? А те, кто останутся, просто взвинтят цены и все. Будем покупать хлеб за 100 рублей.

И начатая «Венесуэла» с заморозкой цен продолжится.

( Читать дальше )

Пауэлл: экономика США должна добавлять 500 000 рабочих каждый месяц, иначе он не поднимет ставку

- 12 февраля 2021, 16:02

- |

Но вот изюминка: Пауэлл объяснил, что последний уровень безработицы в 6,3% не является показателем экономической реальности, и подчеркнул, что экономика США на 10 миллионов рабочих мест меньше, чем год назад. Итак, как отмечает Эвери, для возмещения всех этих потерянных рабочих к концу 2022 года — когда консенсус ожидает, что произойдет первое повышение ставки — и с учетом естественного роста рынка труда, нам понадобится средний показатель роста рабочих мест более 500 000 каждый месяц до следующего декабря.

( Читать дальше )

Банк России решил оставить ставку без изменений - разбираемся.

- 12 февраля 2021, 15:05

- |

Банк России решил оставить ставку без изменений.

☝🏻Напоминаю, что перед тем как Путин намекнул 1 февраля Банку России о том, что мягкая денежно-кредитная политика это хорошо, я был на 99.9% уверен в том, что ставку повысят, чтобы остановить рост инфляции.

Более того, весело было наблюдать как Минфин предлагал ОФЗ с повышенной премией на 13 б.п. что удивило инвесторов, так как – это вероятно может говорить о том, что ОФЗ не пользуются популярностью из-за роста инфляции, геополитики и так далее, что подтверждает индекс RGBI, который находится на апрельском уровне 2020.

Но всё же мы имеем:

▪️Ставку без изменений 4.25%

▪️Прогноз по инфляции от Банка России на 2021 год в районе 3.7-4.2% и это при инфляции по данным Росстата в 5.2%

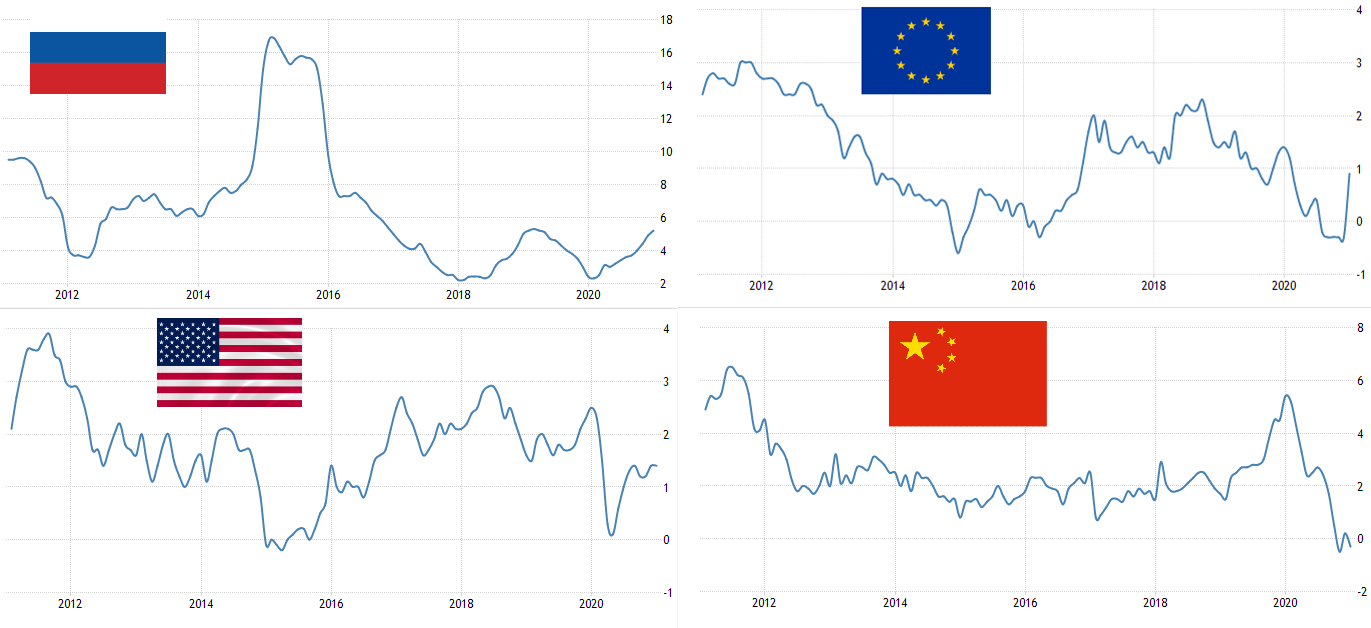

🤔По прогнозу Банка России, в феврале—марте годовая инфляция достигнет своего максимума – и тут вступает в игру моё безумное сравнение инфляции по странам (самым попсовым), которое вероятно может подтвердить, то что действительно инфляция в РФ может замедлится (и тут всплывает и моя прошлая ошибка в прогнозирование, так как я не учёл полностью внешние факторы). В момент роста инфляции в США и ЕС, инфляция в РФ чаще всего падала и наоборот. Данная отрицательная корреляция может дать нам упор на то, что под внешним воздействием инфляция в РФ действительно ко второй половине весны может начать стремительно снижаться (конечно, если не будет чёрных лебедей). А инфляция в США как вы знаете из моего канала, к весне может значительно привысить 2% уровень. Инфляция в ЕС тоже должна сильно ускорится, правда не так как в США и если ЕС смогут наладить вакцинацию.

🤔По прогнозу Банка России, в феврале—марте годовая инфляция достигнет своего максимума – и тут вступает в игру моё безумное сравнение инфляции по странам (самым попсовым), которое вероятно может подтвердить, то что действительно инфляция в РФ может замедлится (и тут всплывает и моя прошлая ошибка в прогнозирование, так как я не учёл полностью внешние факторы). В момент роста инфляции в США и ЕС, инфляция в РФ чаще всего падала и наоборот. Данная отрицательная корреляция может дать нам упор на то, что под внешним воздействием инфляция в РФ действительно ко второй половине весны может начать стремительно снижаться (конечно, если не будет чёрных лебедей). А инфляция в США как вы знаете из моего канала, к весне может значительно привысить 2% уровень. Инфляция в ЕС тоже должна сильно ускорится, правда не так как в США и если ЕС смогут наладить вакцинацию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал