инфляция в еврозоне

Россия вошла в топ стран по росту цен на товары и услуги.

- 03 октября 2025, 14:03

- |

Россия вошла в топ стран по росту цен на товары и услуги. За пять лет потребительская инфляция составила 44%, подсчитал Deutsche Bank. В топе стран с самым бурным ростом цен также оказались:

🇦🇷Аргентина: 2614%

🇹🇷Турция: 464%

🇪🇬Египет: 116%

🇭🇺Венгрия: 52%

🇷🇺Россия: 44%

🇵🇱Польша: 42%

🇨🇿Чехия: 41%

🇨🇴Колумбия: 39%

🇨🇱Чили: 34%

🇧🇷Бразилия: 33%

@bankrollo

Как посмел Deutsche bank странам ЕС Венгрии, Польше и Чехии насчитать такие проценты, — не патриотично!)

Ну а в России всё не так уж плохо, есть те у кого ещё хуже.

- комментировать

- 380 | ★1

- Комментарии ( 8 )

Биржевая Европа. Такая скука, что приходится смеяться над собственными шутками

- 29 сентября 2025, 23:13

- |

Европейские акции чутка нагуляли вес. Еврозональный индекс STOXX 50 прибавил 0,3%, а общеевропейский STOXX 600 вырос на 0,4%. Акции AstraZeneca подскочили на 1%, поскольку производитель лекарств планирует прямой листинг на Нью-Йоркской фондовой бирже, сменив текущую структуру ADR. Акции GSK выросли на 2,3% после назначения нового генерального директора, а Lufthansa немного выросла после заявления о том, что ожидает свободный денежный поток в более 2,5 млрд евро в год — типа целевые показатели прибыли удержатся два ближайших года на уровне 8%-10%. Тем временем, акции добывающих компаний цветных металлов выросли на фоне запредельных цен на медь и алюминий: акции Antofagsta, Glencore, Rio Tinto и Anglo American подскочили на 2%-6%.

Mind Money: «Из сферы статистики обращают внимание предварительные данные по инфляции в Испании в сентябре. Отмеченное ускорение инфляции увеличивает вероятность того, что ЕЦБ не будет менять ключевые ставки в этом году».

Тем временем франкфуртский индекс DAX в понедельник торговался осторожно и закрылся практически без изменений на отметке 23 775 пунктов.

( Читать дальше )

Данные но инфляции в Германии оказались лучше прогноза

- 30 июня 2025, 17:34

- |

По данным Destatis, индекс потребительских цен (CPI) за июнь в Германии вырос на 2% годовых после 2,1% месяцем ранее. В сопоставлении месяц к месяцу была зафиксирована нулевая динамика после 0,1% м/м в мае. Оба показателя оказались на 0,2% ниже консенсус-прогноза.

Замедлению инфляции способствовало снижение цен на энергоносители. Цены на импортные товары опустились вследствие укрепления евро и расширенного импорта из Азии. Кроме того, в мае розничные продажи упали на 1,6% г/г, что тоже способствовало ослаблению ценового давления. Стабилизация потребительской инфляции в месячном сопоставлении объясняется умеренным ростом цен на услуги (+3,3%) и товары (+0,8%).

Эти данные, как отмечают аналитики Freedom Finance Global, подтверждают ожидания участников рынка и Европейского центрального банка (ЕЦБ), представленные на июньском заседании, когда регулятор заявил о вероятной паузе в снижении ставок после достижения таргета по инфляции на уровне 2%. Полагаем, что в июле она будет в диапазоне 1,8–2,1%, а ЕЦБ, вероятно, не станет снижать ключевую ставку, сохранив ориентир на возможную корректировку лишь в сентябре – октябре, когда поступят финальные данные экономической активности и инфляционных ожиданий.

( Читать дальше )

🇪🇺🇺🇸📉EURUSD готов к коррекции?

- 27 мая 2025, 12:51

- |

Как я писал вчера, позиция ФРС не смотря на призывы Трампа остается выжидательной. Кашкари (президент ФРБ Миннеаполиса) сегодня дал повторный комментарий, где повторил вчерашние тезисы. Хотя он и добавил в этот раз, что среди политиков ФРС ведутся оживлённые дебаты о том, стоит ли учитывать инфляционные последствия введения тарифов — но снова подтвердил, что аргументов в пользу удержания ставки все же больше. Кстати, вероятность снижения ставки ФРС в сентябре так же снизилась за последние сутки с 76% до 69% — как я и предполагал вчера.

А вот в ЕС сегодня были опубликованы данные по ИПЦ Франции, которые оказались ниже ожиданий. Месячный ИПЦ оказался отрицательным (-0,1%), а годовой показатель опустился до отметки +0,7%.

Член правления ЕЦБ Франсуа Виллеруа назвал эти данные «положительным показателем» и добавил, что нормализация политики в еврозоне, вероятно, ещё не завершена и, скорее всего, мы увидим это на нашей встрече на следующей неделе.

Таким образом, он намекнул, что ЕЦБ может вновь снизить ставку — а следующее заседание уже пройдет 5 июня. Конечно, перед этим будут еще данные по ИПЦ в ЕС, но вряд ли там мы увидим серьезные сюрпризы.

( Читать дальше )

Инфляция в еврозоне неожиданно ускорилась, подтвердив опасения ЕЦБ — Bloomberg

- 03 февраля 2025, 14:22

- |

Инфляция в еврозоне неожиданно ускорилась, поддержав осторожный подход Европейского центрального банка к снижению процентных ставок, в то время как слабеющая экономика сталкивается с усиливающимися торговыми угрозами со стороны США.

Потребительские цены в январе выросли на 2,5% по сравнению с прошлым годом, что выше 2,4% в декабре и превышает стабильный показатель, прогнозируемый экономистами, сообщает Евростат.

Базовая инфляция, которая не учитывает волатильные компоненты,осталась выше ожидаемого уровня в 2,7%, в то время как рост цен в секторе услуг, за которым внимательно следят, немного замедлился.

Доходность 10-летних немецких облигаций выросла на шесть базисных пунктов, опустившись до месячного минимума в 2,40%. Денежные рынки также сохранили ставки на агрессивное снижение процентных ставок, прогнозируя ещё от трёх до четырёх снижений в этом году после снижения на четверть пункта на прошлой неделе.

( Читать дальше )

Динамика инфляция во Франции и Испании способствует снижению процентных ставок ЕЦБ

- 08 октября 2024, 13:35

- |

Обнародованные данные показали, что потребительские цены во Франции в сентябре увеличились на 1,5% по сравнению с прошлым годом, впервые за более чем трехлетний период опустившись ниже отметки в 2%, в основном из-за падения цен на энергоносители. В Испании наблюдалась аналогичная тенденция: инфляция снизилась до 1,7% с учетом цен на топливо, электроэнергию и продукты питания.

Аналитики предсказывали, что инфляционные показатели для обеих стран составят 1,9%. Отдельный опрос ЕЦБ показал, что потребители ожидают более медленного роста цен в ближайшие годы.

Свидетельства ослабления ценового давления в Европе совпали с публикацией приоритетного для Федеральной резервной системы показателя инфляции, который показал наименьший годовой прирост с начала 2021 года.

Замедление роста потребительских цен в 20 странах экономического и политического блока позволило ЕЦБ дважды снизить депозитную ставку в этом году, при этом большинство его руководителей особо отметили тот факт, что начался постепенный процесс снижения процентных ставок.

( Читать дальше )

Как замедляется инфляция в Европе?

- 07 апреля 2024, 15:51

- |

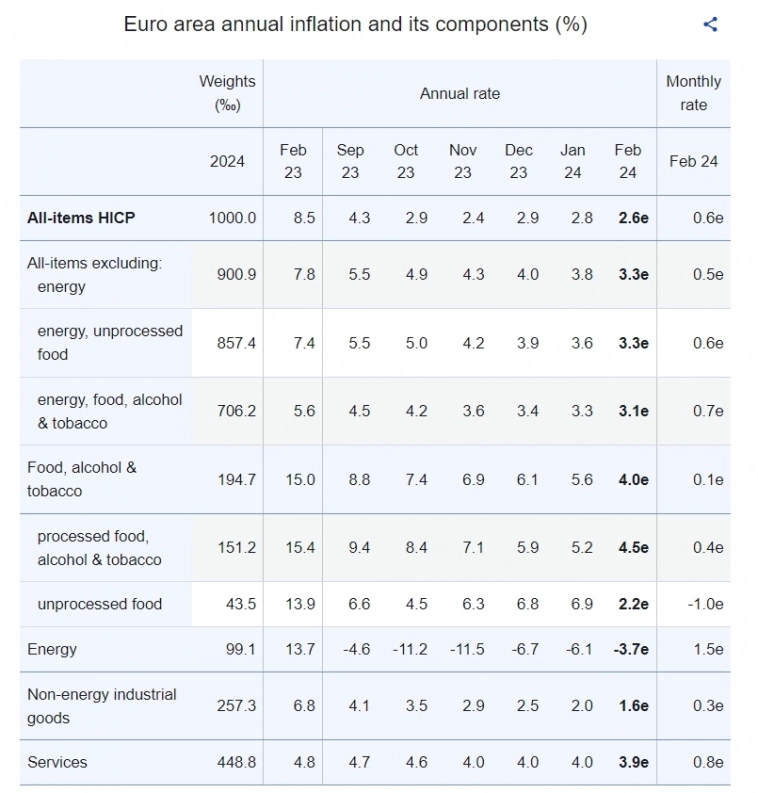

Инфляция в еврозоне замедлилась до 2.44% г/г в марте 2024г. (в феврале: 2.6%), согласно предварительной оценке Eurostat. Базовая инфляция замедлилась до 2.9% г/г (в феврале: 3.1%).

С апреля 2023 года (7% г/г) инфляция в еврозоне была в фазе безоткатного торможения и достигла дна в ноябре в 2.4% г/г, однако с октября 2023г. по февраля 2024г. существенного прогресса в замедлении не наблюдается и инфляция колеблется в коридоре 2.4-2.9%.

В среднем, с 2010 по 2019 инфляция в еврозоне с января по март составляла 0.15%. Текущие темп составляют 0.35%, что в два раза выше исторической нормы.

Если рассматривать основные компоненты, то динамика следующая:

• В дефляции только энергия — минус 1.8% г/г, после -3.7% г/г в феврале. Энергия вышла из высокой базы 2022 года и дезинфляционный эффект от этой категории будет снижаться. Пик инфляции в энергии наблюдался в марте 2022 года — 44.3% г/г. С января по март 2010-2019 среднемесячный темп роста цен составлял 0.6%, а за такой же период 2024 года — 0.8%.

( Читать дальше )

📈EURUSD закрепился выше уровня сопротивления после выхода данных по инфляции в ЕС.

- 05 марта 2024, 17:37

- |

👉Не смотря на то, что индекс доллара продолжает оставаться в узком коридоре, по итогам вчерашних торгов пара EURUSD смогла закрепиться выше уровня сопротивления в диапазоне 1.0840 — 1.0850 и достигла 50-дневной скользящей средней.

👉В пятницу, 1.03, был опубликован предварительный отчет по ИПЦ в ЕС за февраль. Годовой показатель снизился с +2,8 до +2,6%, что все же оказалось хуже ожиданий в +2,5%. Но так или иначе, это уже хорошие значения. При этом месячный показатель вырос на +0,6% по широкому индексу на +0,7% по базовому индексу. На это EUR отреагировал укреплением.

👉При этом целевой отметки по инфляции в 2% ЕЦБ с может достигнуть уже по итогам марта, так как из расчетов выпадает март 2023 с приростом +0,9% м/м. Таким образом показатель инфляции в марте, равный +0,5% м/м или ниже продемонстрирует нам желанные +2% г/г. Если взглянуть на цифры, то прирост в феврале на +0,6% м/м является максимумом с мая 2023.

👉Технический обзор и выводы по дальнейшему поведению EURUSD уже выложил в моем телеграмм-канале: t.me/+Kk6-fx5JxuExMmYy

( Читать дальше )

Инфляция в еврозоне замедлилась до 2.6% г/г в феврале 2024г

- 04 марта 2024, 16:16

- |

Инфляция в еврозоне замедлилась до 2.6% г/г в феврале 2024г. (в январе: 2.8%), согласно предварительной оценке Eurostat. Базовая инфляция замедлилась до 3.1% г/г (в январе: 3.3%).

В среднем, с 2010 по 2018 инфляция в Европе в феврале составляла 0.35%. Текущие темпы в 0.62% почти в два раза выше исторической нормы.

С апреля 2023 года (7% г/г) инфляция в еврозоне была в фазе безоткатного торможения и достигла дна в ноябре в 2.4% г/г, однако с октября 2023г. по февраля 2024г. существенного прогресса в замедлении не наблюдается и инфляция колеблется в коридоре 2.4-2.9%.

Если рассматривать основные компоненты, то динамика следующая:

• В дефляции только энергия — минус 3.7% г/г, после -6.3% г/г в январе. Энергия вышла из высокой базы 2022 года и дезинфляционный эффект от этой категории будет снижаться. Пик инфляции в энергии наблюдался в марте 2022 года — 44.3% г/г. Сейчас энергия отнимает 0.37 п.п. от инфляции.

• Самые высокие темпы роста цен наблюдаются в продуктах питания, алкоголе и табаке — плюс 4% г/г, после 5.7% г/г в январе. Пик инфляции пришелся на март 2023 — 15.5% г/г. В данный момент, положительный вклад в инфляцию составляет 0.8 п.п.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал