инфляция в США

Инфляция: рост потребительских цен в США +7,0%

- 12 января 2022, 20:05

- |

Инфляция в США продолжает расти: Потребительские цены в США (декабрь) оказались выше ожиданий и составили +0,5% в месячном исчислении (прогноз был +0,4%; предыдущий месяц +0,8%).

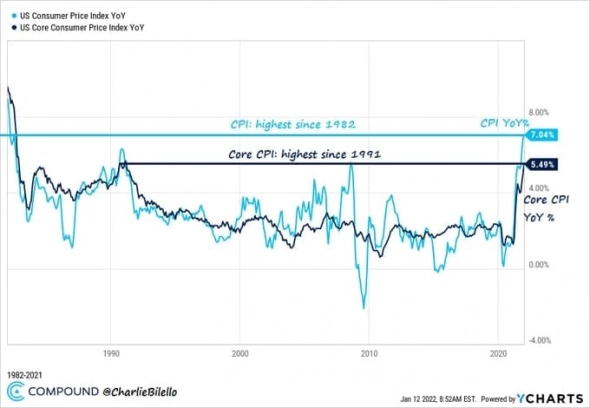

По сравнению с тем же месяцем прошлого года цены выросли на +7,0% (прогноз был +7,0%; в предыдущем месяце +6,8%). Это самый сильный рост с 1982 года!

По базовому показателю (без учета продуктов питания и энергии) цены выросли на +0,6% в месячном исчислении (прогноз был +0,5%; предыдущий месяц был +0,6%) и на +5,5% в годовом исчислении (прогноз был +5,4%; предыдущий месяц был +4,9%).

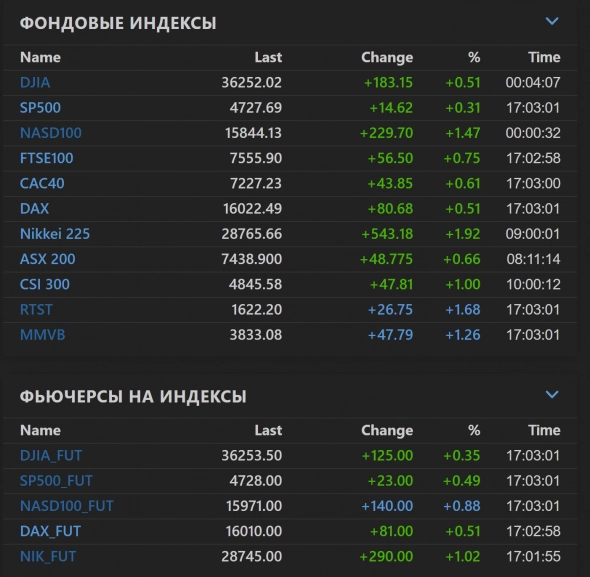

Реакция рынка: пока мало что изменилось — посмотрим, останется ли это так....

Кроме того, пишет BLS - Подержанные автомобили, грузовики и продукты питания:

«Увеличение индексов жилья, подержанных легковых и грузовых автомобилей внесло наибольший вклад в сезонно скорректированный рост цен на все товары. Индекс продуктов питания также внес свой вклад, хотя он вырос меньше, чем в последние месяцы, увеличившись на 0,5% в декабре. Индекс энергоносителей снизился в декабре, завершив длинную серию повышений; он упал на 0,4%, поскольку снизились индексы бензина и природного газа».

Как защититься от инфляции и акции каких компаний выиграют от нее, вы узнаете на нашем сайте www.gold-bull.ru/articles/

Подкаст: ССЫЛКА + YouTube

С уважением,

Александр Голдстейн

- комментировать

- 220

- Комментарии ( 0 )

Итоговая инфляция США в 2021 году обесценила доллар на 7%

- 12 января 2022, 18:57

- |

Кризис потребительских цен в США заставил американцев испытать страдания российского народа в полной мере. А поддавшись страху, как мы помним, они смели с полок магазинов туалетную бумагу. Но потребительская инфляция появилась отнюдь не из-за туалетной бумаги.

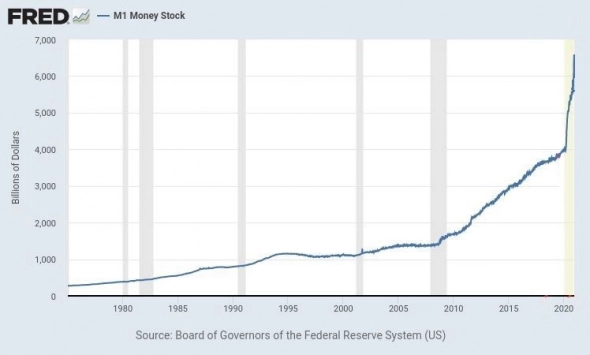

Когда экономика США полыхает и вот уже должно что-то произойти можно просто взять деньги из ниоткуда и ими потушить разгорающийся огонёк:

( Читать дальше )

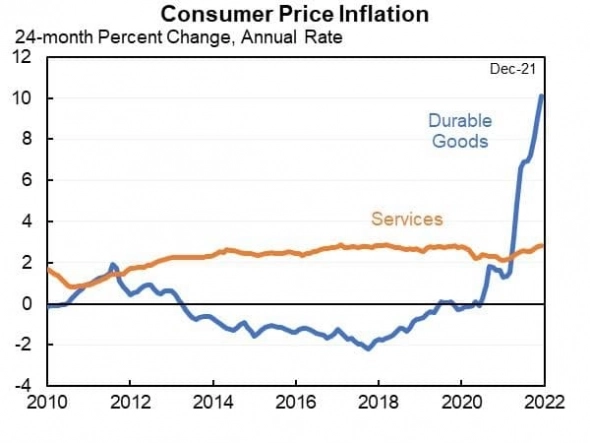

Инфляция в США обусловлена ростом цен на товары длительного пользования

- 12 января 2022, 17:21

- |

Основная причина — проблемы в цепочках поставок. А вот цены на услуги в США растут более медленными темпами. Но рост заработной платы может изменить эту тенденцию

📈 Инфляция в США достигла максимума с 1982 года: в декабре +0.5%, +7% г/г

- 12 января 2022, 16:31

- |

м/м = +0.5% (прог +0.4% / пред +0.8%)

г/г = +7% (прог +7% / пред +6.8%)

Инфляция США вниз. Мало напечатали.

- 12 января 2022, 15:18

- |

инфляция в США уменьшится уже в этой или следующей статистике.

по идее, поначалу это даст позитивный импульс sp500 $SFH2

мейнстрим заблуждение состоит в том, что текущая инфляция в основном вызвана большим количеством напечатанных денег, но это не так

инфляция в штатах вызвана в основном

— энерджи (цена последние месяцы стоит на месте)

— смещением спроса из услуг в товары из-за ковида (скоро это закончится)

— инфляционными ожиданиями и, как следствие, ажиотажными покупками домов и машин (уже закончилось)

был существенный разовый вклад от двух раундов вертолетных выплат физикам, это влияло 2-3 месяца каждый раз, но больше не влияет (и пока новых выплат не предвидится).

инфляция в РФ пойдёт вниз следом за американской. жду этого для начала покупок рубля $USDRUB (вероятно, в феврале-марте)

Возможно четыре повышения ставки в 2022 году — Рафаэль Бостик из ФРС

- 11 января 2022, 14:28

- |

👉 ФРС пойдёт на такое решение при устойчивом росте инфляции. Тем не менее базовым прогнозом является повышение ставки три раза в этом году

👉 Процесс сокращения баланса ФРС должен завершиться через несколько лет. Рынок сегодня прогнозирует сокращение баланса уже летом этого года, что может вызвать сильную волатильность на фондовом рынке

👉 Данные по безработице показывают, что рынок труда находится в состоянии полной занятости. Несмотря на это, на рынке труда спрос сильно превышает предложение. Это может увеличить конкуренцию за кадры, что в свою очередь продолжит разгонять заработные платы

👉 Март подходит для первого повышения, и сток баланса должен начаться вскоре после этого

Новый официальный прогноз инфляции в США - 7%. Вы уже вышли из ВСЕХ долларовых активов?

- 10 января 2022, 09:25

- |

2. В абсолютно нормальном сценарии доходность трежерис подтянется к уровню инфляции.

3. Отказ от выкупа облигаций с открытого рынка со стороны ФРС, а также обещанное уменьшение баланса ФРС(для тех кто верит) ), то есть распродажа тех же трежерис с баланса ФРС США на открытом рынке ускорит этот процесс — то есть доходность трежерис будет выше инфляции — пусть 8%

4. Подъем ставки ФРС(для тех кто верит) ещё больше и быстрее поднимет доходность облигаций

5. Таким образом, посчитаем гипотетически — степ бай степ проценты по госдолгу США приблизятся к 8%, а это — 2,4 трлн. $ ежегодно.

6. Пусть меня поправят, но по-моему по проекту Байдена весь бюджет около 6 трлн. $, при 1,8 трлн. $ дефицита(это пока)

7. Очевидно, что на этот раз финансовая система США не справится с ситуацией

8. Таким образом, нас ждёт либо кардинальное падение всех долларовых активов либо война или другая катастрофа, которую спровоцируют элиты США(на этот раз — Эбола, например, чтоб не расслаблялись)

А тем не менее доходность по американским 10-леткам ползет вверх. Хотелось бы, чтоб лонгисты по SP поделились ощущениями внизу живота…

- 07 января 2022, 10:07

- |

Может опять пронесет. Но щемяще-жутковато))

Инфляция снизилась в производственном секторе США

- 05 января 2022, 11:04

- |

👉 Согласно отчету, опубликованному Институтом управления поставками, цены на материалы упали в декабре до самого низкого уровня за год. Деловая активность в обрабатывающей промышленности упала до январского минимума 2021 года

👉 Эти данные знаменуют передышку для производителей, которые изо всех сил пытались удовлетворить спрос на фоне нехватки материалов. Однако сроки доставки и затраты на материалы по-прежнему остаются высокими

Экономист JPMorgan Chase & Co. Дэниел Сильвер:

Изменения показывают, мы прошли самые острые этапы проблем цепочки поставок. Однако не похоже, что ситуация полностью нормализовалась

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал