индивидуальные инвестиционные счета

ИИС для нерезидентов: о чем важно помнить

- 16 июня 2025, 12:09

- |

📌 Как считаются налоги, если вы временно нерезидент?

- Дивиденды РФ → 15% НДФЛ

- Купоны и доход от продажи активов → 30% НДФЛ при закрытия ИИС

- Вернули резидентство к закрытию?

→ ИИС тип А будет НДФЛ 13/15%;

→ ИИС тип Б нет НДФЛ;

→ ИИС-3 налога не будет на доход в пределах 30 млн. рублей, с превышения удержат 13/15%.

Подарить сам счет нельзя, но можно передать активы или получить их в наследство.

Дарение имущества близкому родственнику не облагается налогом.

📌 Сделки с GLDRUBTOM на ИИС

Инвестор отчитывается самостоятельно по такому доходу ежегодно.

Исключения:

- продажа активов со сроком владения 3 года и больше;

- продажа активов стоимостью до 250 тыс рублей (суммарно за год).

❗ ВАЖНО

Если нерезидент закрывает ИИС, не вернув резидентство, вычет по прибыли не применяется, а доход от продажи активов облагается по повышенной ставке 30%.

( Читать дальше )

- комментировать

- 3.6К | ★3

- Комментарии ( 0 )

Налоговые вычеты под угрозой: проблемы ИИС

- 19 ноября 2024, 11:32

- |

С 2024 года инвесторы получили возможность открывать индивидуальный инвестиционный счет нового типа (ИИС-3), который позволяет сразу получать два вычета — по взносам и по прибыли. Закон, принятый 23 марта, также дал право трансформировать старые ИИС, открытые до 31.12.2023 года, в новый тип с зачетом срока владения (до 3 лет).

Нюанс: для получения новых вычетов (по ст. 219.2 НК РФ) необходимо до конца года подать заявление в ФНС по утвержденной ими форме. А ее только обещают опубликовать к декабрю!

Несмотря на это некоторые инвесторы все равно трансформируют счета, а налоговую уведомляют в свободной форме. При чем некоторые брокеры позволяют открывать еще ИИС при наличии «трансформированного» счета. Но ФНС не видит, что старый ИИС был конвертирован в новый и выявляет нарушение ст. 219.1 НК РФ — «наличие несколько ИИС одновременно». Налогоплательщика вежливо просят вернуть в бюджет деньги, которые он получил ранее.

Вопиющий случай!

Буквально на днях один из наших клиентов получил именно такое письмо. Смотрите скрины. Эксперт НДФЛки лично связался с Управлением ФНС. По итогу было направлено подробное обращение по ситуации.

( Читать дальше )

Стоит ли открывать брокерский счет для ребенка и какие есть альтернативы

- 12 ноября 2024, 12:39

- |

С 14 лет несовершеннолетние могут совершать сделки на фондовом рынке с письменного согласия родителей или опекунов (ст. 26 ГК РФ). На данный момент такие счета можно открыть у многих российских брокеров. Если ребенку нет 14 лет, то для открытия детского счета обязательно потребуется разрешение от органов опеки. Исключение — получение наследства, состоящего из ценных бумаг или других биржевых активов. Брокерский счет ребенку до 14 лет можно открыть только при личном посещении офиса и по нему будут действовать определенные ограничения:

- сделки по продаже ценных бумаг требуют разрешения органов опеки;

- распоряжаться активами до 18 лет можно лишь с письменного согласия родителей или опекунов.

Поэтому, несмотря на перспективы, не все родители решаются на такой шаг. Рассмотрим какие есть альтернативы*

ИИС — индивидуальный инвестиционный счет

Если открыть счет ребенку в 14 лет, уже через 4 года он сможет самостоятельно распоряжаться активами на нем. А после совершеннолетия достаточно будет подождать 1 год, чтобы закрыть счет и вывести деньги без потери льгот.( Читать дальше )

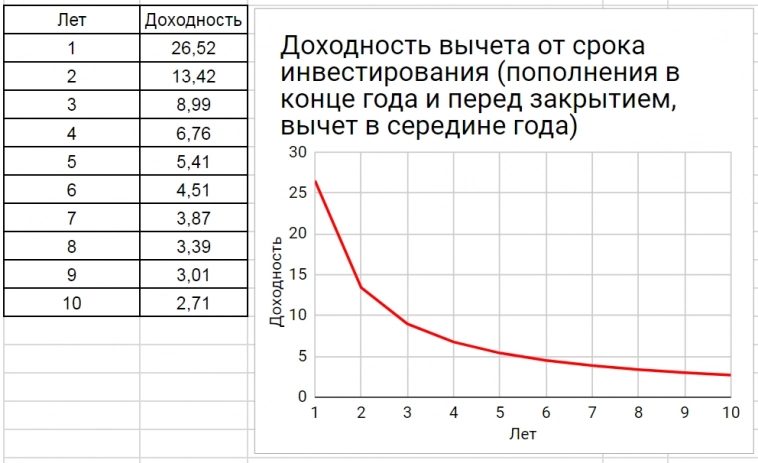

Дополнительная доходность ИИС от вычета на инвестиции 13%

- 18 декабря 2023, 11:47

- |

Дополнительная доходность ИИС от вычета на инвестиции 13% при разных сроках инвестирования.

Как поменяется дополнительная доходность от вычета при изменении минимальных сроков для новых индивидуальных инвестиционных счетов?

ИИС с минимальным сроком владения 3 года для получения вычета на инвестиции 13% позволял за три года получить дополнительную доходность около 8...9%.

( Читать дальше )

В ассоциации брокеров НАУФОР усомнились в запуске ИИС-3 в положенный срок — РБК

- 24 ноября 2023, 18:13

- |

quote.ru/news/article/656097939a794789a5882a4f

Инвесторы открыли более 5,7 млн индивидуальных инвестиционных счетов — Банк России

- 24 ноября 2023, 15:35

- |

Совокупный объем активов на ИИС за квартал вырос на 3%, до 519 млрд рублей. Средний размер счета практически не изменился и составил 210 тыс. рублей в ДУ и 82 тыс. рублей у брокеров.

Доля российских акций в структуре активов выросла до максимального уровня с 2015 года и составила 35%, доля облигаций резидентов снизилась до 15%.

cbr.ru/press/event/?id=17230

ЦБ и ИИС.

- 20 ноября 2020, 13:53

- |

По данным ЦБ, на депозитах и счетах в банках на 1 октября 2020 года, у населения РФ хранилось 32,7 трлн рублей, а ИИС есть только у 2% населения. Для сравнения: в Великобритании индивидуальные сберегательные счета с налоговыми льготами на 1 января 2020 года были у 16,8% населения, в Японии — у 9,2%, а в Канаде — у 37,5%.

Нынче в России есть два типа ИИС. Но, ЦБ очень заинтересован в появлении третьего типа ИИС c «льготным периодом» в 10 лет. Почему?

У ЦБ есть огромное желание направить средства тех, у кого будет третий тип ИИС, со сроком инвестирования в 10 лет, на инвестирование крупных инфраструктурных проектов и на потребность в технологическом перевооружении отраслей российской экономики, так как средняя продолжительность таких инвестиций, почти совпадает по 3-му типу ИИС со сроком инвестирования в 10 лет.

( Читать дальше )

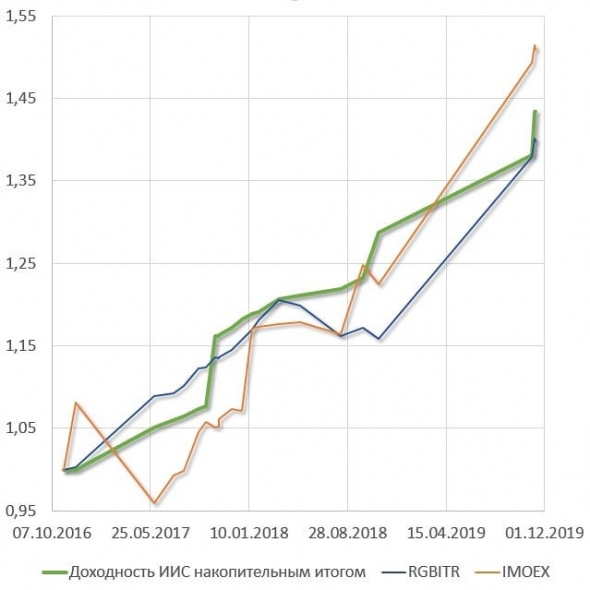

Индивидуальный инвестиционный счёт (ИИС). «ДЕЛО ЗАКРЫТО»

- 13 ноября 2019, 12:55

- |

Каждый год я публиковал в Facebook и на Smart-lab статистику своих инвестиций на ИИС.

Основными критериями при формировании портфеля на ИИС были:

✅ Максимальная надежность, поэтому портфель был создан исключительно из ОФЗ с дюрацией, равной сроку ИИС для иммунизации портфеля облигаций.

✅ ИИС типа А, чтобы получать каждый год возврат НДФЛ в размере 13% от суммы средств, внесенных на счёт.

Таким образом, портфель был максимально консервативным и безрисковым. В этом году я могу закрыть ИИС, поскольку он просуществовал три года.

Каковы же результаты❓

✅ Прирост капитала за три года составил чуть более 21%❗️

✅ Реальная доходность (с учетом взносов на ИИС) 43% или 12,7% годовых❗️

➡️ Если сравнить результаты с депозитами, то результат лучше примерно на 20%.

➡️ Также результат превзошёл индекс государственных облигаций RGBITR, который почти догнал ИИС только в этом году, благодаря снижению ключевых ставок Банком России.

( Читать дальше )

- комментировать

- 11.2К |

- Комментарии ( 17 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал